Qu’est-ce que l’effet de levier?

La négociation à effet de levier consiste à utiliser un montant initial de fonds ou de capital plus faible pour permettre des positions de négociation plus importantes sur un actif ou un instrument financier sous-jacent.

La négociation à effet de levier consiste à utiliser un montant initial de fonds ou de capital plus faible pour permettre des positions de négociation plus importantes sur un actif ou un instrument financier sous-jacent.

Qu’est-ce que l’effet de levier?

Dans cet article, vous apprendrez :

- Qu’est-ce que l’effet de levier?

- Quels sont les ratios d’effet de levier maximum?

- L’histoire derrière la négociation avec effet de levier

Qu’est-ce que l’effet de levier?

La négociation à effet de levier consiste à utiliser un montant initial de fonds ou de capital plus faible pour permettre des positions de négociation plus importantes sur l’actif ou l’instrument financier sous-jacent, qui peut inclure le forex (devises), les matières premières et les indices.

En tant que trader, vous cherchez à réaliser un profit sur la différence entre le prix d’ouverture et le prix de fermeture de votre transaction.

Sans effet de levier, en supposant que vous souhaitiez investir 100 USD dans l’achat d’EUR/USD, si le prix évolue en votre faveur de 1 %, vous détiendrez 101 $ US. De même, si le prix diminue de 1 %, vous détiendrez 99 $ US.

Comment fonctionne l’effet de levier?

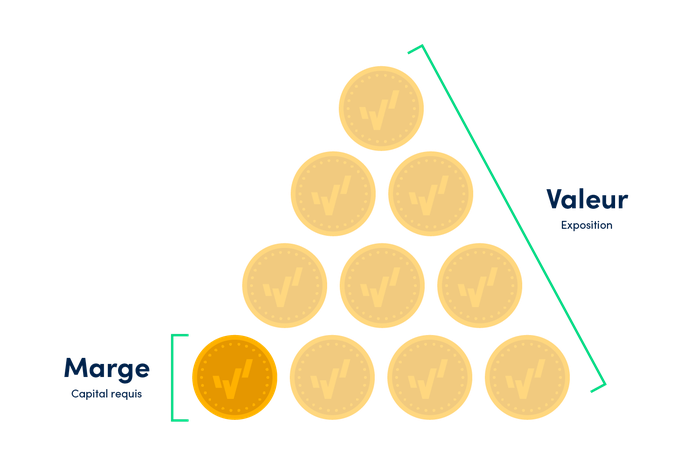

L’effet de levier vous permet d’utiliser un montant initial de fonds ou de capital plus faible pour prendre des positions de négociation plus importantes sur un actif ou un instrument financier sous-jacent. Lorsque vous ouvrez un compte réel chez OANDA, pour chaque transaction que vous effectuez avec un effet de levier, vous pouvez obtenir une exposition accrue à un actif ou à un instrument financier sous-jacent qui vous intéresse. En d’autres termes, l’effet de levier amplifie efficacement le montant de l’argent que vous encourez pour négocier.

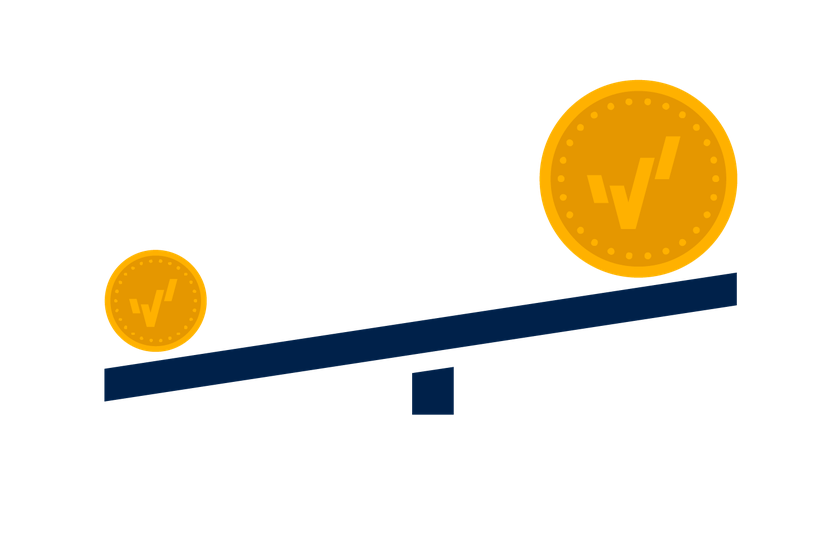

Par exemple, si vous décidez d’utiliser l’effet de levier pour négocier des actions, vous pouvez acheter un plus grand nombre d’actions. Ainsi, avec un effet de levier de 10:1, votre argent est amplifié par un facteur de 10, s’il est de 30:1, votre exposition est amplifiée par un facteur de 30, et ainsi de suite. L’utilisation de l’effet de levier peut également s’appliquer à d’autres types d’instruments financiers, comme le forex et les indices. Cependant, le revers de la médaille de l’effet de levier est que, si la transaction se retourne contre vous, vos pertes seront également amplifiées. En d’autres termes, une plus grande exposition entraîne des hausses et des baisses plus importantes.

Ratios de levier

Les régulateurs du monde entier fixent des limites maximales pour l’effet de levier afin d’aider les traders particuliers à éviter les risques excessifs. Chez OANDA, nous publions les ratios de levier actuels sur notre site Web.

L’histoire derrière l’effet de levier

L’utilisation actuelle du mot « effet de levier » dans le contexte financier remonte à 1933.

La négociation avec effet de levier est souvent associé aux nouvelles technologies telles que l’Internet et les plateformes de négociation mobiles, mais la négociation avec effet de levier existe depuis longtemps. Ce type de négociation est courant aux États-Unis depuis le début du 20e siècle. À l’époque, les exigences en matière de négociation n’étaient pas aussi bien définies et le marché n’était pas réglementé.

Par conséquent, des ratios de levier extrêmement élevés ont souvent été autorisés. Bien que cela ait pu aider certains à réaliser des profits importants, de nombreux traders ont souvent reçu des appels de marge, une notification d’alerte indiquant aux traders que le solde de leur compte était passé en dessous du montant nécessaire pour maintenir leurs positions ouvertes et cela a entraîné de lourdes pertes.

Au fil du temps, les négociations à effet de levier sont devenues de plus en plus réglementées, les régulateurs du monde entier ayant commencé à appliquer des mesures visant à protéger les clients, en particulier les particuliers. Les régulateurs ont introduit des exigences de marge et des limites maximales d’effet de levier dans leurs juridictions et exigent des courtiers qu’ils fournissent des informations sur les risques aux clients afin que ces derniers soient informés du risque que comporte la négociation avec effet de levier.

Points importants à retenir

- L’effet de levier n’est pas nouveau. Il existe depuis un siècle.

- La négociation avec effet de levier comporte des risques et peut conduire à des gains importants ainsi qu’à des pertes considérables.

- Ces dernières années, les régulateurs du monde entier ont pris des mesures pour minimiser les risques pour les clients particuliers en introduisant des ratios de levier maximum, ainsi qu’en appliquant des mesures précises de gestion des risques.

- Différents marchés, classes d’actifs et produits financiers peuvent être négociés avec un effet de levier.

Foire aux questions (FAQ)

La négociation avec effet de levier est-elle risquée?

Oui, la négociation avec effet de levier comporte un degré élevé de risque. Vous pouvez subir une perte totale de vos fonds initiaux et de tous les fonds supplémentaires déposés pour maintenir votre position ouverte. Si le marché évolue en défaveur de votre position, vous pouvez être amené à verser des fonds supplémentaires substantiels à brève échéance afin de maintenir votre position ouverte. Si vous ne répondez pas à une demande de fonds supplémentaires dans le délai exigé, votre position peut être liquidée à perte et vous serez responsable de tout déficit qui apparaîtrait sur votre compte.

Que se passe-t-il lorsque l’on négocie avec un effet de levier?

L’effet de levier est un mécanisme de négociation qui peut être utilisé pour augmenter la prise de position dans une classe d’actifs ou à d’un instrument financier en vous permettant d’ouvrir des positions plus importantes que le capital réel que vous avez déposé dans la position de négociation. Le montant du capital que vous devez investir dans une transaction dépend du ratio d’effet de levier pour les instruments financiers spécifiques négociés. La partie restante du montant est effectivement « couverte » temporairement par le courtier.

Lorsque le prix varie, le même effet de levier est utilisé pour déterminer le profit ou la perte. Un mouvement de marché relativement faible aura un impact relativement plus grand sur les fonds que vous avez déposés ou que vous devrez déposer, ce qui peut jouer en votre défaveur comme en votre faveur.

L’effet de levier affecte-t-il la taille d’une transaction?

L’effet de levier lui-même n’a pas d’incidence sur la taille des transactions, mais plus l’effet de levier est élevé, plus l’exposition à l’actif sous-jacent est importante. En d’autres termes, avec un effet de levier plus important, vous pouvez acheter ou vendre plus d’unités (lots) de l’instrument que vous souhaitez négocier et utiliser moins de marge pour placer la transaction. La taille de la position détermine la valeur nominale de la transaction ou de l’exposition à l’actif ou à l’instrument financier sous-jacent.

Pour négocier efficacement avec l’effet de levier, vous devez être conscient des risques et des avantages, et cela commence par une solide formation. Nos webinaires, ateliers et vidéos pratiques peuvent vous aider à apprendre gratuitement les bases de la négociation à effet de levier. Une fois que vous avez ouvert un compte réel ou démonstration, vous pouvez commencer à mettre en œuvre certaines des stratégies de négociation abordées dans notre section apprendre.

Différence entre l’effet de levier et les autres formes de négociations financières.

expand_less expand_moreUtilisez l’analyse fondamentale à votre avantage.

expand_less expand_moreEn quoi l’analyse technique diffère-t-elle de l’analyse fondamentale?

expand_less expand_moreComment construire une stratégie de négociation robuste à l’aide d’indicateurs et d’oscillateurs.

expand_less expand_more