Qu’est-ce qu’une marge dans une négociation à effet de levier?

L’effet de levier des fonds sur votre compte vous permet de générer des profits ou des pertes plus importants lors de vos transactions.

L’effet de levier des fonds sur votre compte vous permet de générer des profits ou des pertes plus importants lors de vos transactions.

Qu’est-ce qu’une marge dans la négociation?

Dans cet article, vous apprendrez :

- Qu’est-ce qu’une marge et comment puis-je obtenir une marge sur mon compte?

- Les risques liés aux négociations sur marge

- Que sont les exigences de marge, les appels de marge et les fermetures de marge?

Effet de levier et marge dans la négociation

Lorsque l’on explore ce sujet, il est important de se rappeler qu’il ne s’agit pas d’opposer marge ou effet de levier, car ces deux éléments fonctionnent ensemble. L’effet de levier vous permet de négocier une position financière plus importante avec une somme plus faible. La marge, quant à elle, est l’investissement initial que vous devez effectuer pour ouvrir une opération à effet de levier. Combinés, la marge et l’effet de levier vous permettent d’utiliser les fonds de votre compte pour potentiellement générer des profits plus importants que votre investissement initial.

Le revers de la médaille est que vous pouvez également subir des pertes importantes si le marché évolue en votre défaveur. Chez OANDA, l’effet de levier ou la négociation sur marge vous permet d’ouvrir des positions plus importantes que le solde de votre compte.

Pour minimiser vos pertes et réduire l’effet négatif de l’effet de levier sur une transaction perdante, il peut s’avérer judicieux d’utiliser un stop-loss.

Qu’est-ce que l’effet de levier et la marge?

Lorsque vous déposez de l’argent sur votre compte de négociation, l’argent que vous avez déposé peut être utilisé comme marge disponible. Cette marge peut être utilisée pour ouvrir vos transactions - vous pourrez ouvrir des transactions en déposant une fraction de la valeur totale de votre transaction.

L’effet de levier est l’équivalent d’un ratio ou d’un multiple. Par exemple, si vous utilisez un levier de 30:1, cela signifie que pour chaque 1 $ de marge disponible sur votre compte, vous pouvez placer une transaction d’une valeur maximale de 30 $. Supposons par exemple que vous souhaitiez ouvrir une position sur une paire de devises. Avec un effet de levier de 30:1, pour chaque tranche de 100 $ que vous avez sur votre compte, vous pouvez placer une transaction d’une valeur maximale de 3 000 $, et ainsi de suite.

En d’autres termes, la marge est le montant nécessaire pour ouvrir une position, tandis que l’effet de levier signifie que vous pouvez prendre des positions plus importantes que le solde de votre compte.

Comment fonctionne la négociation sur marge?

Lorsque vous vous demandez comment fonctionne la marge, le facteur le plus important à retenir est que la négociation avec marge et effet de levier vous permet d’effectuer des transactions qui, autrement, vous seraient inaccessibles. Une fois que vous avez compris comment fonctionne la négociation à effet de levier, il peut s’agir d’un outil puissant pour maximiser vos profits : avec seulement une fraction de la valeur de votre transaction, vous pouvez avoir le même impact qu’une transaction conventionnelle. Inversement, la négociation avec effet de levier peut également entraîner des pertes importantes et rapides de votre capital. L’achat sur marge est donc une méthode de négociation à haut risque et à haut rendement.

Toute augmentation de prix en votre faveur au moment de la fermeture de votre transaction est multipliée par l’effet de levier avec lequel vous travaillez. N’oubliez pas, cependant, que la négociation à effet de levier est une arme à double tranchant. Si le marché évolue dans la direction opposée à celle de votre transaction, vous pouvez tout aussi bien accumuler des pertes. Vous pouvez gérer votre risque en plaçant un ordre stop-loss sur vos transactions.

Comprendre les exigences de marge, les appels de marge et les fermetures de marge

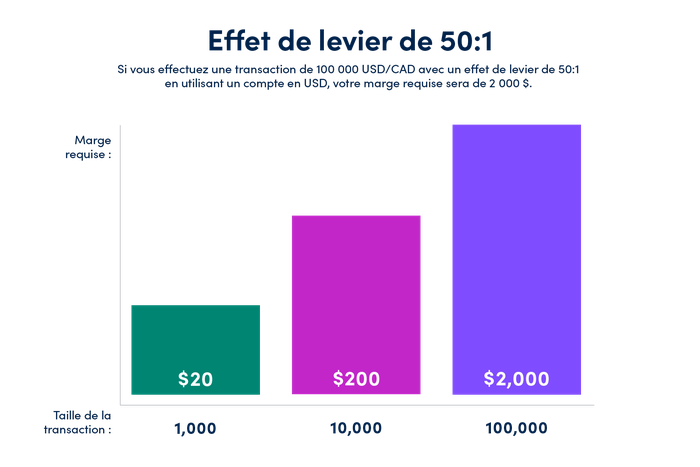

Comment calculer la marge

La marge nécessaire pour ouvrir chaque transaction est dérivée de la limite d’effet de levier associée à l’instrument que vous souhaitez négocier. Par exemple, si votre effet de levier est de 30:1, vous aurez besoin d’une marge de 3,33 % (1/30 x 100) de la valeur de la position que vous souhaitez ouvrir. Si votre compte est en dollars américains, cela signifie qu’avec un effet de levier de 30:1, vous pouvez ouvrir une transaction de 30 $ pour chaque euro/dollar disponible sur votre compte.

Prenons un exemple simple sur le forex. Vous envisagez d’ouvrir une position longue de 5 000 unités de USD/CAD et votre compte est en dollars canadiens. L’effet de levier étant de 50:1, la marge nécessaire pour ouvrir cette position est de 2 % de 5 000 = 1 000 euros.

Environ 135,77 $ CA.

Si l’instrument que vous négociez a une devise de base différente de la devise de votre compte, votre marge sera calculée dans la devise de base et convertie dans la devise de votre compte au taux de change en vigueur.

Exigences de marge

Pour garder une position ouverte, vous devez maintenir un montant minimum sur votre compte. C’est ce qu’on appelle l’exigence de marge . Sur nos plateformes propriétaires, notre barre de défilement de fermeture de marge illustre votre marge utilisée. Si le compteur est supérieur à 50 %, votre compte ne respecte plus la marge minimale requise pour vos positions ouvertes.

Lorsqu’ils se préparent à ouvrir une nouvelle opération, les traders expérimentés préfèrent calculer non seulement où sortir si la transaction est en leur faveur, mais aussi quelle perte ils sont prêts à risquer. Ainsi, si vous êtes long sur une paire de devises et que vous regardez le graphique vers le haut, n’oubliez pas de regarder également vers le bas pour estimer vos pertes, et vice versa si vous prenez une position courte.

Il en va de même pour la part de vos fonds que vous souhaitez engager dans vos transactions. Si, en théorie, les gains peuvent sembler illimités, il ne faut pas oublier que les pertes peuvent également être importantes. Plus vous utilisez de fonds de votre compte comme marge, plus le risque de fermeture de marge est élevé. Vous devez également tenir compte du nombre de transactions en cours à tout moment. Avoir trop de positions ouvertes peut conduire à une plus grande exposition, ou si ces positions sont liées (toutes sur le dollar américain par exemple), le risque de fluctuation des prix sur ces positions serait n-fois le nombre de positions ouvertes.

Appels de marge

Les appels de marge sont un aspect important de la négociation à effet de levier. Si la valeur liquidative (VL) de votre compte tombe à un niveau inférieur à l’exigence de marge réglementaire minimale, un appel de marge sera déclenché. Si cela se produit, nous pouvons vous envoyer un message pour vous demander de déposer davantage de fonds sur votre compte afin de maintenir vos positions, ou de fermer des positions ouvertes afin de porter le solde de votre compte au-dessus de l’exigence de marge minimale.

Toutefois, il peut arriver que nous ne soyons pas en mesure de vous avertir d’un appel de marge; dans un marché en évolution rapide, il peut y avoir peu de temps entre les avertissements, ou il peut ne pas y avoir suffisamment de temps pour vous avertir du tout. Il est de votre responsabilité de surveiller vos positions ouvertes et de vous assurer que vous disposez des fonds suffisants pour couvrir l’exigence de marge.

Qu’est-ce qu’une fermeture de marge?

Si, pour quelque raison que ce soit, vous ne prenez pas l’une ou l’autre des mesures décrites ci-dessus et que vous n’avez pas de fonds suffisants sur votre compte pour maintenir vos positions ouvertes, celles-ci seront soumises à une fermeture de marge, ce qui entraînera la fermeture de toutes vos positions ouvertes.

Soyez attentif au champ « pourcentage de fermeture de marge » dans le résumé du compte de la plateforme de négociation. Plus le pourcentage de fermeture de la marge s’approche de 100 %, plus vous êtes proche d’une fermeture de marge.

Bien que cela puisse à première vue ressembler à une pénalité, un appel de marge est essentiellement un avertissement vous invitant à tempérer votre niveau de risque et à vous préoccuper des pertes qui pourraient dépasser votre niveau de risque acceptable. En fin de compte, c’est à vous qu’il incombe de surveiller votre compte afin d’éviter les appels de marge et les fermeture de marge. En limitant la taille de vos transactions et en utilisant les stop-loss, vous pouvez mieux maintenir une marge suffisante sur votre compte pour soutenir vos positions ouvertes.

Conseils pour éviter les appels de marge

- Vérifier régulièrement vos positions.

- Ne jamais utiliser la totalité du solde de votre compte comme levier.

- Déposer des fonds supplémentaires sur votre compte lorsque votre marge disponible devient faible.

- Réduire l’exigence de marge en fermant certaines positions ouvertes.

- Fermer des positions individuelles.

- Utiliser des mesures de gestion des risques telles que les stop-loss.

- Soyez attentif aux hausses et aux baisses soudaines de prix, car elles peuvent déclencher un appel de marge si vous avez négligé d’utiliser des stop-loss.

FAQ

Qu’est-ce que la taille des positions sur le forex?

La taille des positions est simplement un moyen de déterminer le nombre d’unités à négocier en fonction du niveau de risque souhaité.

Qu’est-ce que la valeur liquidative (VL)?

La VL représente la valeur actuelle de votre compte de négociation, y compris vos profits ou pertes non réalisés (P/P).

Comment calculer vos fonds disponibles

Vos fonds disponibles sont égaux à la partie de la valeur nette des actifs de votre compte qui n’est pas utilisée comme exigence de marge pour maintenir des positions ouvertes. Ces fonds peuvent être utilisés librement pour ouvrir une autre position, être transférés vers un autre sous-compte ou effectuer un retrait. Vous trouverez ce chiffre dans le champ « Marge disponible » de la section Résumé du compte de votre tableau de bord sur la plateforme de négociation d’OANDA.

Supposons que le solde de votre compte soit de 550 $ et que vos P/P non réalisés soient de -45 $. La VL de votre compte est de 550 $ - 45 $ = 505 $. Supposons que vous ayez deux positions ouvertes avec une exigence de marge cumulée de 300 $. Votre marge disponible serait de 505 $ (VL) - 300 $ (exigence de marge) = 205 $. Dans ce cas, vous pouvez ouvrir une nouvelle position si la marge nécessaire à l’ouverture de cette position est inférieure à 205 $.

Comment déterminer quand une fermeture de marge peut avoir lieu

Si votre valeur de fermeture de marge (VFM) est inférieure à la moitié de la marge utilisée pour ouvrir vos positions, une partie ou la totalité de vos positions ouvertes seront automatiquement fermées en utilisant les prix de négociation d’OANDA en vigueur au moment de la fermeture. Si la négociation n’est pas disponible pour certaines positions ouvertes au moment de la fermeture de la marge, ces positions resteront ouvertes et la plateforme continuera à surveiller vos exigences de marge. Lors de la réouverture des marchés pour les positions ouvertes restantes, une autre liquidation de la marge peut avoir lieu si votre compte reste approvisionné sous la marge.

La valeur de fermeture de la marge est égale à votre solde plus vos P/P non réalisés de toutes les positions ouvertes, converti dans la devise du compte et calculé en utilisant les cours médians en vigueur. Cette valeur est approximativement égale à votre VL, mais avec de légers écarts dus au fait qu’elle est calculée sur la base des cours médians plutôt que des cours acheteur/vendeur.

Par exemple, supposons que vous ayez une position longue ouverte de 10 000 unités de USD/ZAR et que votre compte soit en USD. Vous négociez cet instrument avec un effet de levier de 20:1. La marge nécessaire pour ouvrir votre position était de 5 % de 10 000 $ = 500 $. La marge requise pour maintenir votre position ouverte est donc de 0,5 (500 $) = 250 $. Lorsque la VL de votre compte tombe à 250 $ ou moins, une liquidation de marge aura lieu.

Sur la plateforme de négociation OANDA, votre barre de « marge utilisée » indiquera à quel point vous êtes proche d’une fermeture de marge; lorsque vous atteignez 100% d’utilisation de marge, votre compte déclenchera une fermeture de marge.

Si vous voulez négocier avec effet de levier, vous avez besoin d’une bonne formation en négociation : depuis les bases de ce qu’est un « pip » jusqu’à la façon d’utiliser les indicateurs techniques et plus encore. Une fois que vous avez ouvert un compte réel ou démonstration, vous pouvez commencer à mettre en œuvre certaines des stratégies de négociation abordées dans notre section apprendre.

Différence entre l’effet de levier et les autres formes de négociations financières.

expand_less expand_moreUtilisez l’analyse fondamentale à votre avantage.

expand_less expand_moreEn quoi l’analyse technique diffère-t-elle de l’analyse fondamentale?

expand_less expand_moreComment construire une stratégie de négociation robuste à l’aide d’indicateurs et d’oscillateurs.

expand_less expand_more