Comprendre et utiliser les types d’ordres dans la négociation à effet de levier

Savoir quel ordre placer pour obtenir le meilleur point d’entrée peut améliorer de manière significative votre rapport risque/bénéfices en négociant avec une marge.

Savoir quel ordre placer pour obtenir le meilleur point d’entrée peut améliorer de manière significative votre rapport risque/bénéfices en négociant avec une marge.

Types d’ordres utilisés dans la négociation à effet de levier

Dans cet article, vous apprendrez :

- Quels sont les différents types d’ordres

- Comment mieux contrôler les points d’entrée et de sortie de vos transactions

- Comment passer des ordres à l’aide de la plateforme web d’OANDA

- Comment l’écart affecte-t-il les ordres

Les types d’ordres expliqués

En matière de négociation, les différents types d’ordres remplissent différentes fonctions. En fonction de l’ordre que vous choisissez, vous pouvez déterminer de nombreuses choses. Il peut s’agir du moment où votre ordre sera exécuté, de la durée pendant laquelle l’ordre peut rester actif ou si un ordre est fermé par un autre ordre.

Le billet de transaction (ou fenêtre d’ordre) est la fenêtre de vente/achat (cours acheteur/vendeur) de l’instrument qui vous intéresse. Si vous cliquez sur acheter ou vendre, la fenêtre s’ouvre pour vous donner un billet. Une fois ouvert, vous pouvez choisir le type d’ordre que vous souhaitez passer.

Voyons les différents types d’ordres et comment ils peuvent être appliqués à différentes stratégies d’entrée et de sortie dans vos transactions :

Ouvrir une transaction

Trouver le bon moment pour ouvrir une transaction est l’un des aspects les plus importants de la négociation. Par rapport aux transactions habituelles, comme l’achat d’un produit à l’épicerie au prix affiché, les marchés financiers offrent davantage d’options pour décider du moment et du prix de la transaction.

Les ordres de marché expliqués : Ouvrir une transaction au prix du marché

Qu’est-ce qu’un ordre au marché? Un ordre au marché est un ordre qui s’exécute au prochain cours disponible après avoir cliqué sur le bouton soumettre. Il n’est pas nécessaire d’attendre que d’autres conditions soient remplies. Il vous suffit d’indiquer les détails de l’ordre que vous souhaitez passer et OANDA exécutera votre ordre au prochain prix disponible.

Pour placer un ordre au marché, vous devez d’abord cliquer sur la fenêtre d’achat/vente sur votre graphique. Un billet s’ouvrira avec le paramètre par défaut d’ordre au marché. Après avoir décidé de la taille de l’unité que vous souhaitez négocier, vous pouvez inclure certaines conditions à l’ordre qui indiquera à votre plateforme de négociation OANDA quand vous souhaitez fermer cet ordre.

Explication des ordres à cours limité : Entrer sur le marché à un prix déterminé

Qu’est-ce qu’un ordre à cours limité? Un ordre à cours limité est un ordre d’achat ou de vente à un prix fixé par vous, le trader. Si vous sélectionnez le billet d’ordre à cours limité, vous verrez une série de fenêtres qui vous demanderont d’indiquer certaines valeurs pour indiquer quand vous voulez que votre ordre soit rempli et quand vous voulez qu’il soit fermé.

Les ordres à cours limité ne peuvent être placés qu’en dessous du prix du marché à l’achat et au-dessus du prix du marché à la vente. L’ordre à cours limité n’est pas affecté par un glissement de prix négatif (c’est-à-dire que vous obtenez toujours le prix demandé ou mieux).

Dans cette image, qui représente l’interface de notre plateforme Web, le milieu du billet indique le prix et l’expiration. Pour le prix, vous indiquez le prix auquel vous souhaitez que votre transaction soit exécutée. Si vous préférez limiter votre prix à une période de temps, vous devez indiquer la valeur de l’expiration, par exemple un jour (à partir de maintenant). Sinon, vous pouvez choisir sans expiration. Tant que les conditions que vous avez saisies ne sont pas remplies, l’ordre est en attente et n’affecte pas le total de votre compte ou le calcul de votre marge. Si votre ordre est déclenché, toutes les valeurs que vous avez fournies feront partie de votre ordre.

Remarque : vous pouvez à tout moment annuler votre ordre à cours limité avant qu’il ne soit déclenché ou que sa date d’expiration ne soit déclenchée. Si l’ordre n’est pas déclenché et que les conditions du marché ont changé depuis que vous avez fixé votre ordre à cours limité, il est préférable de l’annuler dès que possible, sinon il restera sur votre compte et pourra être déclenché à une date ultérieure, lorsque les marchés auront changé.

Quand dois-je envisager de passer un ordre à cours limité?

Supposons que le prix évolue entre deux niveaux importants de support et de résistance. Vous avez décidé de ne pas ouvrir de transaction maintenant, car il semble que le prix va baisser dans environ une heure. Dans ce cas, vous prévoyez qu’il est susceptible de redescendre jusqu’au prochain niveau de support solide, puis de repartir à la hausse. Vous décidez que si cela se produit, vous souhaitez placer une transaction.

Le problème, c’est que vous ne voulez pas rester assis devant votre ordinateur toute la matinée en attendant de voir si cela va se produire. Un ordre à cours limité peut vous aider à placer votre transaction maintenant à un prix spécifique et vous permettre de voir si votre théorie était correcte. Pour ce faire, vous devez indiquer le prix que vous souhaitez être atteint, ainsi que la taille de votre transaction et tous les autres types d’ordres liés à votre stratégie de sortie lorsque vous passez votre ordre.

Si le prix baisse comme vous l’aviez prévu et atteint votre limite de prix, votre ordre sera exécuté à ce prix ou au meilleur prix disponible suivant et votre ordre sera exécuté.

Explication des ordres stop : Entrer sur le marché avec le prix en vigueur

Qu’est-ce qu’un ordre stop?

Un ordre stop est un ordre d’ouvrir une transaction sur un instrument lorsque ce dernier atteint un prix spécifié : soit vendre au-dessous du prix actuel (pour un ordre stop de vente), soit acheter au-dessus du prix actuel (un ordre stop d’achat). Vous pouvez opter pour un ordre stop de vente ou un ordre stop d’achat. Comme précédemment, vous pouvez définir les valeurs que vous souhaitez pour votre ordre en termes de prix et de fermeture de la transaction.

La principale différence entre un ordre à cours limité et un ordre stop est que l’ordre à cours limité ne sera exécuté qu’au prix limite spécifié ou à un prix supérieur. En comparaison, un ordre stop sera exécuté au prix en vigueur sur le marché, et par conséquent, les prix peuvent varier sur le marché, et l’ordre peut être exécuté à un prix différent du prix fixé. Ainsi, si le marché monte ou descend dans une direction défavorable au prix de votre ordre stop, votre ordre sera sujet à une exécution à un prix inférieur au prix stop spécifié.

En bref, les ordres stop peuvent être affecté par un glissement de prix négatif, ce qui signifie que vous obtiendrez soit le prix demandé, ou moins bon.

Utiliser les limites supérieures et inférieures pour éviter les glissements de prix et les mouvements soudains

Lorsque vous vous apprêtez à passer un ordre, vous pouvez bloquer davantage le prix que vous souhaitez en indiquant des valeurs pour la limite supérieure ou la limite inférieure (situés au bas du billet d’ordre), afin que votre ordre soit exécuté à un prix qui se situe dans les limites que vous souhaitez voir respectées par le prix.

Par exemple, supposons que vous considérez acheter l’EUR/USD à 1,1390. Vous pouvez créer un ordre à ce prix, si vous créez également une limite supérieure de 4 pips et que le marché s’écarte et que le prochain prix disponible est 1,1395, votre ordre sera annulé car il dépasse la limite supérieure.

Vous pouvez également utiliser les limites inférieures de si vous vendez : c’est le même processus, mais en sens inverse.

Sortir de la transaction : gérer la fermeture de la position avec les types d’ordres

La façon la plus simple de sortir d’une transaction est de la fermer manuellement au prochain cours du marché. Cette fonction est très pratique si vous surveillez constamment vos transactions ou si vous souhaitez fermer rapidement à votre position.

Même s’il est recommandé de surveiller ses transactions en permanence, c’est tout simplement impossible. Vous ne pourrez jamais surveiller vos transactions en permanence, et il arrive que le prix change en un clin d’œil.

Une autre raison pour laquelle de nombreux traders choisissent d’utiliser les ordres pour sortir d’une transaction est le maintien d’un régime habituel de négociation : même les traders expérimentés peuvent se faire piéger par l’exposition, l’instinct et les biais.

Comment définir un ordre de prise de bénéfices

Les ordres de prise de bénéfices (T/P) spécifient le prix exact auquel une position ouverte doit être fermée pour réaliser un bénéfice. Si le prix n’atteint pas le niveau fixé, l’ordre de prise de bénéfices ne sera pas exécuté.

Si, par exemple, vous souhaitez acheter des GBP/USD et que vous pensez que votre transaction va encore sûrement grimper de 40 pips. Vous pouvez ajouter cette valeur à la fenêtre de prise de bénéfices. Vous pouvez également saisir le prix auquel vous souhaitez prendre vos bénéfices.

La fixation d’un objectif de profit dès le départ peut également aider à gérer l’appétit du gain; de nombreux traders ne peuvent pas contrôler leur appétit du gain et finissent par garder une position ouverte plus longtemps qu’ils ne le devraient dans l’espoir de retirer davantage de profit. En effet, les tendances s’inversent souvent et une opération rentable peut facilement se transformer en une perte soudaine. La fixation d’une prise de bénéfices peut matérialiser le gain que vous aviez prévu et afin de passer à une autre transaction.

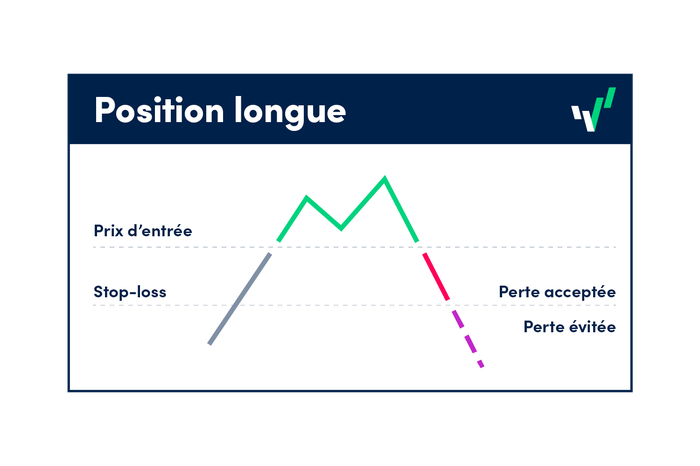

Comment définir un ordre stop-loss?

Les ordres stop-loss (S/L) sont des ordres de fermeture d’une position au prix du marché lorsque celui-ci atteint un certain prix fixé par le trader. Ce type d’ordre est principalement utilisé pour limiter les pertes et contrôler l’exposition au risque.

En utilisant l’exemple utilisé dans l’ordre de prise de bénéfices ci-dessus, disons que vous avez déjà fixé votre prix de prise de bénéfices. Vous souhaitez néanmoins gérer le risque lié à cette opération dans le cas où vos attentes en matière d’évolution des prix seraient erronées.

Supposons que vous n’êtes pas prêt à risquer une perte supérieure à 20 pips. Vous pouvez ajouter cette valeur de pip à la fenêtre de stop-loss ou spécifier le prix correspondant à la perte de 20 pips (selon ce que vous préférez) pour définir le stop-loss. Une fois ce prix atteint, cet ordre entraînera la fermeture automatique de votre position au prix du marché afin d’éviter toute perte supplémentaire.

Sans le stop-loss, vous pourriez continuer à laisser courir la transaction perdante, en espérant qu’elle se rétablisse. Ce phénomène est appelé « piège des coûts irrécupérables » : une tendance à poursuivre une activité après avoir investi argent, effort ou temps. Il s’agit là d’un des nombreux biais cognitifs qui pourraient être prévenus par une définition correcte de votre stratégie de négociation, y compris avec l’utilisation d’ordres stop-loss.

Mise en place de stops suiveurs pour engranger les bénéfices ou limiter les pertes

Les stops suiveurs (trailing stops) prédéfinissent l’ordre à une distance spécifique du prix du marché lorsque le marché fluctue. Les stops suiveurs sont conçus pour engranger les profits ou limiter les pertes lorsqu’une transaction évolue dans la direction souhaitée.

Un stop suiveur ne bougera que si le cours continue d’évoluer en votre faveur. Dès qu’il se déplace contre vous, le stop cesse de se déplacer. Si le marché continue d’aller à votre encontre, un stop-loss se déclenchera et fermera votre transaction. Si le marché continue dans la direction souhaitée, le stop suiveur reprendra son mouvement dans la même direction.

Le stop suiveur est un outil utile, en particulier dans le cas d’une transaction avec une forte dynamique à la hausse ou à la baisse. Elle est toutefois moins utile dans un marché latéral ou variable, lorsque votre stop suiveur est plus susceptible d’être déclenché par l’effet de zig-zag du marché.

Gérer le rapport risque/bénéfices en utilisant différents types d’ordres

La négociation sur les marchés financiers comporte un certain degré de risque et vous souhaitez en tirer des bénéfices si vous prenez ce risque. Bien entendu, chaque trader a son propre niveau de risque qu’il est prêt à accepter, et personne ne place des transactions en supposant qu’elles aboutiront à une perte.

Les transactions perdantes sont inévitables et la façon d’y faire face est d’être très conscient de son appétit pour le risque et de son ratio risque/bénéfices. L’utilisation de mesures de gestion des risques est une bonne pratique. Elle permet de comprendre et de limiter le risque, en fixant le stop-loss, ainsi que de lutter contre l’appétit de gains irréalistes avec les ordres prise de bénéfices.

Qu’est-ce qu’un écart et comment cela affecte-t-il mon ordre?

La différence entre le prix d’achat et le prix de vente est appelée écart et représente un coût à la négociation.

Une fois que vous avez appuyé sur le bouton d’achat ou de vente, un ordre de marché vous permet d’entrer au meilleur prix disponible sur le marché. Si vous deviez fermer immédiatement votre transaction, vous devriez le faire au prix opposé. Si vous achetez, vous fermeriez la transaction au prix de vente, par exemple. Ainsi, si le prix du marché pour le GBP/USD est de 1,3333 à l’achat et que l’écart est de 2 pips, votre ordre sera exécuté à 1,3333, mais le prix auquel vous pourriez immédiatement vendre sera de 1,3331 (1,3333 - 0,0002 = 1,3331).

Points importants à retenir

- Un ordre d’achat ou de vente d’une paire de devises vous permet d’entrer immédiatement sur le marché au prix actuel disponible.

- Vous pouvez utiliser un ordre à cours limité lorsque vous souhaitez placer un ordre qui sera exécuté à un prix spécifique qui est soit supérieur (si vous vendez), soit inférieur au prix actuel du marché (si vous achetez).

- Un ordre à cours limité vous permet de négocier lorsque vous ne suivez pas vos graphiques. Par exemple, il pourrait se déclencher à l’avenir, alors que vous êtes peut-être trop occupé pour négocier.

- Un ordre stop est un ordre qui est déclenché lorsque le prix d’une paire de devises dépasse un niveau de prix spécifique que vous avez choisi. Une fois déclenché, il devient un ordre de marché qui est exécuté au meilleur prix disponible.

- Un ordre stop est utilisé pour limiter les pertes à l’aide d’un stop-loss, ou pour sécuriser les profits à l’aide d’un stop suiveur.

Vous ne connaissez pas la différence entre les différents types d’ordres? Découvrez les bases de l’analyse fondamentale et technique dans la négociation. Une fois que vous avez ouvert un compte réel ou démonstration, vous pouvez commencer à mettre en œuvre certaines des stratégies de négociation que nous couvrons dans notre section apprendre.

Différence entre l’effet de levier et les autres formes de négociations financières.

expand_less expand_moreUtilisez l’analyse fondamentale à votre avantage.

expand_less expand_moreEn quoi l’analyse technique diffère-t-elle de l’analyse fondamentale?

expand_less expand_moreComment construire une stratégie de négociation robuste à l’aide d’indicateurs et d’oscillateurs.

expand_less expand_more