什麼是QE? 會對股市產生何種影響性

近 15 年來全球發生兩次相當嚴重的金融危機,一是 2008 年次貸海嘯、二是 2020 年新冠疫情 (Covid-19),兩大危機皆造成了全球金融市場重挫、投資信心潰堤,但隨後金融市場又因「QE」而大幅暴漲,究竟 QE 是什麼?QE 又是如何影響股市與債市?二次拯救全球金融市場的「QE」究竟是什麼?

QE (Quantitative Easing) 中文譯作為量化寬鬆,是全球主要央行們如美國聯準會 (Fed)、歐洲央行 (ECB)、日本央行 (BOJ) 所執行的一種將資金注入市場的貨幣政策,目的是刺激經濟。QE 中的「Q」是 Quantitative 的縮寫,指的是一國基礎貨幣的總量,「E」則是 Easing 的縮寫,指的是一國央行貨幣政策轉向寬鬆、減輕銀行業資金壓力之意,故 QE 的目的就是:降低企業、民眾向銀行借貸的資金成本、提供市場充足的流動資金,刺激整體經濟。

但 QE 是否真能達到刺激經濟的效果,這會取決於該國央行有沒有能力支持這個政策,也就是說,需要看看央行是否能提供充裕的貨幣流動性予商業銀行,而如果央行沒有此能力,那麼即使採用 QE 政策,也無法持續性地降低社會上的借貸成本。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

QE 的由來為何?竟不是美國所發明?

比較為大眾所知的量化寬鬆 (QE) 政策,是由美國聯準會在 2008 年所實施的 QE 政策,但事實上發明 QE 政策的是日本央行 (BOJ)。由於日本經歷了長達了 20 年的通縮時代,傳統的零利率政策已經無法發揮作用帶領日本經濟重拾通膨,故日本央行於 2001 年 3 月宣布啟用 QE 政策,目的是為了穩定物價以及促進經濟的溫和成長,當時主要是以金融機構存放於日本央行的活期帳戶餘額為主要操作目標。

日本央行當時 QE 的主要目的有下列 3 項,與現在大眾熟悉的 QE 政策目的相同:

-

●降低市場利率

●提供流動性

●降低企業借貸難度

美國 2008 年時期的 QE 政策共經歷了 QE1、QE2、QE3 三輪寬鬆,而 2020 年新冠疫情衝擊全球金融市場,聯準會即再次降息至零利率,宣布執行無限 QE 政策,再次挽救金融市場的流動性危機。

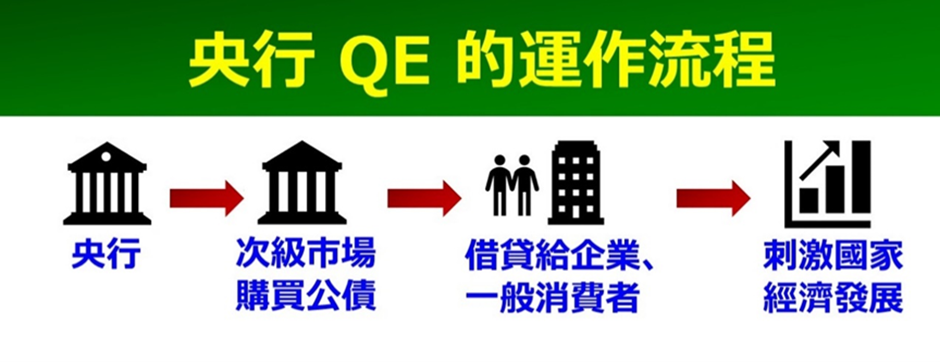

QE 是如何讓貨幣流入市場?

QE 一般被被認為是一種非常規的貨幣政策,而 QE 將貨幣流動性引導流入的市場之方式,是當央行決議要執行 QE 之後,就會利用公開操作市場 (Open market operation) 來購買本國公債、頂級評等之企業債等,藉此將央行的貨幣釋出至市場內。以美國為例,美國央行聯準會 (Fed) 在 QE 的流程中,是透過在次級市場 (Secondary Market) 購買美國公債,進而釋放流動性至金融市場,因為當美國公債在次級市場被購買以後,持有該公債之銀行機構就會得到資金,銀行就可以將資金借給個人及更多企業,讓資金更完整流入整個金融體系,個人或企業拿到資金,就可以進行消費,讓資金在市場上流動,做更多的投資與消費。

也因此,QE 也有「印鈔票」之稱,但這不是代表聯準會實際上印了一堆現鈔灑入市場,「印鈔票」指的是代表聯準會透過購買次級市場之美國公債的方式,使得資金能夠透過銀行業來流入金融市場,進而活絡實體經濟。

QE 通常也會配合央行降息至「零利率」的貨幣政策,因為當央行降息至零利率時,銀行業的借貸利率也會同步調降,此時再配合 QE 政策引導流動性進入市場,那麼就能更大範圍地擴大央行的貨幣寬鬆效果。

央行在祭出 QE 政策後,通常會利用「零利率」政策,將短期利率 (1 年以內) 壓到極低的水準,接近零甚至是負利率都有可能,在絕大多數的情況下都會產生兩個效果,就是逼出銀行存款與推動企業投資,在逼出銀行存款方面主要就是低利讓存戶無利可圖,寧願把錢抽出來去投資金融產品或是花掉,這邊就會推動股市熱潮與提升民間消費力道,而借款利率極低甚至還可能反過來能降低債務時,自然也會讓企業願意借款投資,因此也可以推升民間投資的成長。

QE 可以刺激股市走高?

由於股市的買盤需要資金來推升,而央行的 QE 政策正是釋放超額流動性至金融市場中,故資金比起流入實體經濟,更容易流入股市、債市等資產當中。從美國的歷史 QE 經驗來看,以 S&P 500指數為例,可以發現到當聯準會實行 QE 之後,確實極大幅度地刺激了股市大漲。

2008 年金融危機時期的三輪 QE :

-

●QE1 (2008 年 11 月至 2010 年 3 月):QE1 幫助市場在危機時期信心回穩,S&P500 指數開始起漲。

●QE2 (2010 年 11 月至 2011 年 6 月):QE2 延續市場信心,S&P500 繼續上漲。

●QE3 (2012 年 9 月至 2014 年 10 月):QE3 除了延長股市信心之外,前二輪的股市上漲也開始出現財富外溢效應,帶動美股基本面開始好轉,進一步支撐 S&P 500 上漲。

2020 年新冠疫情的無限 QE:

●無限 QE (2020 年 3 月至 2021 年 6 月):無限 QE 穩住市場在新冠疫情危機時的信心,S&P 500 開始起漲,並一路延續至 2021 年底。

總結來看,美國聯準會在「金融危機」時期實施 QE 為市場注入流動性,確實具有挽救市場信心、穩定金融系統的果效,並有能促進金融市場的活絡與公司的募資活動,更有助於股市上漲。

而從基本面的角度出發,聯準會的 QE 政策使得美國企業在低利率時,還款增加的成本較低,會增加企業投資的意願,而企業擴大投資的意願之後,隨之也能幫助美國失業率降低、帶動消費力走升,故聯準會在金融危機時期實施 QE,對美國經濟活動的加溫效果也是顯而易見的。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美股CFD投資教學

美股CFD(差價合約)是指以美股為標的的一種衍生金融工具。具有可使用槓桿以小博大,且可多空雙向交易等特點。

OANDA提供最高20倍槓桿、及800多種美股CFD商品,只要開立美股CFD帳戶就可以在MT5和fxTrade平台進行交易,還可以參加限時獎勵活動。

另外,還為美股投資者準備了「中文版美股財報分析」「美股教學專欄」「美股財報數據庫」等教學內容和分析工具。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。