FOMC是什麼?2023年的最新會議結果發表日程以及對於市場的影響

FOMC (聯邦公開市場委員會)是決定美國貨幣政策(目的在於達成經濟成長或物價穩定的政策)的會議。在歐洲則有ECB (歐洲央行)所舉行的「ECB管理委員會」,其功能相當於FOMC。

各國的中央銀行(構成金融組織中樞的銀行)的責任與義務,在於穩定該國貨幣的價值以及支撐該國經濟的成長,並且會為了維持一定的物價上漲比率而實施各種貨幣政策,例如調整政策利率(聯邦基準利率)。

比如說,如果某個國家的通貨膨脹率持續維持在目標值以上,為了抑制物價的上漲,中央銀行就會實施貨幣緊縮的措施(升息),相反地,如果通貨膨脹持續維持在目標值以下,中央銀行就會為了促進物價上漲而實施貨幣寬鬆政策(降息)。

美國是經濟力與軍事力量都排名世界第一的國家。

美國的貨幣美元(USD)也具有關鍵貨幣(在所有貨幣中具有中央主導地位的貨幣)的功能。

決定美國金融政策的FOMC備受全世界所有投資客的矚目,也是進行外匯交易的時候,必須加以關注的經濟指標之一。

本文將會針對初學者,詳盡說明FOMC究竟是什麼、2023年的FOMC會議結果發表日程以及對於未來的預測。

目錄

1.FOMC是什麼?2.【2023年度】FOMC會議結果發表日程

3.FOMC對匯率造成的影響

4.FOMC所提供的5大重大資料

5.FOMC的日後預測

6.聯準會決定政策利率時所參考的三大經濟指標

7.收集FOMC資訊的訣竅

1.FOMC是什麼?

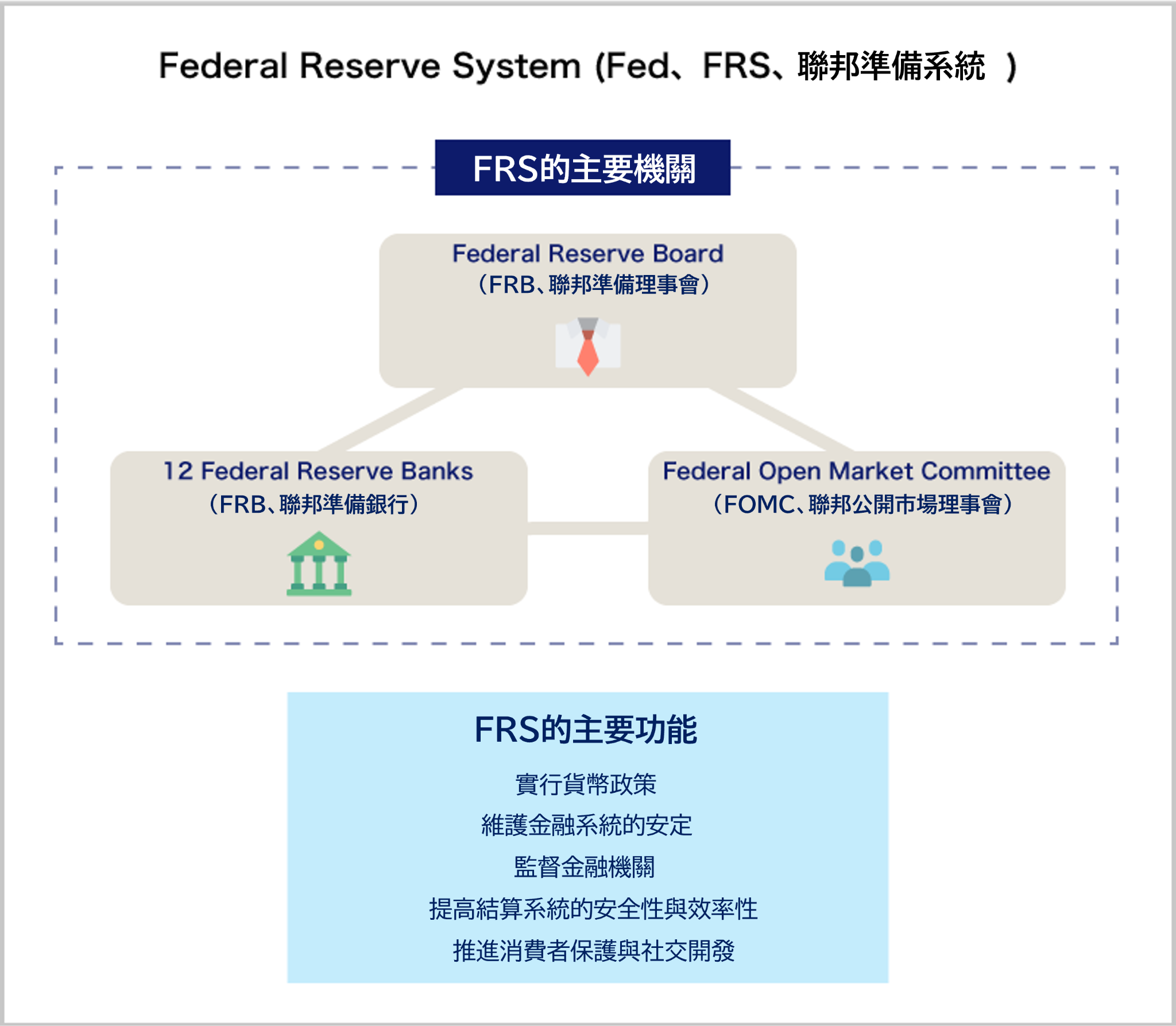

所謂的FOMC,就是「Federal Open Market Committee (聯邦公開市場委員會)」的縮寫,是一個決定美國貨幣政策的會議。FRS (Federal Reserve System:聯邦準備系統,也稱作FED),相當於美國的中央銀行,而它的最高決策單位就是FRB (Federal Reserve Board:聯邦準備系統理事會(聯準會),每隔6週左右就會舉行一次FOMC會議,一年大約會舉行8次(必要的時候隨時都可以舉行)。

另外,在每年舉辦8次的會議之中,聯準會成員會在每個季度(3月、6月、9月、12月)發表他們的經濟預測總結。

而這其中會包括從現在到未來三年的政策利率以及實際GDP等主要經濟指標的預測內容。

FOMC所公開的,就是美國這個經濟力與軍事力都名列世界第一的國家的貨幣政策,其結果本身就是一種會對市場產生巨大影響的經濟指標。

參與FOMC的成員

參與FOMC的成員包括7位聯準會理事以及12位美國地區性聯邦儲備銀行總裁。在7位聯準會理事之中,會任命一位聯準會主席以及兩位聯準會副主席。

這7位理事都具有投票權。

(理事任期14年,主席與副主席的任期均為4年)

在12位地區性聯邦儲備銀行總裁之中,共有5位總裁具有投票權,其中1位是紐約聯邦儲備銀行總裁、其餘4個位具有投票權的席次則由其他地區性聯邦儲備銀行總裁輪流出任(每年輪流一次)。

剩下的7位地區性聯邦儲備銀行總裁雖然可以參加會議,但不具有投票權。

美國的貨幣政策就是利用這樣的方式,由7位聯準會理事與5位地區性聯邦儲備銀行總裁投票決定。

另外,支持貨幣緊縮(升息)的成員被稱作「鷹派」,而支持貨幣寬鬆(降息)的成員則稱作「鴿派」。

另外,美國的中央銀行本來指稱的應該是「聯邦準備系統(FRS/FED)」,但有時也會指稱「聯準會」,美國的制度與台灣或歐洲的中央銀行制度稍有不同。

以下為美國中央銀行的印象圖。

聯準會就是「聯邦準備系統(FRS/FED)」的最高決策機構,統籌管理全美12個地區的地區性聯邦儲備銀行總裁。

而聯準會理事與全美12個地區的地區性聯邦儲備銀行總裁聚在一起舉行的會議就是FOMC。

接下來,針對2023年FOMC會議結果發表日程進行解說。

2.【2023年度】FOMC會議結果發表日程

2023年度的FOMC會議結果發表日程如下。| FOMC(美國) | 2023年度會議結果發表日程 |

|---|---|

|

|

| 1月31日 ~ 2月1日 | |

| 3月21日 ~ 3月22日 | |

| 5月2日 ~ 5月3日 | |

| 6月13日 ~ 6月14日 | |

| 7月25日 ~ 7月26日 | |

| 9月19日 ~ 9月20日 | |

| 10月31日 ~ 11月1日 | |

| 12月12日 ~ 12月13日 |

您也可以在聯準會的官方網站確認FOMC的日程。

>請點擊此處前往聯準會官方網站

【2023年度】

主要中央銀行貨幣政策會議結果發表日程

如同美國的FOMC,世界各國也都會發表自己得貨幣政策。世界各國的貨幣政策也有可能會對美國經濟產生影響,因此也請注意一下。

在這裡會解說主要國家,也就是日本、歐洲、英國、澳洲等的貨幣政策會議結果發表日程。

| 日銀貨幣政策決定會 (日本) |

ECB管理委員會 (歐洲) |

BOE貨幣政策委員會 (英國) |

RBA貨幣政策委員會 (澳洲) |

|---|---|---|---|

|

|

|

|

| 1月17日 ~ 1月18日 | 2月2日 | 2月2日 | 2月7日 |

| 3月9日 ~ 3月10日 | 3月16日 | 3月23日 | 3月7日 |

| 4月27日 ~ 4月28日 | 5月4日 | 5月11日 | 4月4日 |

| 6月15日 ~ 6月16日 | 6月15日 | 6月22日 | 5月2日 |

| 7月27日 ~ 7月28日 | 7月27日 | 8月3日 | 6月6日 |

| 9月21日 ~ 9月22日 | 9月14日 | 9月21日 | 7月4日 |

| 10月30日 ~ 10月31日 | 10月26日 | 11月2日 | 8月1日 |

| 12月18日 ~ 12月19日 | 12月14日 | 12月14日 | 9月5日 |

| - | - | - | |

| 10月3日 | |||

| 11月7日 | |||

| 12月5日 | |||

| >請點擊此處前往日本銀行官方網站 | >請點擊此處前往ECB官方網站 | >請點擊此處前往BOE官方網站 | >請點擊此處前往RBA官方網站 |

除了經濟指標以外,FOMC以及其他央行組織也會公布市場預測的資訊。

而當日後的實際市場狀況與市場預測有大幅差異的時候,不僅是匯率市場,就連股票市場與原油市場等世界性市場都會受到很大的影響。

因此,最好還是需要確認實際市場狀況與市場預測的差異如何。

接下來就讓我們來仔細看看FOMC的會議結果究竟會造成匯率產生怎麼樣的變化吧。

3.FOMC對匯率造成的影響

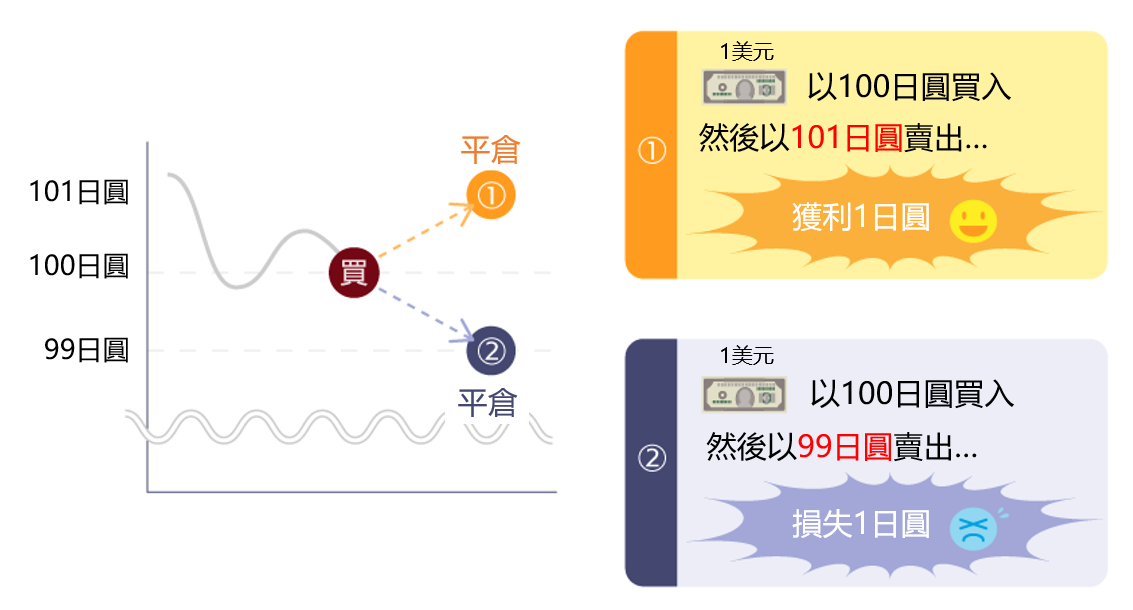

FOMC會議中會進行各式各樣的貨幣政策決策,其中政策利率對於匯率的影響最為巨大。首先,先針對政策利率的變動為什麼會對匯率有巨大的影響這一點詳細地說明一下。

利率與匯率的相關性

在經濟安定的普通狀態下,利率較高的國家的貨幣的買氣會比利率較低的國家的貨幣高。而之所以會有這種現象的原因,就是因為利率較高的國家能帶來較高的收益。

那麼,假設美國的利率是3%,而日本的利率是0%,將資金運用在銀行存款的時間則是一年。

| 美國 | 日本 | |

|---|---|---|

| 利率 | 3% | 0% |

| 使用100萬日圓1年的投資結果 | 103萬日圓 (+3萬日圓的獲益) |

仍然保持100萬日圓 |

(※上表中的說明僅為範例,為了說明得比較簡明扼要,因此沒有考量匯率與稅金等因素)

在美國的銀行投資100萬日圓1年以後,資金增加到了103萬日圓,但在日本的100萬日圓資金則是毫無變化。

那麼,如果要問各位想要在哪一間銀行投資的話,恐怕大部分的人都會選擇美國的銀行吧。

也就是說,「相較於日本,比較想在美國投資」的人會增加,而資金則會流向美國。

如果日本的利率就繼續這樣毫無提升,而美國則持續提升利率的話,想要去美國投資的人就會越來越多了。

另外,在外匯市場裡,賣出利率較低的日圓,轉而買進利率較高的美元的操作也會增加。

結果,這就造成美元上漲而日圓下跌的價格變動了。

比如說,2022年的美元/日圓(USD/JPY)價格就顯著地展現出利率較高的國家的貨幣買氣較高,而利率較低的貨幣則賣壓沉重的傾向。

以下為美國與日本的政策利率演變狀況。

從2022年4月左右,美國的利率就一直上漲,而相對來說,日本的利率則是毫無變化。

那麼,就讓我們來看看美元/日圓(USD/JPY)的匯率吧。

上圖為過去20年間(2003年 ~ 2023年)的美元/日圓(USD/JPY)月線圖。

可以發現,在進入2022年以後,匯率就有顯著的上漲。

雖然過去美元/日圓(USD/JPY)匯率一直都在115日圓左右浮動,但可以發現匯率曾經暫時上升到150日圓(上漲約35日圓)左右。

如上所述,可以發現政策利率會對匯率產生很大的影響。

接下來,就來介紹怎麼樣有效地收集具有強大影響力的FOMC相關資訊的方法。

4.FOMC所提供的5大重大資料

FOMC會議會發布各式各樣的資訊,因此必須有效地進行相關資訊的收集。如果想要進行外匯交易的話,以下列5種資料為主進行確認會是不錯的選擇。

-

1.決策聲明

2.聯準會主席記者會

3.FOMC成員的經濟預測

4.會議紀要

5.FOMC成員的意見

【資料1】

決策聲明(Statement)

在FOMC會議結束後,就會發表決策聲明(Statement)。在決策聲明之中,主要可以確認的就是對於經濟與物價的評估總結,貨幣政策是否有所變更等的基本決策事項。

在這個決策聲明之中,也會隱含是否在下次會議中變更貨幣政策的資訊,因此也會有許多投資客對此有所矚目。

就算只是決策聲明的內容相較於前一次的決策聲明在表現上有所變更,也會造成市場的敏感反應。

有關決策聲明,看英文原文會是最好的選擇。

不過,如果不擅長英文的話,雖然看翻譯資訊可能會不夠即時,但也可以去看看路透社等新聞網站的翻譯資訊。

【資料2】

聯準會主席記者會

在前文中說明的決策聲明公開發表的30分鐘之後,聯準會主席就會舉行記者會。在針對會議的決議事項等主題進行說明,並針對經濟與物價等議題加以評論之後,就會回答記者發問的問題。

依據實際內容,光是記者會的說明內容就有可能會造成外匯市場有很大的反應,因此也必須在記者會的途中注意匯率價格的變動。

在2019年以前,每兩次FOMC會議只會舉行一次記者會,但是在2019年以後,則是變更為每次舉行FOMC都會舉辦記者會。

雖然過去的趨勢是在舉辦記者會的那一次FOMC會議比較有可能發生貨幣政策的變更,但自從2019年以後,就有必要做好心理準備,每一次舉辦FOMC都有可能發生貨幣政策的變更。

【資料3】

FOMC成員的經濟預測總結(Summary of Economic Projections)

FOMC會每季一次(3月、6月、9月、12月),發表由參與FOMC的成員所作出的經濟預測總結(Summary of Economic Projections)。在經濟預測總結之中,主要會包含政策利率、實際GDP、失業率、PCE通貨膨脹率、核心PCE通貨膨脹率等數值在今後3年的預測值。

不論是哪個預測數值,都飽受金融市場的關注,其中最備受矚目的就是政策利率的預測值。

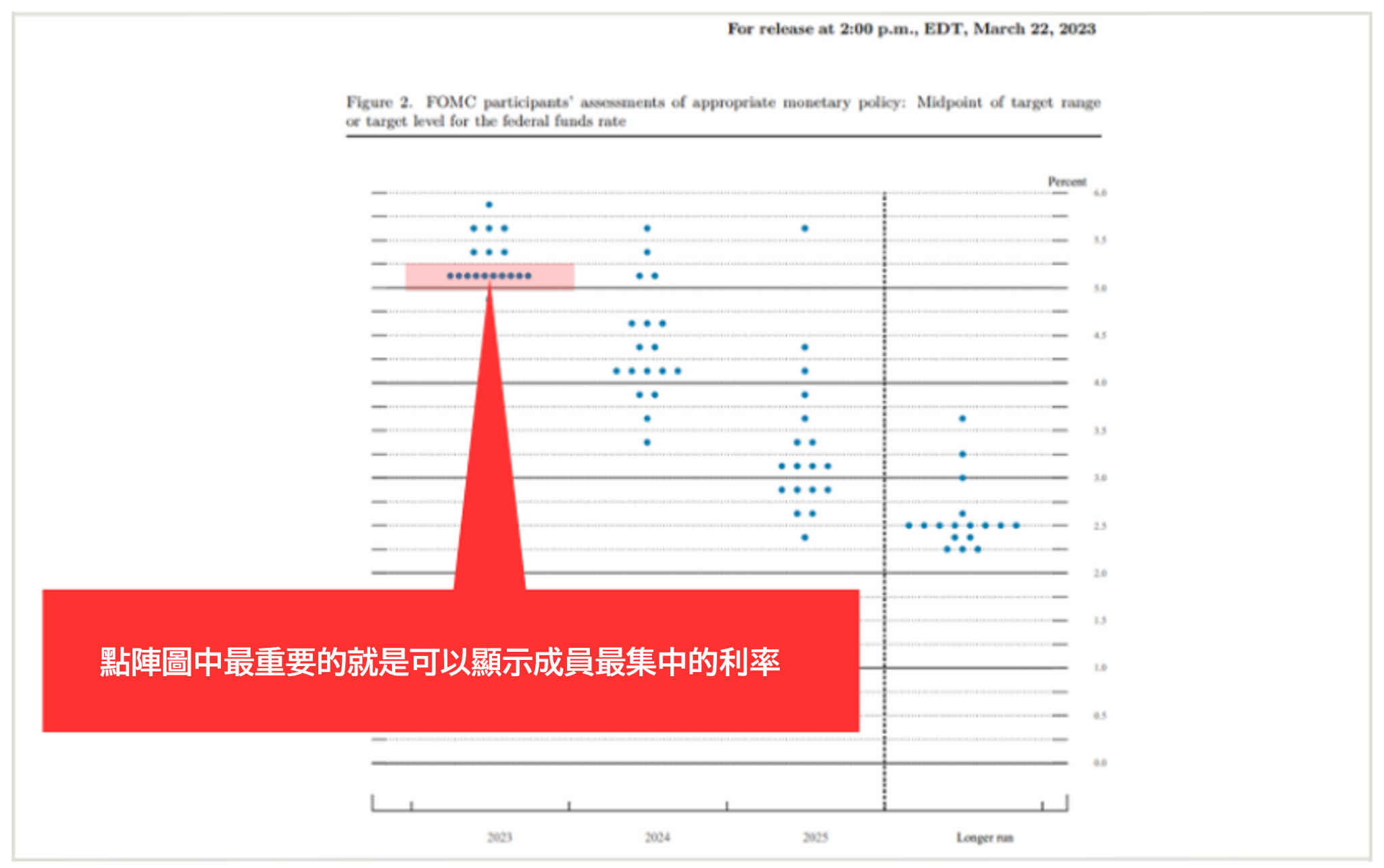

在這種預測數值中,會使用帶有點狀記號的圖案,因此在市場相關人士之間,為這種圖示取了一個暱稱,叫做「點陣圖」。

在點陣圖之中,會公布各個成員對於年底政策利率的預期。

下圖就是聯準會在2023年3月所發表的點陣圖。

在2023年3月的時間點上,對於年底的政策利率預期,大致上在5% ~ 5.25%之間。

如果這種預期的狀況與前一次所發表的內容之間有大幅度的變動的話,市場就有可能會有敏感的反應,請務必予以掌握。

【資料4】

會議紀要

在FOMC舉行之後,大約3星期左右就會公開FOMC會議紀要。在這份會議紀要之中,主要是會揭露決策聲明或記者會上沒有公開的討論內容,因此匯率價格也可能會因此而有敏感的反應。

基本上,市場已經透過決策聲明與記者會管道獲得了主要的資訊,所以通常在會議紀要之中不會有什麼全新的資訊。

然而,會議紀要也可能會成為市場對於美國金融政策有所意識的契機,因此在發表會議紀要之後,也是可能在價格上發生多多少少的變動。

【資料5】

FOMC成員的意見

雖然FOMC的各個成員,聯準會主席或副主席、理事以及各地區性聯邦儲備銀行總裁等等不見得都會在FOMC發表資訊的時候發表意見,但是他們有很多機會可以在各式各樣的演講、記者會、研討會中發表意見。FOMC成員的意見本來就相當受到關注,尤其是當市場關注美國貨幣政策的時候,反應就有可能會更加敏感。

擁有FOMC投票權的地區性聯邦儲備銀行總裁的意見對於市場的影響力會比較大嗎?

同樣是地區性聯邦儲備銀行總裁的意見,在趨勢上來說,擁有FOMC投票權的地區性聯邦儲備銀行總裁的意見對於的市場影響力比較大。

各個地區性聯邦儲備銀行總裁的投票權每年都會有所變更(只有紐約區的聯邦儲備銀行總裁永遠都擁有投票權),確認一下擁有投票權的都是哪些人會比較好。

以下的地區性聯邦儲備銀行總裁擁有2023年度的投票權。

| 職務 | 成員 |

|---|---|

| 芝加哥聯邦儲備銀行總裁 | Austan D. Goolsbee |

| 費城聯邦儲備銀行總裁 | Patrick T. Harker |

| 明尼亞波里斯聯邦儲備銀行總裁 | Neel Kashkari |

| 達拉斯聯邦儲備銀行總裁 | Lorie K. Logan |

-

您可以在以下的聯準會官方網站頁面確認2024年 ~ 2026年的投票權狀況。

>了解未來的FOMC投票權安排

5.FOMC的日後預測

有關2023年的匯率,與2022年相同,需要持續關注美國通貨膨脹的動向以及政策利率。除了預測聯準會所公布的政策利率以外,許多投資客會首先注意到的就是可以推斷美國通貨膨脹動向的兩種經濟指標:「CPI (消費者物價指數)以及個人消費支出物價指數」。

下圖為美國CPI的演變狀況。

在2022年6月達到「+9.1%」以後,CPI就進入了減少的趨勢,因此也可以說,單就CPI來看,可以說通貨膨脹已經有所收斂。

在2023年4月公布的3月CPI數值為「+5.0% (前一次數據為+6.0%,前一次預測數值為+5.2%)」,已經低於市場預期值,因此美國的升息政策將會提早結束的看法也甚囂塵上。

然而,排除能源與食品的考量的核心CPI數值則是「+5.6% (前一次數據為+5.5%,前一次預測數值為+5.6%)」,與市場預期數值完全相同,因此未來的發展仍舊難以預料。

接下來,讓我們來看看個人消費支出物價指數的演變吧。

您可以在「個人消費支出物價指數」確認個人消費支出物價指數的詳盡資訊。

在2022年6月達到「+7.0%」以後,個人消費支出物價指數就進入了減少的趨勢,因此也可以說,單就個人消費支出物價指數來看,可以說通貨膨脹已經有所收斂。

2023年2月數值為「+5.0%」,順利地有所降低。

單就CPI與個人消費支出物價指數來判斷的話,可以推斷美國的通貨膨脹可能正在逐漸收斂。

另外,在美國除了通貨膨脹的問題以外,也有像矽谷銀行經營不善這樣的其他風險因素浮上檯面,也可以說目前經濟狀況已經不是可以持續升息的狀況了。

如果CPI與個人消費支出物價指數的數值可以就這樣順利下降的話,升息政策在2023年以內停止,轉往降息方向發展也是相當有可能的。

但是,現在我們已經了解,雖然聯準會曾經暫時因為銀行經營不善的考量而研討是否停止升息,但最終還是會以因應通貨膨脹為優先。

聯準會表現出以因應通貨膨脹為優先的立場,因此依據日後所公布的CPI以及個人消費支出物價指數的數值,未來的發展仍然是無法掉以輕心。

接下來正是應該關注CPI以及個人消費支出物價指數動向的時候。

6.聯準會決定政策利率時所參考的三大經濟指標

聯準會以及各國中央銀行的責任與義務就是穩定該國貨幣的價值,並且支撐該國經濟的成長,為了維持一定的物價上漲比率而實施各種金融政策。而聯準會以及各國中央銀行在決定政策利率的時候所參考的經濟指標主要有以下三種。

-

1.美國就業統計調查

2.CPI (消費者物價指數)

3.個人消費支出物價指數

美國非農就業統計調查

美國非農就業統計調查,就是調查美國勞動市場的統計資訊,對於美國景氣動向的掌握,是相當重要的經濟指標。具體來說,其中包括非農業部門就業人數、失業率、平均時薪、勞動參與率等數值。

作為決定金融政策方針的手段之一,聯準會相當重視就業統計調查的結果。

景氣好的時候,聯準會就會實施貨幣緊縮(升息),避免景氣過熱。

而這種措施的結果,一般來說就會試美元利率提升、想要買進美元的人增加、美元匯率上漲。

相對的,在景氣不佳的時候,聯準會就會實施貨幣寬鬆(降息),促進景氣回溫。

而這種措施的結果,就是美元利率降低、想要賣出美元的人增加、美元匯率降低。

如同以上所說明的,由於美國就業統計調查是決定貨幣政策的重要因素,因此預先掌握它的數值會比較好。

如果您想要進一步詳盡了解美國就業統計調查的資訊,請前往以下頁面。

>美國非農就業數據(非農業就業人數)解讀

CPI (消費者物價指數)

CPI (消費者物價指數)是掌握該國物價動向的經濟指標。世界各國都會公開CPI的資訊,可以藉此掌握哪些國家目前處於通脹(通貨膨脹),或者是處於通縮(通貨緊縮)。

聯準會的責任與義務就在於穩定物價上漲的比率,因此對於的CPI關注不下於就業統計調查。

比如說,如果某個國家的通貨膨脹率持續維持在目標值以上,為了抑制物價的上漲,中央銀行就會實施貨幣緊縮的措施(升息),相反地,如果通貨膨脹持續維持在目標值以下,中央銀行就會為了促進物價上漲而實施後壁寬鬆政策(降息)。

如同以上所說明的,由於物價動向也是決定貨幣政策的判斷資料,因此CPI也是一個必須預先掌握的經濟指標。

如果您想要進一步詳盡了解CPI的資訊,請前往以下頁面。

>CPI (消費者物價指數)是什麼?解說CPI的計算方法與美國CPI的不同之處

個人消費支出物價指數

個人消費支出物價指數,就是依據美國個人消費者實際使用的金錢進行計算,掌握個人消費的物價動向的經濟指標。個人消費支出物價指數也跟前文中所說明的CPI一樣,可以用來掌握通貨膨脹或通貨緊縮的狀況。

個人消費支出物價指數與CPI的差異如下所示。

| 比較項目 | 個人消費支出物價指數 | CPI (消費者物價指數) |

|---|---|---|

| 發表單位 | 美國商務部經濟分析局(BEA) | 美國勞工部勞工統計局(BLS) |

| 調查方法 | 以企業調査的零售數據為基礎,以全美國為對象 | 以家庭調查的消費者購買數據為基礎,僅針對都會區 |

| 計算方法 | 在價格因為新商品等因素而產生變化時,會參考消費行為的變化進行調整 | 因為是依據基準年所決定的品項進行計算,因此即使價格因為新商品的出現而有所變化,也不會反映出替代商品的資訊 |

| 組成要素 | 對於醫療費用等由企業或政府支付,而由消費者接受的服務,會同時將實際由消費者支出的部分與保險公司支出的部分納入計算 | 對於醫療費用等由企業或政府支付,而由消費者接受的服務,僅計算實際由消費者支出的部分 |

相較於CPI,個人消費支出物價指數比較能反映出消費者的嗜好與行為依據時代的變化。

聯準會在進行金融政策決策的時候,有時候對於個人消費支出物價指數會比CPI更為關注,因此個人消費支出物價指數也是必須掌握的經濟指標。

如果您想要進一步詳盡了解CPI與個人消費支出物價指數的差異,請前往以下頁面。

>CPI(消費者物價指數)・PPI(美國生產者物價指數)・PCE(平減指數)的差異解析

7.收集FOMC資訊的訣竅

FOMC所公開的決策聲明以及記者會等相關資訊都是以英文公布的。因此,雖然收集英文的資訊會比較好,但不擅長英文的人應該也有不少吧。

雖然時間上會多少有些延遲,但不擅長英文的人也可以透過路透社或彭博社等新聞網站,確認翻譯版的新聞。

這種方法不太適合進行短期交易的投資客,但如果是中長期交易的投資客,則不會有什麼問題。

不如說,與其在資訊發表之後的那一瞬間就直接一頭栽進還不穩定的價格裡,不如在資訊某種程度上已經塵埃落定之後再沉著地尋覓進場的時機會比較好吧。

另外,作為收集FOMC資訊的一種手段,也有確認下次的FOMC政策利率是否已經反映在市場中的方式。

對於FOMC日後動向的掌握,其中最具參考價值的資訊之一就是「利率期貨市場」的數據。

利率期貨市場是專門經手利率的市場,要說這個市場最為熟知聯準會的動向也不為過。

總結

最後,針對本文中所說明的FOMC作一個總結。-

1.FOMC就是決定美國貨幣政策的會議

2.一般來說每6周開會一次,每年開會8次,有必要的時候隨時可以舉行

3.針對FOMC,需要注意它的「決策聲明、聯準會主席記者會、會議紀要,以及注意FOMC成員的經濟預測或相關評論

4.在2023年4月的時間點上,普遍預期升息政策會在2023年以內停止

學習外匯與差價合約投資方法

在外匯與差價合約CFD交易中會涉及許多專門知識、用語、下單方法、市場分析等等。選擇OANDA進行外匯交易不僅可以學習到這些知識,而且還可以體驗由日本發團隊開發的獨有客製化指標與EA等分析工具。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。