誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美元兌日圓再度挑戰150,最高觸及150.75

-

摘要:

本週(10月23-27日),日本”股市匯市債市”三殺,美元兌日圓最高觸及150.75左右; 日本央行下周可能再度調整殖利率曲線; 日本10月東京消費物價指數上漲,顯示日本物價壓力嚴峻; 日本服務業受到海外需求降溫的壓力,日本的服務業可能需要等待在全球經濟復甦之後才能出現真正的大幅反彈。關於「日經中文網」報導的文章”日圓匯率遇上150壁壘?”的觀點討論。

1)本週(10月23-27日),日本”股市匯市債市”三殺

日圓再度貶值,美元兌日圓挑戰33年(1990年8月)新高,本週最高觸及150.75左右;日本十年期公債價格持續下跌,對應日本十年期公債殖利率最高觸及0.892%, 已經非常接近其設定的1%的上限, 創下十年(2013 年7月)以來的新高;日經225指數逼近過去五個月的以來的新低點30450。

資料來源:Tradingview

USDJPY第二次嘗試突破150 的重要心理關口,最高觸及150.75左右,隨後大幅回撤,週五閉市在149.59。關注下週二(10月31日)日本央行利率會議後,在149.50-150.00區間之間的波動。

2) 日本央行下周可能再度調整殖利率曲線

聯準會,英國央行和日本央行都將在下周公布最新的貨幣政策決定,而日本央行的最新決策是最有可能引領市場新一輪的大幅波動。目前市場普遍預期聯準會和英國央行將維持目前現行政策不變,而日本央行則很可能會放寬殖利率曲線控制YCC的波動區間,允許日本十年期公債殖利率從目前的1%升至1.5 %。• 美國銀行證券分析師10月26日表示,日本央行可能會在下週(10月31日)的貨幣政策會議上將殖利率曲線控制上限從目前的1%提高到1.5%。包括Izumi Devalier和Shusuke Yamada在內的分析師表示,由於試圖遏制收益率上升和日圓貶值,日本資產負債表可能再次加速擴張,因此日本央行有必要調整其YCC政策。他先前的基本預測是,日本將在2024年1月結束負利率政策(NIRP),並修訂殖利率曲線控制(YCC)。

• 德意志銀行10月26日表示:日圓下跌或迫使日本央行考慮收緊貨幣政策。

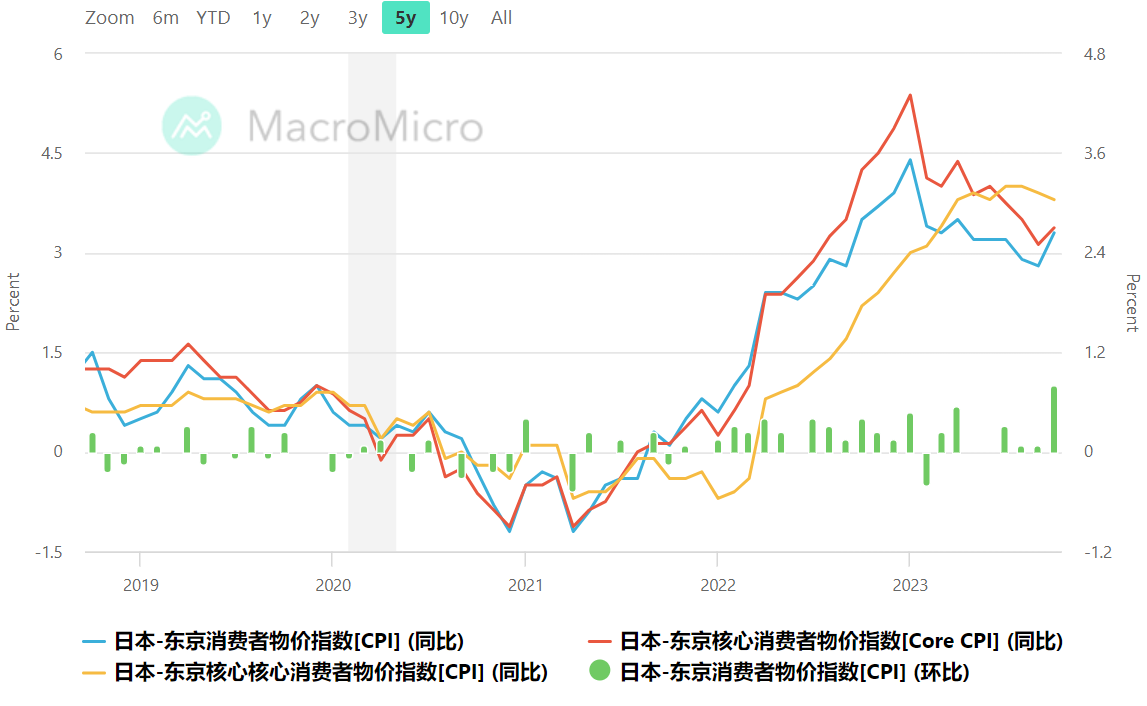

3)日本10月東京消費物價指數上漲

受能源和生鮮食品價格推動,東京整體 CPI 意外上漲,而核心通膨略有放緩。本週五(10月27日)公佈的日本10月東京CPI (年率)錄得3.3%, 高於9 月份的2.8%,這也是自4 月份以來首次加速;日本10月東京地區扣除新鮮食品後消費者物價指數(年率)錄得2.7%,高於上個月的2.5%。但剔除新鮮食品和能源後的核心CPI通膨率略微放緩,從上個月的3.9%跌至 3.8%。日本10 月能源價格年減 14.1%,較 9 月的下降 18.7% 有所改善。在連續三個月下跌後,10 月能源價格較上季上漲 7.9%。在國際油價上漲和日圓疲軟的背景下,汽油價格上漲是關鍵影響通膨的因素。日本10月生鮮食品通膨率加快 6.2 個百分點,達到 16.3%,為 2016 年 11 月以來的最高水準。以上數據,暗示日本通膨比市場預期的更加棘手,但日本央行仍可能會認為,東京整體消費者物價指數(CPI)10月份的上漲反映了另一輪成本推動型通膨,也就是說,這是由於進口成本(尤其是能源成本)上升所推動的。

筆者認為,雖然日本東京10月CPI數據超預期走強,顯示日本物價壓力嚴峻,日本央行將很快上調通膨預期,但是日本央行或繼續維持其整體寬鬆政策不變,在今年第四季仍維持負利率,但同時對殖利率曲線控制YCC政策進行小幅放寬的調整。

資料來源:財經M平方

日本東京10月CPI和東京核心CPI 反彈上漲,但東京核心核心CPI小幅下跌。

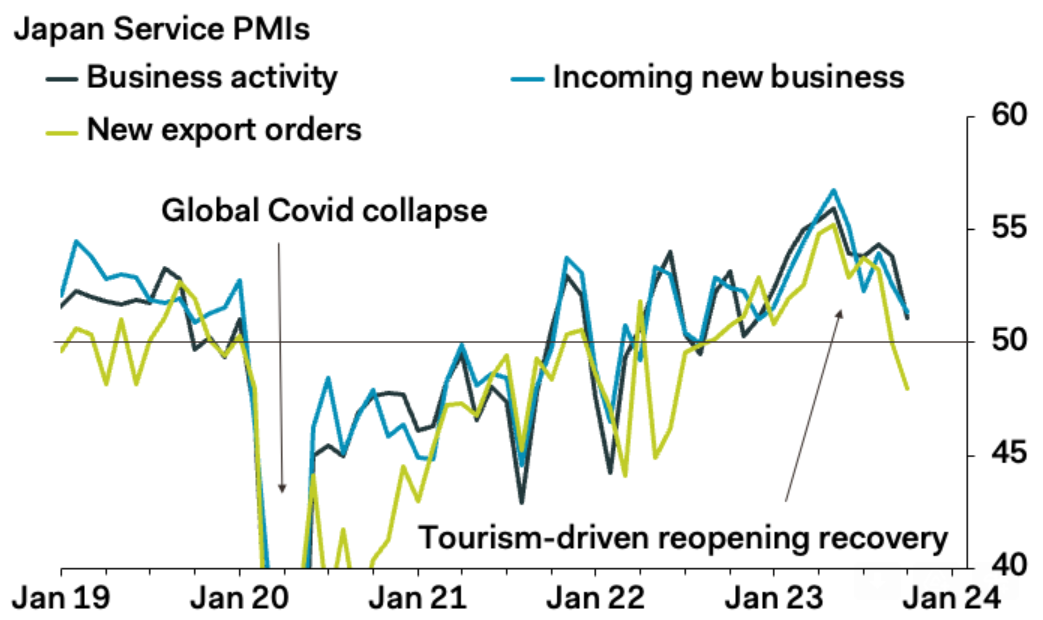

4)日本服務業受到海外需求降溫的壓力

海外需求低迷,日本製造業和服務業活動持續下滑,國內國外需求都沒有回升跡象。本週二(10月24日)公佈的日本10 月份總體製造業採購經理人指數PMI (初值)穩定在48.5的疲軟水平,與9月數據持平,這也是連續第五個月低於45,供應端和需求端的關鍵數據繼續處於較低的水平。日本10月綜合PMI 錄得49.9,低於前值的52.1。整體低迷的日本製造業PMI指數,也印證了日本央行認為的,日本經濟仍遠未實現”自我持續復甦”的觀點。日本企業對前景的樂觀程度也略為下降, 未來商業預期指數下滑0.7個百分點至57.0。

來源: Pantheon Macro

海外需求放緩也拖累日本服務業,今年大部分時間裡,日本服務業的強勁復甦,在很大程度上依賴重新開放後蓬勃發展的旅遊業。日本10 月服務業採購經理人指數 PMI (初值)錄得51.1 , 9 月為 53.8,也是去年12 月以來的最低點。其中服務業相關的新出口訂單指數下降 2個百分點至 48.0,錄得 2022 年 6 月以來的最低水平, 引發了“旅遊需求”或即將見頂的信號。日本的服務業可能需要等待在全球經濟復甦之後才能出現真正的大幅反彈。

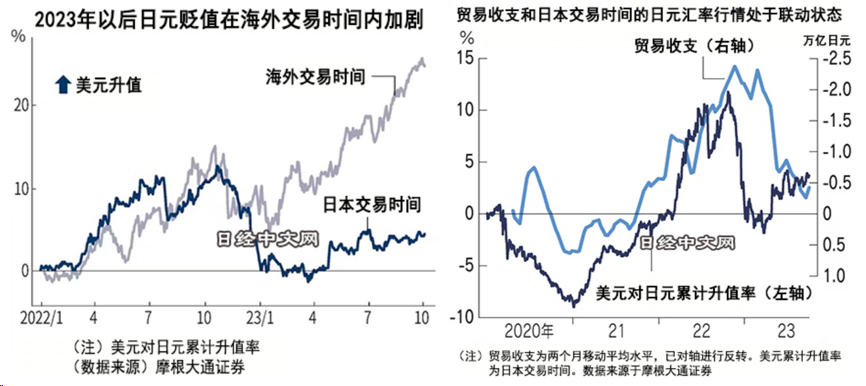

5)關於「日經中文網」報導的文章”日圓匯率遇上150壁壘?”的觀點討論

該文章的主要觀點有兩個,第一,是日圓的貶值,主要發生在非日本的交易時間段。摩根大通證券在2022年後,分別以海外交易為主的時段和日本交易為主的時段,累計了美元對日圓的漲幅數據。從2022年1月到2023年9月底,美元的累計漲幅在海外交易時間為25%,在日本交易時間為4%。可以說,隨著美國利率上漲而不斷買入美元賣出日圓的國外投資者,因擔憂日本政府和日本銀行幹預外匯而減弱了勢頭。第二,日本貿易收支情況改善,日圓升值。而關於日本交易時間的匯率行情的主要影響因素,摩根大通的外匯策略師齊藤鬱惠指出:”日本(交易)時間的日元行情基本上跟日本貿易收支動向連動”。如果貿易赤字擴大,就會美元升值日圓貶值;如果貿易收支改善,就會美元貶值日圓升值。

資料來源:日經中文網和摩根大通證券

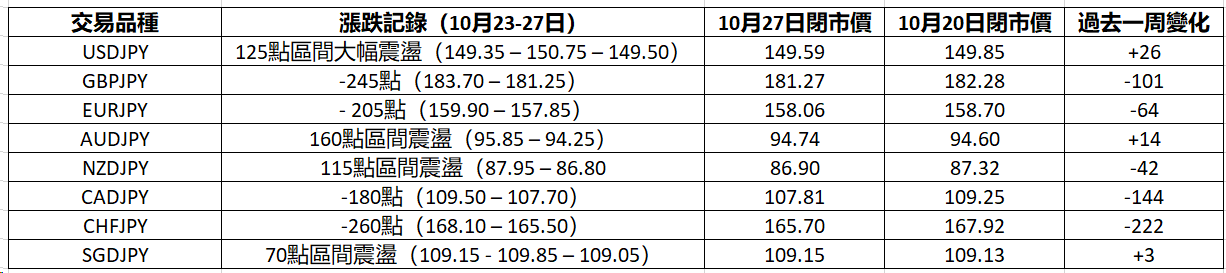

美日利差持續支撐美元兌日圓強勢,如果日本央行仍維持目前的寬鬆貨幣政策,即使日本央行再次幹預或也難扭轉日圓的整體弱勢趨勢。本週,隨著美國十年期公債殖利率近期小幅突破5%,美日利差近期也重新升破4%,最高觸及4.157%,美元兌日圓緊跟著突破150關口,最高觸及150.75左右,在本週五(10月27日)公佈的美國9月PCE通膨數據顯示美國整體通膨漲勢放緩,尤其是核心通膨放緩明顯後,美元反彈乏力,USDJPY也跟隨”衝高回落”。非美貨幣整體持續兌美元弱勢,歐元,英鎊和瑞郎兌日圓下跌幅度最大。以下是過去一周的漲跌記錄:

Sandy Wang 撰

6pm SGT time, 2023 年10月28日

Published by

Sandy Wang

作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。