誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美國6月通脹超預期大幅降溫,日元和離岸人民幣強勢回升

-

美國6月CPI和PPI超預期回落,美元大跌;美國6月CPI “大幅降溫”,重返“3”字頭時代, 美元大跌;美國7月消費者信心指數大增,美元小幅反彈修正; 日元兌美元大漲550點,警惕日本央行7月利率會議調整YCC曲線; 英國央行利率前景和工資數據堅挺,推助英鎊繼續上漲,英鎊兌日元漲幅受限;歐元兌美元大漲,但是歐元兌日元漲幅受限;離岸人民幣強勢回歸,兌美元大漲1200點; 受全球主要市場需求下降的影響,中國出口進一步下滑;隨著需求的變化,中國的總體消費者通脹降至零; 產能過剩拖累中國生產者價格。

1. 美國6月CPI和PPI超預期回落,美元大跌

1) 美國6月CPI “大幅降溫”,重返“3”字頭時代, 美元大跌

本週三(7月12日)公佈的美國6月消費者物價指數CPI(年率)錄得3.0%,低於市場預期3.1%和前值4.0%,該數據也是過去連續12月下滑,並創下兩年多以來的新低。同時公佈的核心CPI(年率)更是從前值5.3%首次跌破5.0%至4.8%,也低於預期5.0%,也創下2021年11月以來的新低。數據公佈後,市場的直觀的感受是美國的通貨膨脹的回落不是放緩而是在加速下行, 美元如”瀑布”般大幅下跌, 美債收益率大幅回落,美股,非美貨幣,黃金大漲。分析該數據大幅下跌的原因,“能源項目”占美國的CPI(年率)的權重是接近7%,此次數據,能源項目的年增率大跌16.74%,是最大的拉低美國通脹的項目。僅僅是能源相關的項目,就拉低美國CPI(年增率)向下近1個百分點,從4%跌至3%,如果剔除“能源項目”,美國的CPI年增率可能還是維持在4%的水平。

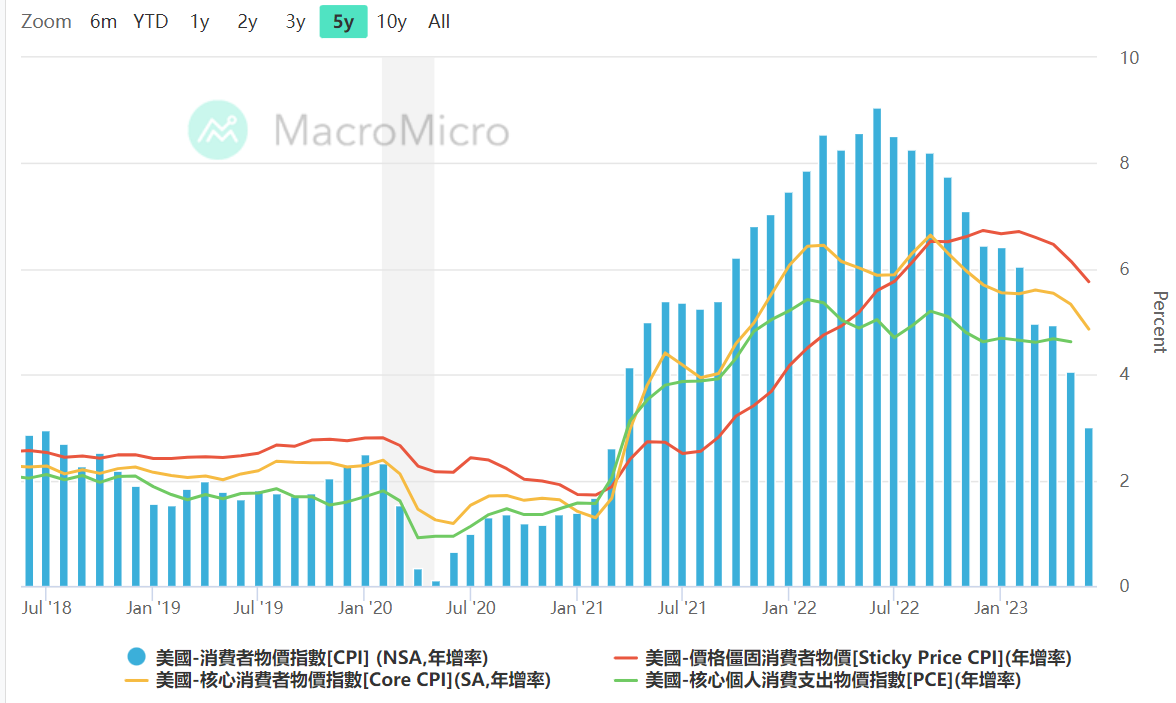

資料來源,財經M平方

美國消費者物價指數CPI的年增率,從去年7月份開始從峰值的9.05%左右,逐步的放緩,6月數據已經大幅下滑至3.0%。美國粘性通脹的消費者物價指數的數據也穩定在下滑通道。但是美國核心個人消費者支出物價指數PCE的數據下降並不明顯,這也或意味著美國的通脹風險仍未完全解除。

以上的美國CPI“年增率”的數據,和去年同期比較,也就是一年以來的物價的增幅。美國CPI的月增率,是CPI年增率的“細分”,通常作為美國通脹年增率的領先指標,美國6月消費者物價指數CPI的月增率錄得0.2%,仍小幅高於前值的0.1%,但是低於預期的0.3%。在1980年代的“沃爾克”執掌美聯儲的“大通脹時代”,曾經就出現過“通脹的反彈”,所以,投資者也需要警惕美國通脹有沒有可能出現“反彈”的可能, 或維持在3%以上的水平,未來還要再觀察。

如果美國每個月的通脹比前一個月增長0.2%,乘以12個月,就是2.4%,仍是高於2% 的通脹目標的。也就說,美國CPI的月增率,如果能夠維持在0.167% (0.2%/12 = 0.167%)以下的水平,美國的貨幣緊縮政策才能真正結束。過去三個月的美國CPI的月增率的平均值是0.23% 左右,所以目前的美國的物價水平仍是高於2%的通脹目標的。這樣也是美聯儲7月繼續加息的原因之一。

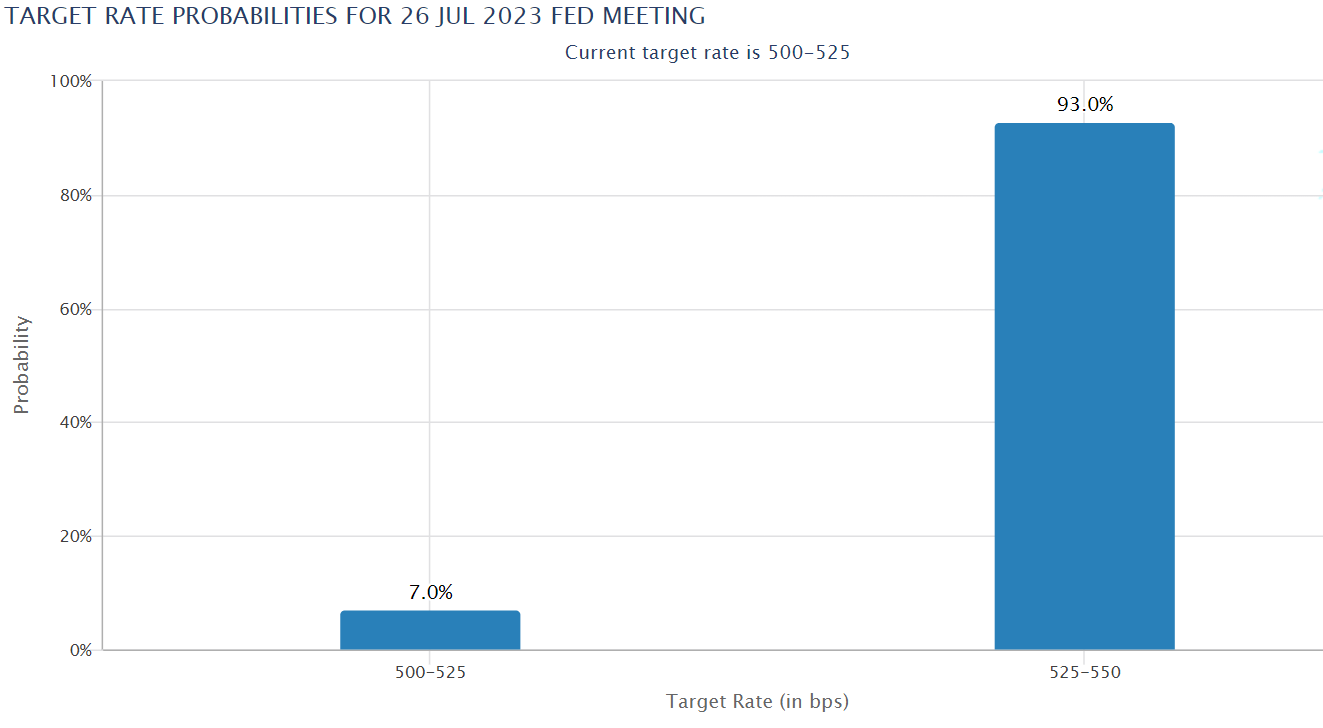

資料來源: CME

近期美國6月整體通脹及核心通脹均大幅低於預期,反映美聯儲的緊縮政策已經取得階段性成果,美聯儲7月以後再次加息的可能性降低。據CME美聯儲觀察工具, 美聯儲7月加息25個基點至5.25%-5.50%的概率為93.0%。但9月加息25個基點至5.50%-5.75%的概率下降至11.2%,維持5.25-5.50%不變的概率上升為82.7%。

目前美聯儲的兩個基本政策目標是“物價穩定” 和 “充分就業”。其中,“物價穩定” 就是達到2%通脹目標。關於“充分就業”,根據相關數據,美國的“自然失業率”(自然失業率指的是不會刺激通脹的最低失業率水平)是4.5%左右,也就是說,失業率只要不超過4.5%, 就算是是充分就業,物價只要低於2%,就是物價穩定。

現在物價的年增率,還有1%的下跌空間,另外,美國6月的失業率的數據是3.6%,過去六個月的失業率都是在3.5%附近,所以現在美國的勞動力市場不僅是“充分就業”,而且還有點“過度的緊張”。我們也需要繼續觀察這兩個數據,因為這和美聯儲接下來的是否會繼續加息和維持“高利率”多長的時間,密切相關。

在本次CPI數據公佈後,雖然一些官員,例如明尼阿波利斯聯儲主席卡什卡利,和里士滿聯儲主席巴爾金等高官仍堅持鷹派的態度,但6月CPI數據已經令一些關鍵金融評論員質疑美聯儲是否仍將再加息兩次。

•里奇滿聯儲主席巴爾金(Tom Barkin)表示:“通貨膨脹仍然過高,勞動力市場依然強勁,通膨能否穩定仍然存疑。”這番話似乎也在暗示美聯儲對於放棄激進升息的態度,可能持保留意見。這意味著,過度看空美元、看漲非美資產價格可能會面臨風險。

•華爾街日報記者Nick Timiraos,被視為“美聯儲喉舌”和“新美聯儲通訊社”,他近期發文點評美國6月CPI數據稱,“6月通脹水平降至兩年多來的最低水平,證實了美聯儲在遏制高通脹方面正在取得進展,美聯儲官員仍可能在7月會議上將利率提高至22年來的高點,但這份通脹報告增加了美聯儲在本月加息後停止加息的可能性。”

•美聯儲理事克里斯托弗·沃勒(Christopher Waller)本週四(7月13日)表示:再有兩次良好的CPI數據可能意味著“停止”加息; 9月份的會議將是一個對貨幣政策具有實質影響的會議; 經濟軟著陸仍然可能; 隨著美聯儲努力降低通脹,經濟仍可能面臨逆風; 強大的資產負債表使經濟能夠承受強勁的加息。

•芝加哥聯儲主席古爾斯比本週五(7月14日)表示 :最近的CPI數據顯示,通脹有望得到緩解,儘管目前仍高於政策制定者2%的目標。至少本週我們得到的通脹數據顯示,通脹正以相當快的速度下降, (美聯儲)能“在不引發衰退的情況下”遏制通脹。

這次美國6月通脹數據的大幅下修,並首次來到3字頭,使得市場對於美聯儲即將結束本輪加息週期的預期大幅升溫。市場應該記憶尤新的是,早在去年10月左右,美聯儲仍處在加息週期的“中間階段”,當美國CPI(年增率)數據第一次出現“拐點”,也就是從9.06%下修8.52% 的時候,美元就已“見頂回落”,那麼,現在在美國利率即將觸及利率峰值的時候,美元面臨更凶險的下跌前景,就不難理解了。

在本月底(7月26日)的美聯儲的7月的利率決議到來之前,出現反彈修正的幅度的可能性也有,但幅度有限,美元指數仍有繼續下行的風險更大。

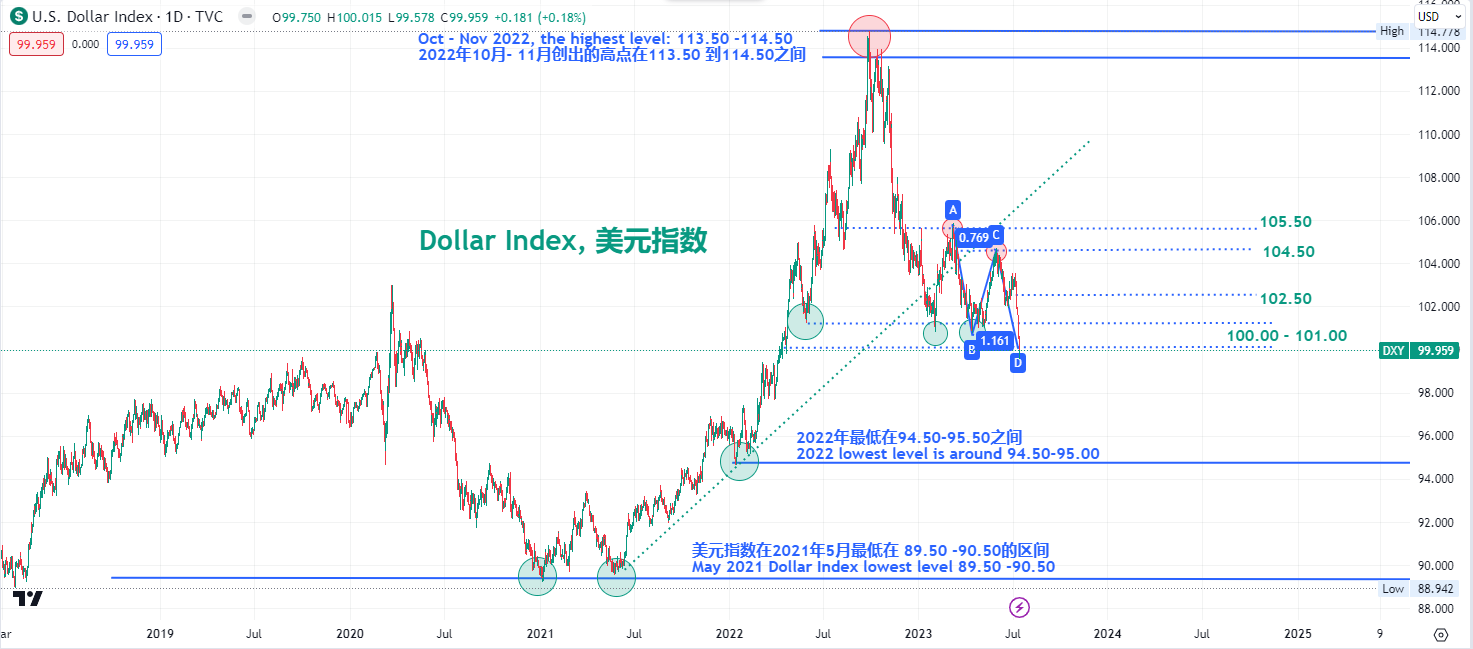

在去年的5月17日左右,高盛集團(Goldman Sachs)曾表示,美元目前被高估18%,美國存在較高風險陷入經濟衰退,在收縮期間美元的表現將更加複雜。回顧美元指數自去年114.50左右“見頂下跌”截止2023年7月14日閉市的100.00左右的水平,已經下跌 12.66%,也就是說,美元至少還有5.34%的下跌空間,對應的美元指數就是在大概94.66, 或者暗示美元指數在有效跌破100.00後,看向 95.00,這也是美元指數在2022年創下的低點附近。縱觀更長的美元週期,美元指數在85.00左右才是歷史常態表現,中長期或指向85-90區間。

資料來源,Tradingview

本週,美元指數完美走完今年3月初以來形成的“ABCD”的技術形態,抵達D點的100.00附近。今年3月初創下的階段性高點105.50 和今年6月初創下的階段性高點104.50 水平,或再也回不去了。今年第三季度,若有效跌破100.00之後,或看向95.00,反之,在100.00左右震盪,並再次跌破100的概率也很高。

2)美國6月PPI大幅下跌

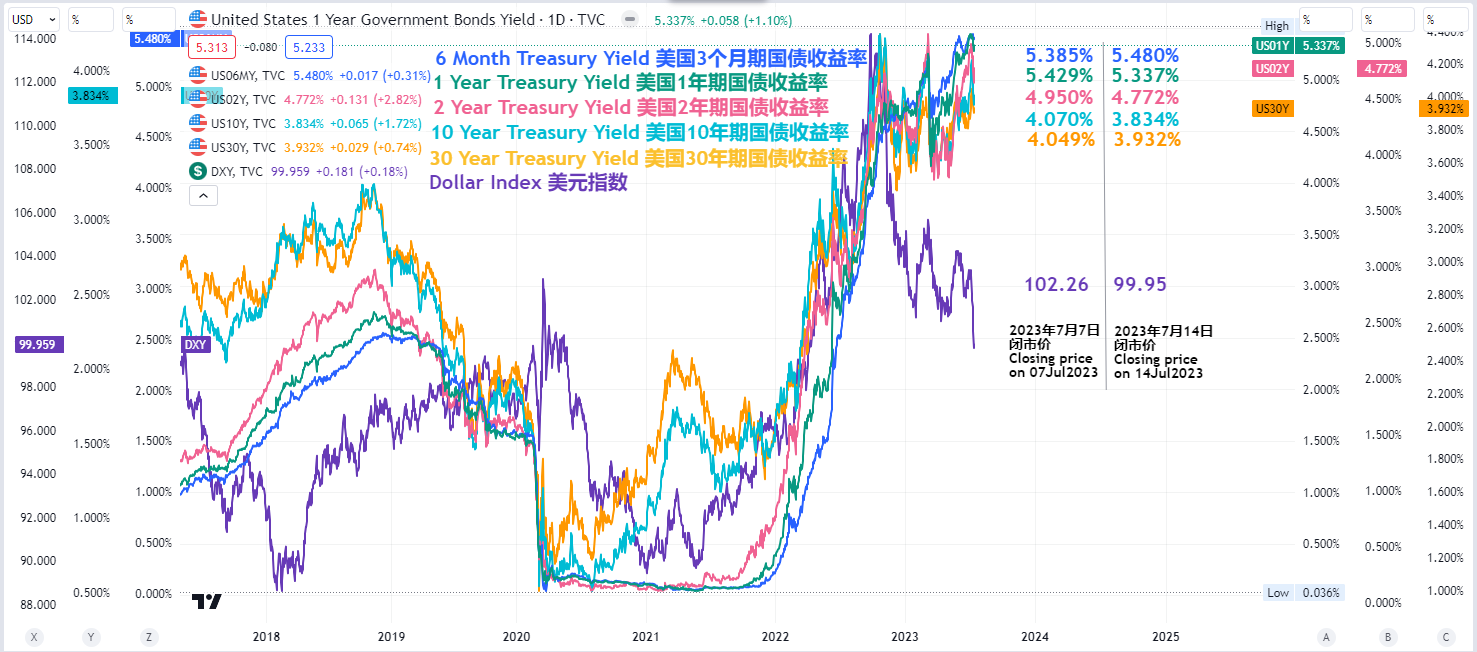

本週四(7月13日)公佈的美國6月生產者物價指數PPI(年率)年率錄得0.1%,大幅低於前值的0.9%和 預期 0.40%,美國6月核心生產者物價指數PPI(年率)錄得 2.4% ,低於前值的 2.80%和預期的 2.60%。 PPI是評估商品生產者在美國最初市場生產各階段中的價格變化,該指數也是衡量商品通脹壓力的重要指標之一。 PPI年率的大幅下跌, 或進一步暗示美聯儲的“緊縮貨幣政策”對通脹的控制取得了可喜的進展。也令市場對於美聯儲在7月後,就“暫停加息”的信心更加堅定,而2024年或開啟降息週期的預期也在逐漸升溫。消息公佈後,美國國債收益率普遍走低,其中美國十年期國債收益率在本週下跌近30個基點,跌至3.76%附近,回吐了上週的全部漲幅,而美國兩年期國債收益率跌至關鍵水平5%下方。

資料來源:Tradingview

截止2023年7月14日市場閉市, 美國6個月期,1年期,2年期,10年期和30年期的國債收益率分別錄得5.480%,5.337%,4.772%,3.834%和3.932%。截止2023年7月7日市場閉市,這幾個數據分別錄得5.385%,5.429%,4.925%,4.070%,和4.049%。而在兩週前,這幾個數據分別為5.461%,5.425%,4.900%,3.843%和3.863%。也就最短端的美國6個月期國債收益率小幅上漲外,其他期限的國債收益率皆錄得下跌, 其中美國十年期國債收益率下跌幅度最大。

3)美國7月消費者信心指數大增,美元小幅反彈修正

本週五(7月14日)公佈的美國密歇根大學7月消費者信心指數(初值)從前值的64.4大增至72.6,並遠高於預期值65.5。同時公佈的美國7月密歇根大學預期指數(初值)也從前值的61.5大增至69.4,也遠高於預期的61.8。美國7月“五年期通脹率”預期為 3.1%,高於前值 和預期的 3.00%,美國7月“一年期通脹率”預期為 3.4%,高於前值的 3.30% 和預期 的3.10%, 這也是這一通脹指標時隔5個月後首次回升。密歇根消費者數據確實具有一定前瞻性,之前曾多次提前感知了美國通脹的超預期下滑。所以,此次美國消費者信心大增,或暗示美國通脹仍有“反彈回升”的可能,提振美元指數短線反彈至100.00附近。儘管如此,也需要警惕,美元的任何的向上反彈修正可能都是有限的和暫時的。

美元指數自7月開始的,已經連續兩週下跌,尤其是本周美國6月CPI相關數據公佈後,跌猶如瀑布奔流直下,直接跌破100的重要心理價位,最低觸及99.50左右,這也是自去年11月以來最大單週跌幅。截止本週五(7月14日)閉市,美元指數錄得99.95,也創下去年4月22日以來新低。以下是過去一周的漲跌記錄:

-

•DXY美元指數跌300點(102.50 -99.50 ),7月14日閉市價99.95

•EURUSD 漲300點(1.0950 – 1.1250),7月14日閉市價1.1225

•GBPUSD 漲400點(1.2750 – 1.3150),7月14日閉市價1.3090

•AUDUSD 上漲270點 (0.6620 – 0.6890) ,7月14日閉市價0.6837

•NZDUSD震盪上漲250點(0.6160 – 0.6410),7月14日閉市價0.6368

•USDJPY跌550點(143.00 – 137.50),7月14日閉市價138.79

•USDCHF跌350點(0.8910 – 0.8560),7月14日閉市價0.8617

•USDCAD 跌210點(1.3300 – 1.3090),7月14日閉市價1.3213

•USDCNH 震盪下跌1260點(7.2480 – 7.1220),7月14日閉市價7.1500

•USDSGD 震盪下跌330點(1.3500 – 1.3170),7月14日閉市價1.3209

•Gold黃金漲 50美元每盎司(1913.50 – 1963.50),7月14日閉市價1955.28

•比特幣在29930 – 31830區間震盪, 7月14日閉市價30181

-

•道瓊斯指數大漲1000點(33600 – 34600)7月14日閉市價34490

•標普500股票指數漲150點( 4380 – 4530)7月14日閉市價4505

•納斯達克指數漲780點(14950 – 15730 )7月14日閉市價15570

•日本JP225指數(JP225)漲1050點(31800 – 32850) 7月14日閉市價32332

•澳大利亞標普200指數(AUS200)漲340點(7000 – 7340)7月14日閉市價7310

•德國指數30(GER30)漲730點(15450 – 16180)7月14日閉市價16068

•歐洲指數50(EU50)漲200點(4200 – 4400)7月14日閉市價4382

•英國指數100(UK100)漲250點(7220 – 7470)7月14日閉市價7412

•荷蘭指數25(NL25)漲30點(750 – 780)7月14日閉市價774.73

•法國指數40(FRA40)漲350點(7050 – 7400)7月14日閉市價7352

•瑞士20指數(CH20)漲300點(10800 -11100) 7月14日閉市價11109

•西班牙35指數(ES35)漲320點(9200 – 9520)7月14日閉市價9422

•新加坡指數30(SING30)漲17點(280 – 297 )7月14日閉市價295.42

•台灣股票指數(TWIX)漲35點(630 – 665)7月14日閉市價662.8

•中國A50股票指數(CHINA50)漲330點(12500 – 12830)7月14日閉市價12726

•中國恆生企業指數(CHINAH)漲420點(6200– 6620) 7月14日閉市價6506

•香港恆生指數(HK50)漲1150點(18400 – 19550)7月14日閉市價19273

2. 日元兌美元大漲550點,警惕日本央行7月利率會議調整YCC曲線

1)日元兌美元上漲“勢不可擋”,美元兌日元大跌550點

進入今年下半年以來,本文作者兩次(7月3日 和7月10日)發表文章提醒,“日元套利交易的反轉”仍可能是今年下半年最大的黑天鵝事件之一”, “若市場在已經充分消化美聯儲加息的預期,美元再次開啟堅定的下跌的情況下,日元走強也是順理成章的事。”沒想到,這麼快,就在本週,在美國CPI 數據首次跌至3字頭,暗示美國通脹大幅降溫,在美元大幅下跌的推助下,完美“兌現”了日元對美元的高達550點的走強。日元開始真正走強,也就預示著美聯儲的緊縮貨幣政策即將接近尾聲,所以我們看到美元在本週的“瘋狂下跌”,USDJPY在6月底7月初創下的今年高點145.00左右的水平,或再也回不去了。

資料來源:Tradingview

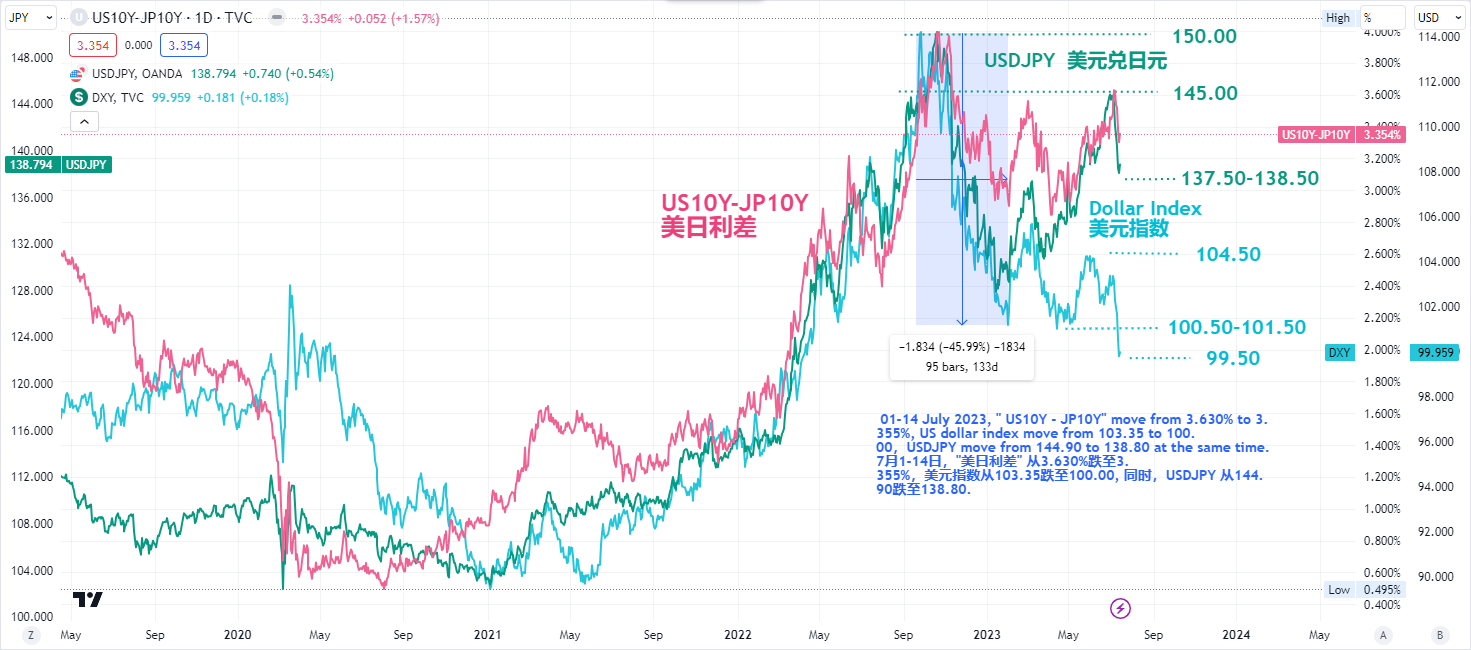

日元兌美元的走強與美國十年期國債收益率的走弱是同步的。下周如果日元兌美元再上漲,或看向133.50左右,反之,或回測141.50左右。西太平洋銀行預計美元兌日元到2023年底將跌至136,到2024年底將跌至128。

日本央行多年來一直在努力試圖擺脫“通縮”,但收效甚微,此次在全球性發達國家集體爆發“高通脹”的情況下, 日本自2022年10月,日本央行核心居民消費價格指數CPI(年率)首次超過2%以來,已經連續9個月維持在2.7-3.1%, 平均2.83%左右。日本央行仍將目前已經超過2%的通脹,視為全球性通貨膨脹下的產物,而不打算改變其超寬鬆貨幣政策。

近期(7月14日)消息, 日本央行前執行理事Hideo Hayakawa預計,“日本央行將在7月會議上將再次調整收益率曲線控制(YCC)政策。”並認為,“將日本十年年期日本國債收益率區間上限從目前的0.5%擴大至1%是正在考慮的政策調整選項。”而三菱東京日聯銀行(MUFG Bank)預計日本央行在今年10月之前將不會改變貨幣政策。

如果日本央行調整收益率曲線控制政策,美國國債收益率目前的上升空間要比日本小得多。另外,需要注意的是,日本十年期國債收益率在本週五達到了近5個月來的最高點,0.48%附近。日本央行即將在日本7月利率會議(7月28日)公佈其下一次利率決定,比美聯儲晚兩天。如果屆時,日本央行真的有爆出再次放寬YCC曲線的任何消息,日元兌美元或再次大幅上漲。

資料來源:Tradingview

過去兩週,"美日利差" 從3.63%跌至3.30%,美元指數從103.35跌至100.00, 同時,USDJPY 從144.90跌至138.80。這三者之間走勢同步走跌。美元的大幅下跌,暗示美聯儲的”緊縮的貨幣政策”接近尾聲,在市場預期日本央行的寬鬆不變的情況下,隨著“美日利差”上漲空間極其有限的情況下,伴隨美元的進一步下跌,美元兌日元或進一步下跌。

在7月初,日本央行的多位日本政府官員發出對於“日元快速貶值” 的警告後,日元的跌勢就已經在某種程度得到了“限制”, 疊加本周美元大跌,所有非美貨幣在本週錄得不同程度的大幅上漲 , 本週日元兌美元繼續大漲550點,或漲3.85%,並有望延續漲勢。其他非美貨幣分別對美元各自展開200-300點左右區間震盪。其中,只有日元兌加元的上漲300點左右,緊跟日元兌美元的上漲而上漲。以下是過去一周的漲跌記錄:

-

•USDJPY跌550點(143.00 – 137.50),7月14日閉市價138.80

•GBPJPY 在350點區間波動( 183.20 – 179.50 –181.70),7月14日閉市價181.70

•EURJPY 在300 點區間波動( 156.50 – 153.50- 155.80),7月14日閉市價155.80

•AUDJPY 在200點區間波動(95.50 – 93.50 – 95.50),7月14日閉市價94.90

•NZDJPY 在 200點區間波動(88.50 – 86.50 – 88.50),7月14日閉市價88.39

•CADJPY 跌300點(107.50 – 104.50),7月14日閉市價104.99

•CHFJPY在300點區間波動(160.50 - 158.50 – 161.50 ),7月14日閉市價160.95

•SGDJPY 在200點區間波動(106.00 – 103.80 – 105.30),7月14日閉市價105.02

2)英國央行利率前景和工資數據堅挺,推助英鎊的繼續上漲,英鎊兌日元漲幅受限

本週二(7月11日)公佈的英國三個月平均工資的年增率(包括紅利)為6.9%,高於預期的6.8%和前值的6.7%。與美國和其他歐洲國家相比,英國的通脹壓力更大。英國5月消費者物價指數CPI (年率)錄得8.7%,是主要發達經濟體中通脹水平最高的,英國央行已經在近期的6月利率會議上激進加息50個基點至5.0%,對抗通脹。英國央行的“鷹派立場”在主要發達國家中是最強的,通脹壓力可能推動英國央行在接下來的今年剩下的四次利率會議中繼續加息,根據本週四(7月13日)的消息,英國央行終端利率定價利率在6.25%達到峰值的可能性為85%,根據市場隱含利率預期,預計英國的利率水平最高可能觸及6.50%。隨著美國通脹數據的大幅下滑,預計美聯儲將會很快會結束其貨幣緊縮週期。短期內,美聯儲和英國央行的貨幣政策的背離料將利好英鎊。雖然近期美元兌日元的大跌,但是英鎊兌日元的跌幅受限。

資料來源:Tradingview

本週GBPUSD大漲400點,並漲破1.3000的重要心理價位,週五7月14日閉市價為1.3090, 再漲或看向1.3450-1.3500區間,反之,或回測1.3000 – 1.2650區間。 GBPJPY本周小幅震盪上漲,7月14日閉市價在181.73附近,再漲或再次測試184.00左右,反之,或看向180.50附近。

3) 歐元兌美元大漲,但是歐元兌日元漲幅受限

歐元區,從製造業PMI和GDP的角度而言,歐元區仍處於技術性衰退和經濟疲軟中。截止目前,歐洲央行的緊縮政策,還未能使得歐元區核心通貨膨脹率出現有意義的下跌,或者說未能確認“拐點”。歐元區5月消費者物價指數CPI(年率)錄得6.1%,這是歐洲央行的2% 的目標的3倍多,同時公佈的歐元區核心消費者物價指數CPI(年率)錄得5.3%,所以歐洲央行繼續加息打壓通脹的“鷹派加息”的態度也就不難理解了,未來7-9月加息或不可避免。同時,由於近期美國的通脹數據大幅降溫,有跡象顯示美國通脹正在大幅走弱,市場對美聯儲進一步加息的預期正在逐漸減弱,7月利率會議再次加息後,或暫停加息,這縮小了美國和歐元區之間的利差,這也是最近歐元快速升值的背景原因之一。

歐洲央行6月會議紀要要點:製造業疲軟可能會波及到服務業。歐洲央行可能需要在7月以後繼續加息,以使通脹回到目標水平。有必要傳達這樣的信息,即要使通脹及時回到目標水平,貨幣政策還有更長的路要走。有委員對特別強調核心通脹是否合理表示懷疑,因為核心通脹並未被視為未來總體通脹的領先指標。委員普遍認為核心通脹尚未顯示轉折點。為了實現通脹預測目標,至少需要管委會在6月和7月連續進行兩次利率上調。

市場定價在會議紀要後沒有太大變化,主要是因為7月和9月加息的可能性比不加息的可能性更大。 9月份加息的可能性為65%。最有可能的情況是,一旦存款利率達到4%(9月份),歐洲央行將“跳過”10月份,很可能在12月份再次加息。歐洲央行預計通脹在2026年之前都不會回到目標水平,進一步多次加息的前景較為明確。

資料來源:Tradingview

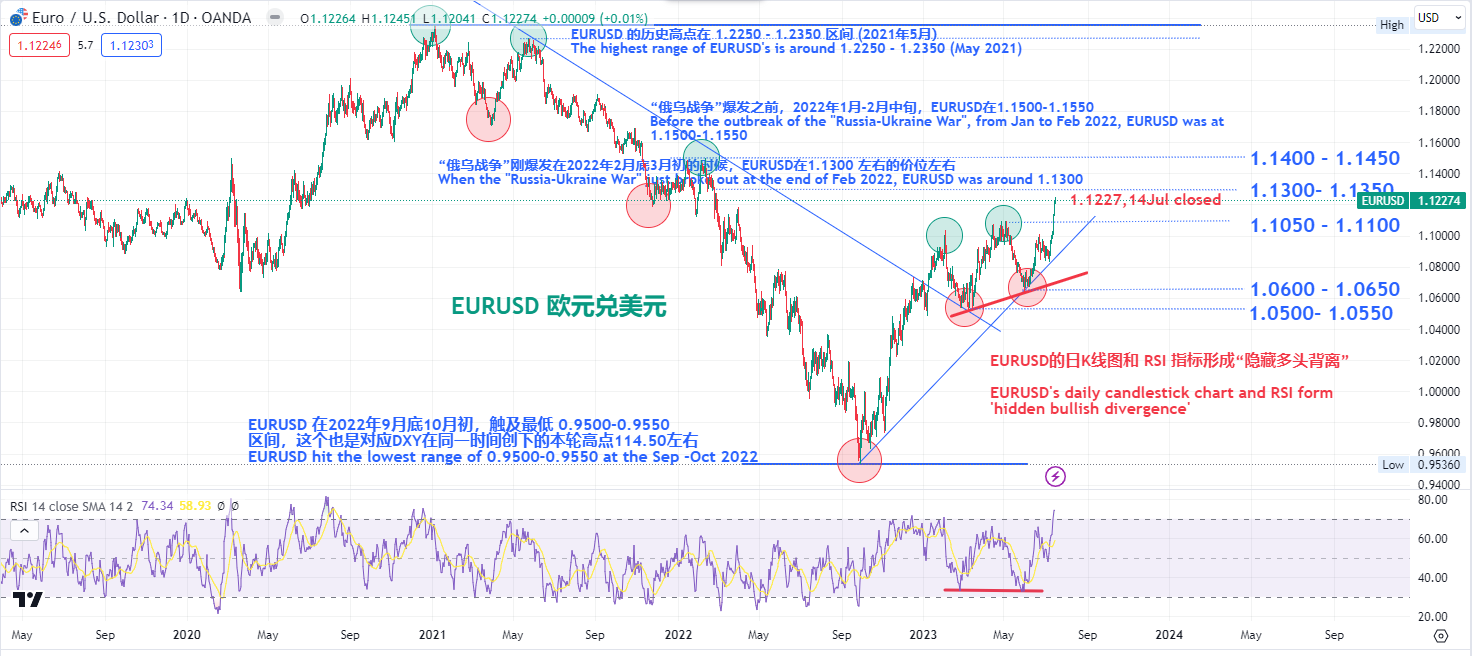

早在6月5日,本文作者就發表文章提醒,“EURUSD的日K線圖 和 RSI指標形成 ‘隱藏多頭背離’ ,暗示EURUSD或有開啟上漲的可能。若未能有效跌破1.0500 – 1.0600區間,或開啟反彈上漲,並看向今年5月初高點1.0950- 1.1050”,當時的報價是在1.0650左右,截止7月14日EURUSD閉市價為1.1227 。

德國商業銀行和澳新銀行的經濟學家最近發表其對於歐元兌美元今年年底的預測為1.14。雖然本週歐元兌美元大漲 300點(1.0950 – 1.1250),但疊加USDJPY的大幅下跌550點,歐元兌日元EURJPY 基本維持在300 點區間波動( 156.50 – 153.50- 155.80),跌幅和漲幅均有限。

3. 離岸人民幣強勢回歸,兌美元大漲1200點

本週,在美元大跌的影響下,所有非美貨幣皆不同程度的上漲,離岸人民幣也不例外。美元兌離岸人民幣去年第四季度的,9月中旬 到12月初,曾有近3個月的時間在7.0000的重要心理價位之上,自今年5月中旬再次漲破7.0000一線以來,維持震盪上漲格局,6月30日左右觸及近期高點7.2850左右後,展開下跌, 本週五(7月14日)閉市價在7.1500,預計今年下半年的某個時候,美元兌離岸人民幣USDCNH將再次跌破7.0000的重要心理價位。與此同時,中國股市跟隨美國股市的強勁反彈而反彈上漲的跡像明顯。以下是過去一周以來的漲跌記錄:-

•USDCNH 震盪下跌1260點(7.2480 – 7.1220),7月14日閉市價7.1500

•中國A50股票指數(CHINA50)漲330點(12500 – 12830)7月14日閉市價12726

•中國恆生企業指數(CHINAH)漲420點(6200– 6620) 7月14日閉市價6506

•香港恆生指數(HK50)漲1150點(18400 – 19550)7月14日閉市價19273

1)受全球主要市場需求下降的影響,中國出口進一步下滑

中國6月出口大幅下滑,主要是受到全球需求疲軟的影響。本週四(7月13日)公佈的中國6月總體出口(年率)下降12.4%,這是 繼 5 月份下降 7.5% 後,再次大幅下跌。中國對美國的出口,繼5月份下降18.2%之後,6月份驟降23.7%。中國對歐元區的出口繼 5 月份下跌 7.0% 後,6月再次下跌 12.9%。中國6 月份對東盟的出口下降 16.9%,降幅與 5 月份相似。相比之下,中國對俄羅斯6月份的出口猛增90.9%,對南非和新加坡的出口也有所增長。好消息是,雖然中國出口下降速度快於預期,但汽車出口卻逆勢上揚。

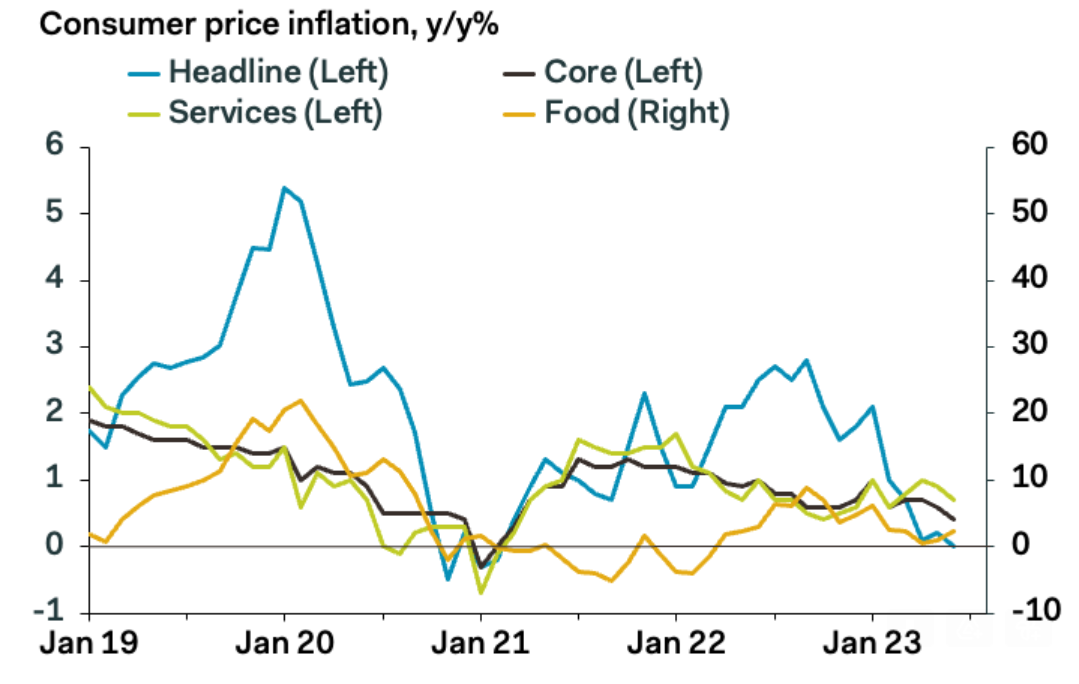

2)隨著需求的變化,中國的總體消費者通脹降至零

中國6 月份總體通脹 CPI 同比增速,從 5 月份的 0.2% 放緩至 0.0%,這也是2021 年 2 月以來的最低水平。同時公佈的中國6月的核心通脹也同比下降 0.2 個百分點至 0.4%,為 2021 年 1 月以來的最低水平。中國6月消費品出廠價格, 繼5月份下降0.1%之後, 同比(y/y)再次下降0.5%,反映出閒置產能的影響。中國消費者物價指數CPI表現平淡,表明國內經濟低迷,產能過剩, 但是以商品支出為主的消費者支出有所復甦。中國6 月服務業CPI通脹小幅下降 0.2 個百分點,至 0.7%,而核心商品價格繼 5 月份下降 0.3% 後,6月再次下降 0.5%。這表明中國尤其是在商品方面的國內消費者支出全面疲軟。

資料來源: Pantheon Macro

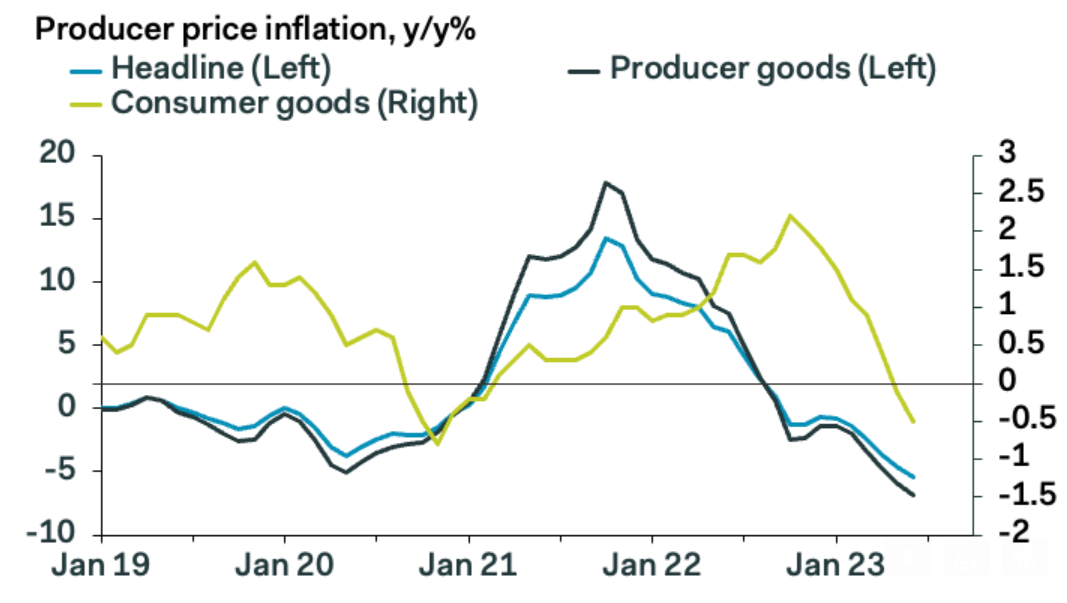

3)產能過剩拖累中國生產者價格

中國6月份生產者物價指數(PPI)錄得七年半以來最大幅度下滑。本週一(7月10日)公佈的中國6月生產者價格指數, 繼 5 月份下降 4.6%之後,同比下降 5.4%,是2015 年 12 月以來的最大降幅。而中國6月消費者物價指數(CPI)維放緩並已跌至2021年以來的最低水平。這些經濟數據表明中國政府可能需要引入更多刺激措施來提振疲軟的需求。“國際大宗商品和能源價格疲軟”以及“國內閒置產能”是價格下跌的關鍵原因。產能過剩可能是在過去幾年的新冠疫情期間政府刺激措施,引發了“強勁的製造業投資”, 但是國內國外的“需求”卻低迷的結果。

資料來源:Patheon Macro

本週四(7月13日),中國國務院總理李強與八位經濟學家舉行座談會,徵求對中國經濟的看法。之後有新聞發布,稱將圍繞穩增長、穩就業、防風險,實施一系列“有針對性、綜合性、協調性的政策措施”。 “有針對性”可能意味著不採取大規模刺激措施,而責任將落在支持短期增長和促進製造業和戰略部門等長期目標的政策上。政策制定者可能會在風險控制,限制地方政府和房地產等部門債務增加和支持經濟增長,就業增長和預期之間取得平衡。

4.短期風險

進入今年第三季度以來,市場最明顯的變化就是越來越多投資者押注美聯儲7月會議再加息25個基點後,就停止“加息”, 也就是這一輪美聯儲的“政策緊縮週期”即將進入尾聲。而就本周美元大跌的表現,市場已經完全計價的美聯儲7月利率會議(7月27日)加息25個基點,可能是最後一次加息,之後,就“暫停加息”。也有投資者正在考慮是否是押注美聯儲寬鬆預期時候到了。筆者認為,目前,美聯儲7月利率會議之後,8月沒有利率會議,今年9 月,11 月和12 月,還有三次利率會議。美國核心通脹仍在4.8%高位, 雖然美國核心商品價格開始下跌,但是美國核心服務業價格持續上漲,服務業通脹比商品通脹更具粘性,服務業占美國GDP的比重高達80%以上。美國通脹的下降,或出現反彈的可能,是未來需要關注的焦點。

另外,與美國經濟密切的英國,加拿大,澳大利亞,歐元區國家的通脹水平仍處在“高位”,尤其是英國央行的終端利率或指向6.5%-7.0%,歐元區,加拿大,和澳洲央行都有可能推動更高的終端利率, 這些外圍因素,也可能致使美聯儲可能在7月會議加息後,繼續加息,警惕近期美元的拋售或太“過頭”了。

歐美區域,重點需要關注下週二(7月18日)公佈的美國6月零售銷售數據,以及下下週四(7月27日)公佈的美聯儲7月利率決議, 和下週二(7月18日)公佈的加拿大央行6月核心消費者物價指數,以及下週三(7月19日)公佈的的歐元區消費者物價指數和英國消費者物價指數的相關數據。

亞太區域,重點需要關注下週一(7月17日)公佈的中國6月零售銷售和中國Q2第二季度GDP數據,以及下週四(7月20日)公佈的中國人民銀行公佈利率決議。下週四(7月20日)公佈的日本消費者物價指數,和下週二(7月18日)公佈的澳大利亞儲備銀行公佈會議紀要。以及下週三(7月19日)公佈的新西蘭今年第二季度消費者物價指數數據。

進入今年第三季度,繼續密切關注接下來的全球各國的“通脹相關數據” ,但總體來說,美元恐怕難以扭轉去年9月以來的整體下跌趨勢,美元指數在今年3-6月創下的104.50 -105.50 左右的階段性高點也會可能回不去了,美元“貶值幅度”依然是市場關注的焦點。

Sandy Wang 撰

6pm SGT time, 2023 年7月15日

Published by

Sandy Wang

作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。