誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

澳大利亞央行和加拿大央行,雙雙加息25個基點,美元小幅下跌

-

摘要:美元指數自104.50震盪下跌100點左右至103.50 ,非美貨幣和其他風險資產展開不同程度的小幅上漲; 澳洲央行再次加息25基點,並有可能進一步加息;澳洲央行利率決議要點; 加拿大央行意外加息25個基點至4.75%,加元或面臨“擴大漲勢”的風險。

1.澳洲央行再次加息25基點,並有可能進一步加息

本週二(6月6日)澳洲央行(RBA)利率決議,將政策利率提高25個基點至4.1%,高於市場預期的維持3.85%不變。澳洲央行本輪加息週期自去年5月的基準利率0.1%加息25個基點至0.35%後,連續10次加息至 3.6%後, 曾在今年4月利率會議“暫停加息”,然後5月和6月又再次開啟加息。澳大利亞財政部長查默斯(Jim Chalmers)發言表示,”利率上調反映了更持久的通脹壓力, 通貨膨脹仍是經濟面臨的主要挑戰”。澳大利亞4月消費者物價指數CPI(月率)錄得6.8%, 高於前值的6.3%; 澳大利亞4月份的消費者物價指數CPI(年率)錄得6.8%,高於預期的6.4%, 但略低於前值的7%;同時,澳大利亞今年第一季度的CPI則增長了7.0%,較前值的7.8%略有下降。

總體來說,澳大利亞的通脹仍然“高企”,疊加美國方面,在5月份公佈的一系列數據顯示“美國通脹 ”的粘性和頑固性都超出市場預期,暗示美國的通貨膨脹“死灰復燃”的可能性,這增加了美聯儲接下來繼續的加息的概率。這也可能在某種程度上,提醒了與美國經濟來往密切的澳大利亞央行,而提前做好準備,在之前4月暫停加息後,5月和6月分別再次加息25個基點。澳洲央行繼續再次加息以加快“遏制”通脹的概率也在增加, 目前市場預期今年第三季度末澳洲央行的終端利率將達到4.32%。

全球很多國家持續的“高通貨膨脹”,發達國家央行“更高的利率”,疊加“金融系統的壓力”,全球經濟增長都正在放緩。之前, 澳大利亞經濟曾經創下連續六個月錄得增長,但在最近的經濟增速開始放緩。本週三(6月7日)公佈的澳大利亞第一季度GDP經濟增長(年率)錄得2.3%,不及市場此前的預期2.4%,同時也低於上個季度的2.7%。本週四(6月8日)公佈的澳大利亞4月商品及服務貿易帳錄得 111.58億澳元,低於預期的140.0億澳元,和前值148.2億澳元。

同時公佈的澳大利亞4月進口(月率)錄得 2%,低於前值的4%;澳大利亞4月出口(月率)錄得 -5%,大幅低於前值的4%。這些數據,或顯示澳洲經濟放緩的跡象越來越明顯。這可能是澳洲央行持續緊縮的貨幣政策,已經累積加息400個基點的“加息幅度”對經濟的影響正在逐步顯現。澳洲央行行長洛威在這次利率會議上承認,經濟將面臨更大的放緩風險,強調了軟著陸的“重要風險”。

澳洲央行利率決議要點: 澳大利亞的通貨膨脹已達到峰值,但仍然過高,距離通膨回到政策區間還需要一段時間。經濟增長放緩,澳大利亞勞動力市場條件有所緩解,但仍非常緊張, 通脹前景的上行風險增加, 進一步提高利率將提供更大的信心,使通貨膨脹在合理的時間範圍內回歸目標框架(2-3%)內。

家庭消費仍存在重大不確定性, 高利率和生活成本壓力將減緩/維持消費增長,總體來看,只要生產率增長加速,工資增長仍與通脹目標保持一致。將採取必要措施,堅決將CPI恢復到目標水平,力求在讓CPI回到目標水平時保持經濟平穩。單位勞動力成本正在迅速上升, 警惕高通脹預期可能會推動“物價”和“工資”進一步的上漲。一個顯著的不確定性來源仍是家庭消費前景, 實現“經濟軟著陸”的路徑仍然狹窄。預計到2025年中期,通脹才會恢復到澳洲央行的目標範圍2%-3%。

澳洲央行行長洛威發言要點:財政政策總體上是中性的,貨幣政策是緊縮的; 對於低收入工人來說,獲得通脹補償是完全可以理解的; 認為2-3%的通脹目標是適合澳大利亞的; 當可以使用利率政策時,量化緊縮並不是一種有效的工具; 我們對通脹容忍度並未發生任何變化。央行對通脹風險的評估發生了變化; 央行的耐心有限,通脹考驗已經超過了這一限度; 海外通脹與澳洲通脹之間存在強烈相關性。

資料來源:財經M平方

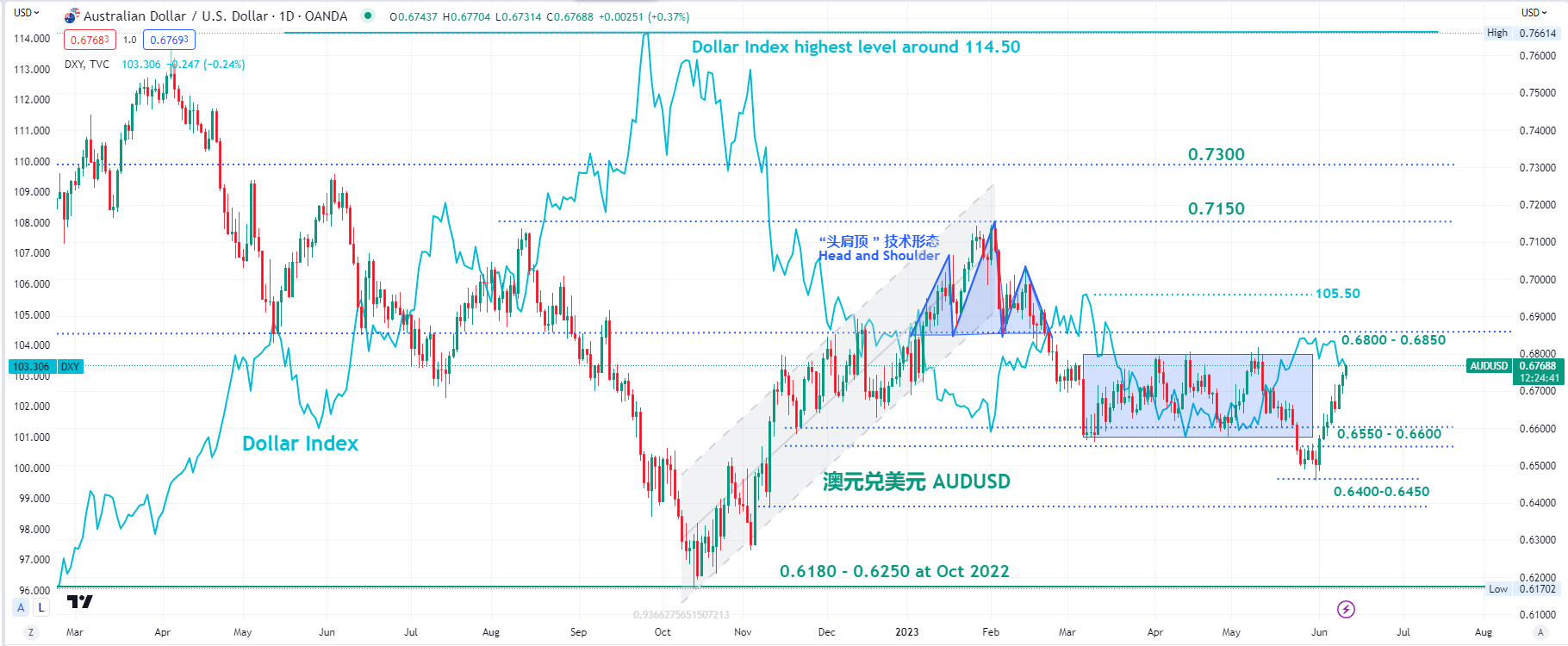

分析過去20多年以來,澳元兌美元,澳元央行基準利率和澳洲消費者物價指數CPI年率,每次澳元兌美元走強的時間段,都是澳洲央行基準利率大於澳洲消費者物價指數CPI年率的時間段。目前,澳洲消費者物價指數CPI年率(6.8%)仍高於澳元央行基準利率(4.1%),或暗示,澳元兌美元還有下行風險。若澳洲央行繼續加息打壓通貨膨脹,而澳洲的通貨膨脹的相關數據,例如CPI等數據,進一步回落,則澳元才能真正確定“重啟升勢”。

中長期來說,澳元兌美元面臨“上行風險”或不可避免, 美聯儲“鷹派政策見頂”和“貨幣政策轉向”勢必到來,伴隨接下來的1-2年,全求球各大經濟體或能夠慢慢走出“高通脹”困擾的泥潭, 與此同時,若中國能夠慢慢加快“復甦”,並避免陷入“俄烏戰爭”和“台海區域性衝突”的升級的風險的拖累,澳元和其他非美貨幣兌美元的上漲,或只是時間問題。加拿大帝國商業銀行近期表示,澳元兌美元預計到今年四季度將升至0.69。

資料來源:Tradingview

從技術分析, 澳元兌美元自6月初以來,自0.6450 – 0.6500 低點,展開300點上漲的強勢反彈(0.6450 – 0.6750),目前報價在0.6750左右, 若美元指數繼續上測105.50,AUDUSD或下測5月30日的高點0.6500-0.6550左右的阻力,反之,則看向0.6800- 0.6850區間。

2. 加拿大央行意外加息25個基點至4.75%,加元或面臨“擴大漲勢”的風險

本週三(6月7日),加拿大央行(BOC)利率會議,意外宣布將隔夜利率目標上調25基點至4.75%,銀行利率上調25基點至5%,存款利率上調25基點至4.75%。此前,加拿大央行自今年1月25日加息至4.50%,以來,已經連續四個月維持在4.50%”按兵不動”。加拿大央行表示, 潛在通脹仍“頑固”高企, 對消費者物價指數(CPI)通脹可能會大幅高於2%目標的擔憂有所加劇。 ” 也就是說,加拿大央行認為現行“貨幣政策的限制性程度並不足以使通脹回到2%的目標水平, 所以再次啟動加息。加拿大2023年第一季度GDP增長3.1%,經濟增長強於預期的1.5%。即使考慮到人口增長帶來的提振,消費增長也出奇地強勁和廣泛。加拿大4月份的居民消費價格指數(CPI)年率錄得4.4%,這是過去10個月以來的首次“回升”。儘管能源成本有所降低, 但是“商品價格”和“服務業價格”持續上漲,反映出強勁的需求和緊張的勞動力市場,過度需求持續存在,人們越來越擔心CPI通脹可能會大幅高於2%的目標。

服務需求持續反彈,對利率敏感的商品支出增加,最近房地產市場活動有所回升。勞動力市場仍然緊張,更多的移民和勞動參與率正在增加工人的供應,但新工人很快被雇傭,反映出對勞動力的持續強勁需求。總體而言,經濟中的過度需求似乎比預期的更加持久。

值得注意的是,本次會議,加拿大央行去掉了4月利率會議上提及的“仍準備進一步上調政策利率”的說法,轉而換成“進一步的政策將會更依賴於數據。”不過,外匯市場依然押注加拿大央行將於7月進一步加息,預計終端利率將於年底前或觸及5.15%的水平。

加拿大央行6月貨幣政策聲明要點:消費支出“出乎意料地”強勁, 潛在通脹仍“頑固”高企, 仍然堅定承諾恢復價格穩定,房地產市場活動有所回升。第一季度加拿大經濟比預期更強勁,消費增長出乎意料地強勁和廣泛。勞動力市場仍然緊張,利率政策“不足以”使經濟回歸平衡。將繼續評估消費者物價指數和核心通脹動態,堅定致力於實現2%的通脹目標,經濟中的過度需求看起來比預期更持久。

“加息”是擔心“貨幣政策的限制力度”不夠,不足以使供需恢復平衡。繼續其量化緊縮政策,“量化緊縮”正在補充貨幣政策的限制性立場,並使銀行的資產負債表正常化。人們越來越擔心CPI通脹率可能會顯著超過2%的目標。在全球範圍內,消費者價格CPI通脹正在下降,這在很大程度上反映了能源價格與一年前相比有所下降,但潛在通脹仍然居高不下。

面對更高的利率,世界各地的經濟增長正在放緩,但主要央行發出信號,表示可能必須進一步加息以恢復價格穩定。在美國,儘管“消費者支出”保持驚人的彈性,勞動力市場仍然緊張,但經濟增長正在放緩。歐元區的經濟增長基本停滯,但核心價格的上漲壓力仍在持續。中國經濟增長在今年第一季度大幅增長後,預計也將放緩。金融狀況已收緊至美國和瑞士出現銀行倒閉前的水平。

資料來源:Tradingview

加元兌美元自5月底以來,已經大幅走強, 過去兩週,美元兌加元(USDCAD)跌2.42 % (1.3650 – 1.3320 )。最近兩個月以來,美元兌加元在日K線圖上,已形成一個雙頂形態(double top), 這也是一個看跌信號,“頸線”,也是關鍵支撐位置,大概在1.3200-1.3300區間。如果雙頂形態確認有效,美元兌加元可能大幅下跌。

通常,雙頂形態暗示的潛在下跌空間,就是從雙頂的頂點到頸線之間的距離。目前的“雙頂形態“的“頂點”到“頸線”有350點的區間(1.3650 – 1.3300)因此,若美元兌加元繼續下跌,或可能看向1.2950-1.2900區間。反之,則繼續向上測試1.3550- 1.3650區間。

3. 短期風險

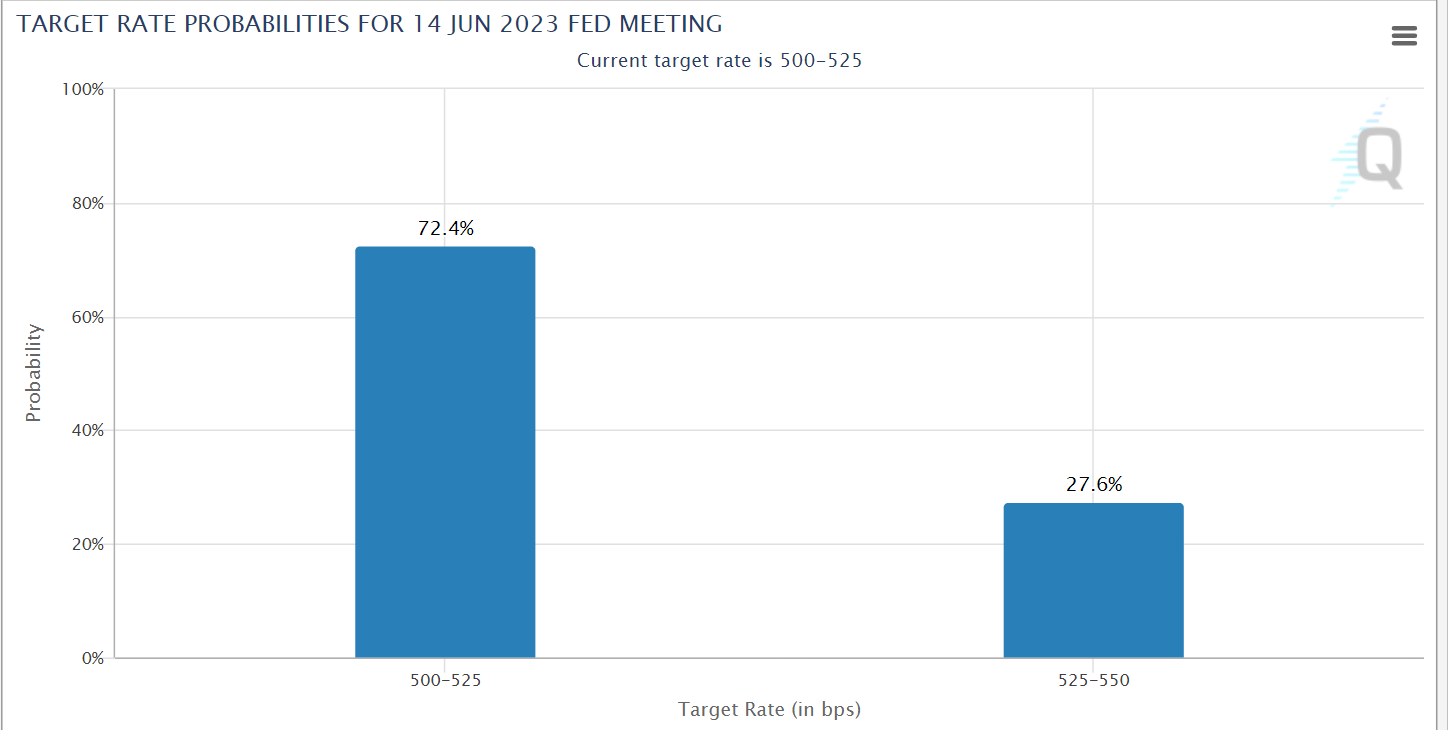

本週,美元指數自104.50震盪下跌100點左右至103.50 ,非美貨幣和其他風險資產展開不同程度的小幅上漲。澳大利亞央行和加拿大央行,雙雙開啟“再次”加息,各自宣布加息25個基點,這為美聯儲下週四(6月15日)的利率決議提供了更多“緊張氣氛”。雖然目前市場預期美聯聯的接下來的利率會議,或偏向更加緊縮的貨幣政策。但是根據最新的CME觀察工具,美聯儲6月加息25基點至5.25%-5.50% 的機率僅為27.6%, 而維持5.00%- 5.25%不變的機率高達72.4%。美聯儲會下週會不會緊隨這兩個央行,也”意外“加息25個基點呢,這是市場關注的焦點。

資料來源: CME

另外,也需要關注下週二(6月13日)即將將公佈的美國5月CPI數據,該數據可能將為美聯儲未來的加息幅度上提供一些指引。目前市場預期美國5月消費者物價指數CPI(年率)將從4.9%降至4.2%,而核心消費者物價指數CPI(年率)將從5.5%放緩至5.3%。若屆時,公佈的數據大幅超出市場預期,並顯示通脹仍具粘性,美聯儲或可能將採取果斷行動,在下週四(6月15日)再度升息25基點,並再次提高市場對終端利率預期。

Sandy Wang 撰

11:20pm SGT time, 2023 年6月9日

Published by

Sandy Wang

作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。