誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

日本央行“繼續當前寬鬆政策”日元走弱,市場情緒傾向美元貶值

-

摘要: 美國3月非農數據“走低”,提振美元小幅走強; 關於交易美國國債的機會的討論,美元或傾向整體下跌; 日本央行“繼續當前寬鬆政策”日元走弱; 原油有望打破近期橫盤整理格局,繼續上漲。

1.美國3月非農數據“走低”,提振美元小幅走強

1) 美國3月非農數據公佈後,加息預期增強,提振美元小幅反彈

上週五(4月7日)公佈的美國3月非農就業數據,新增23.6萬人,略低於預期值的23.9萬,創下近兩年以來的最小增幅。同時公佈的失業率錄得3.5%, 好於預期的3.6%。另外,同時公佈的3月平均時薪年率為4.2%,小於預期4.3%和前值4.6%,也創2021年9月以來新低。這些數據的進一步走弱,暗示美國通脹進一步繼續降溫,並仍呈下降趨勢。美聯儲政策的重點仍是以“對抗通脹”為主要任務,美國2月消費者物價指數CPI通脹(年率)才從前值的6.4%下降到了6%, 這依然是美聯儲政策目標2%的3倍。本週三(4月12日)即將美國3月核心消費者物價指數,目前市場預期是5.5%,也是仍然高於目前4.75%-5.0%的美元基準利率。之前討論過, 根據前美聯儲行長“保羅沃爾克”在80年代大通脹時期的經驗,美聯儲還要繼續加息,而且要使得聯邦基金利率高於CPI通脹率,而且要保持一段時間,才能將通脹打下來。同時本輪“通貨膨脹”易漲難跌,可能CPI數據未來會有反复的可能性很高, 美聯儲也難以不“繼續加息”的原因。筆者認為,下次5月利率會議再次加息25個基點的概率還是很大的。

前美國財政部長薩默斯, 曾在美國“本輪通脹”開始之初,就不斷提醒市場和美聯儲,“通脹不是暫時的”知名經濟學家之一。因此他的觀點通常會獲得市場的高度關注。他近期表示, 一系列疲軟的經濟數據公佈,這意味著美國經濟衰退的可能性在上升,未來或許美聯儲正在接近其加息週期的尾聲,無論是飆升的通脹還是矽谷銀行倒閉,美聯儲都後知後覺需要對此認真反省。 “非常清楚的是,我們正處於當前緊縮週期的最後階段。

無論是否有必要採取進一步行動,我認為他們會等到最後一刻才做出判斷。” “我們的金融體係是建立在大量家庭願意幾乎不賺任何利息的基礎上,我不確定這種情況是否會持續下去。美聯儲需要從根本上要反思他們希望我們進入什麼樣的金融體系。”

目前正處於美聯儲加息的末期階段,雖然整體通脹趨勢在下行,但是隨著近期OPEC聯合多個國家意外減產,以來,油價上升可能在未來幾個月再次推升美國CPI上漲的風險,如果同時出現勞動力市場繁榮,和工資增速上升,那麼美國通脹仍可能出現階段性回升,美聯儲仍可能加大加息力度和延長加息時間來壓制通脹。市場對美聯儲5月份加息預期有顯著上升。

根據CME觀察工具,目前市場對於美聯儲5月加息25個基點至5.00-5.25%區間的預期,由非農數據公佈之前的50%大幅上升至71%, 對峰值利率的預期為5.00-5.25%區間,對今年年末利率預期為4.25- 4.50%區間。美元指數受此影響,從上周初的101.00左右,小幅提振昇至102.50的近期最高水平, 目前報價在101.50附近。

技術面來看,過去的一周,美元指數自101.00 – 102.50區間震盪,美股三大指數也基本維持橫盤整理,非美貨幣走勢分化,英鎊,歐元和瑞郎震盪上漲,市場對經濟衰退的擔憂加深,作為商品貨幣的澳元,紐元和加元維持弱勢,離岸人民幣和新幣維持區間震盪整理。

-

•DXY美元指數在101.00 – 102.50區間震盪,現報101.50

•道瓊斯指數在33300– 33700之間400點區間震盪整理

•標普500指數在4050– 4100之間50點區間橫盤整理

•納斯達克指數在12850-13100之間250點區間震盪整理

•黃金兌美元(XAUUSD)上漲80美元每盎司(1950 – 2030),現報2011.50

•EURUSD 震盪上漲200 點(1.0780 – 1.0980),現報1.0925

•GBPUSD 震盪上漲250點(1.2270 – 1.2520),現報1.2435

•AUDUSD震盪下跌 170點(0.6790 – 0.6620),現報0.6660

•NZDUSD震盪下跌 170點(0.6350 – 0.6180),現報0.6195

•USDJPY震盪上漲330 點(130.5 -133.80),現報122.60

•USDCHF 震盪下跌 200點(0.9200 – 0.9000),現報0.9020

•USDCAD震盪上漲150點(1.3400 – 1.3550),現報1.3460 •USDCNH 在6.8620 – 6.8970區間震盪,現報6.8930

•USDSGD在1.3350 – 1.3250區間震盪,現報1.3320

資料來源: TradingView

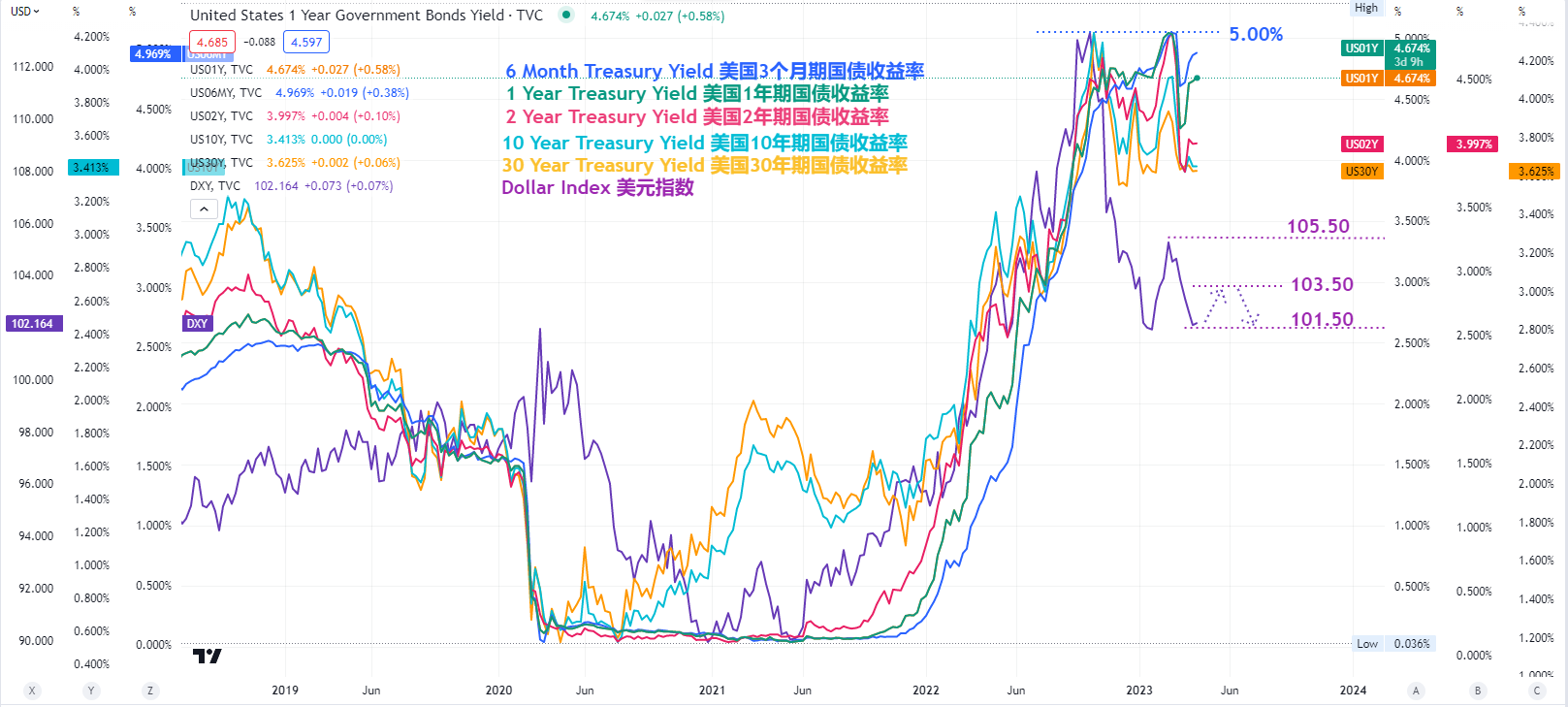

三月非農就業報告發布以來,美聯儲可能在5月份的利率決議中再次加息25個基點的概率的上升,帶動美國6個月,1年期和2年期國債收益率小幅上漲, 也短期內提振了美元指數自101.50小幅上漲至102.50左右,目前報價在101.75。隨著美聯儲的“ 鷹派政策前景”大幅減弱,美元指數即使上漲,也看上去相當脆弱,前景仍然堪憂。

2)關於交易美國國債的機會的討論

隨著市場預期,美聯儲政策轉向“鴿派”的預期越來越強,市場對美元利率預期在5.25%左右見頂。儘管美聯儲之前曾反复表示,將會維持高利率一段時間。但是近期美國和瑞士銀行業危機, 在一定程度上導致金融業信貸條件收緊,客觀上相當於提前進行了一次加息操作,降低了持續加息的必要性。美聯儲主席鮑威爾也曾表示,“銀行業危機就好比一次或更多次加息”。因此美聯儲放慢“收緊政策步伐”已成為普遍預期, 在5月美聯儲利率會議之前,美元指數或維持貶值,同時也為後續5月再次加息留出更多的空間。隨著市場對於美元利率預期的“轉跌”, 美國不同期限的國債收益率“見頂”,尤其是主要反映經濟增長前景的長端國債收益率, 美國十年期和三十年期國債收益率的近期的下跌較為明顯,如果未來美國經濟衰退,美國長端國債收益率或迎來更大幅的下跌,長端美國國債債券價格或將因此而大漲,債券或成為更好的投資標的。

3)美元或傾向整體下跌

美聯儲的政策已經達到了限制性水平。市場對於未來美聯儲的“緊縮政策”即將結束,寬鬆政策的預期增強,這使美元或已經來到了周期性利空的轉折點。 IMF首席經濟學家GOURINCHAS近期表示,“美聯儲、歐洲央行和英國央行都接近加息週期的峰值。” 美聯儲委員威廉姆斯近期表示,“美聯儲的政策已經達到了限制性水平“, ”“通脹已經下降,但仍遠高於美聯儲的目標 , 就業增長仍然相當強勁; 勞動力需求有所放緩,但仍然很高。銀行倒閉加劇了前景的不確定性, 如果通脹持續上漲,我們將不得不適當調整政策。不認為我們需要在短期內調整資產負債表政策, 如果通脹下降,美聯儲將需要降低利率。 ”

來源:TradingView

技術上看,美元指數, 接下來或傾向於整體繼續貶值, 105.50左右或成為今年美元的一個階段性最高點。而去年9月底創下最高峰值區間113.50-114.50左右,或再也回不去了。美元指數已經跌破近期的重要支撐位102.00,若進一步上漲,或看向103.50, 反之,或進一步看向今年2月的低點100.50左右。中長期看向2022年的最低點95.00左右。

歐洲央行或繼續“鷹派”加息, 歐元兌美元或很快看向1.12。市場或低估了歐洲央行會繼續加息“對抗通脹”的決心,如果確認銀行業平穩度過危機,歐洲央行可能將繼續加息至更高水平以對抗通脹,這將對歐元提供支撐。歐盟經濟委員會預計2023年的通貨膨脹率為6.6%,2024年為3.0%,這表明歐元區未來面臨通貨膨脹挑戰。

近期歐洲央行官員霍爾茨曼(Holzman)表示 ”5月份加息50個基點是仍有可能的, 如果歐洲央行將加息步伐放慢至25個基點,就很難再回頭了。” 歐洲央行管委馬赫魯夫表示“如果我們最終陷入工資-物價螺旋上漲的情況,就需要採取更強有力的貨幣政策, 我們必須對貨幣政策向經濟增長和通脹傳導的較長滯後性保持警惕,為抑制需求,政策利率需要保持在限制性水平。 ”

關於“去美元化”的結構性利空。俄烏戰爭爆發後,美國製裁俄羅斯,讓其退出“Swift支付系統”,間接導致了全球“去美元化”進程的加快。近期(3月30日),特斯拉CEO馬斯克發表了對於“去美元化”的看法:“這是一個嚴重的問題,美國的政策過於強硬,使其他國家都想拋棄美元。再加上美國政府開支過大,這迫使其他國家(被迫)承受了我們的很大一部分通貨膨脹。” 東盟十國的財政部長和央行行長近期(3月30日)在印尼召開會議,首要議程就是討論如何減少對美元、歐元、日元和英鎊等主要貨幣的依賴,轉而使用本地貨幣來進行貿易結算。

印尼總統維多多發言表示:“遠離西方支付系統,對於保護交易免受‘可能的地緣政治影響’是必要的。” 自“俄烏戰爭”爆發以來,俄羅斯與印度為繞開美元結算而採用的盧比盧布兌換機制,也已經實行了一年。

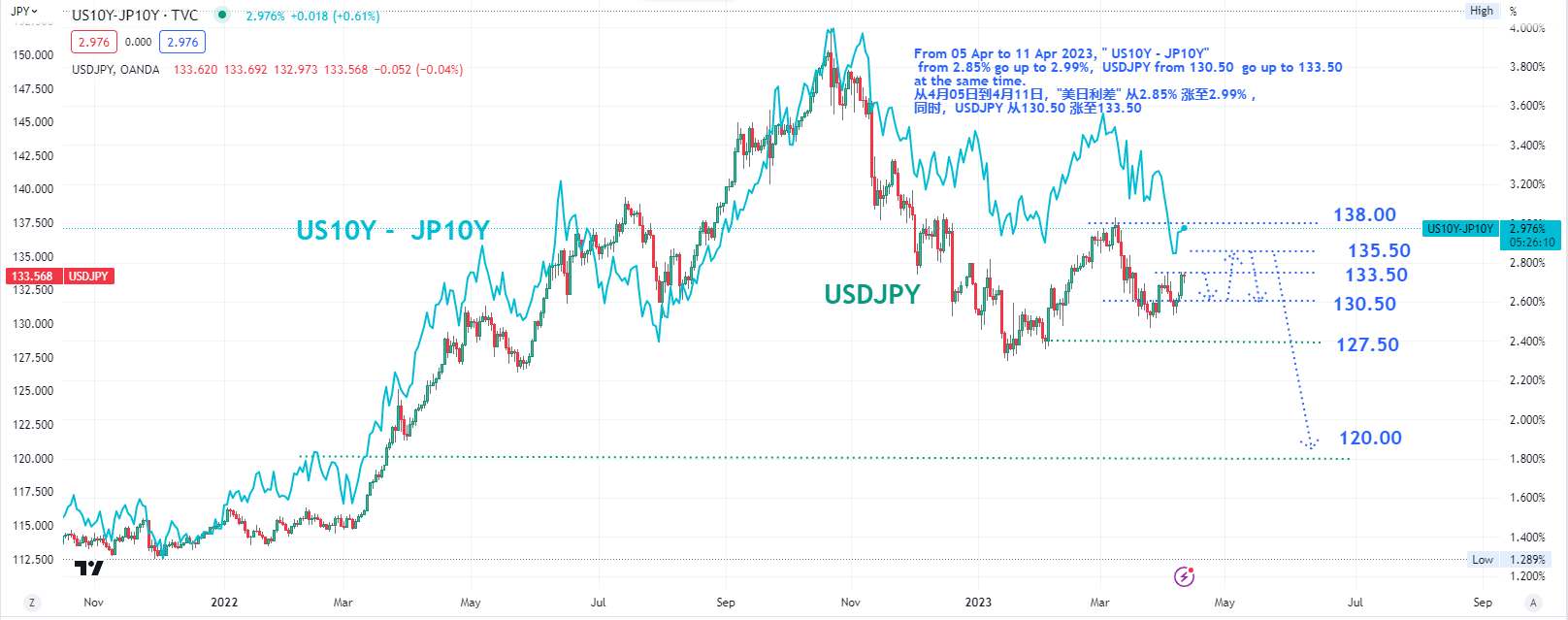

2.日本央行“繼續當前寬鬆政策”,日元走弱

日本央行新行長植田和男近期發言表示, 意識到全球經濟面臨下行風險,任何大的收益率曲線控制調整都需要考慮經濟、物價和市場;收益率曲線控制應權衡成本和收益來決定; 若改變政策,我們將會好好解釋的。負利率為當前的貨幣刺激提供了基礎,目前維持負利率是適合的,貨幣刺激政策幫助日本擺脫了通縮。日本當前還不具備大幅加息的條件。穩定的金融體係對經濟至關重要,希望避免突然的重大政策變化, 當前的貨幣寬鬆政策是非常有力的, 將密切關注潛在的價格趨勢。將繼續前任領導人的寬鬆政策, 考慮到當前的經濟和物價情況,繼續實行收益率曲線控制是合適的,需要觀察政策副作用的影響。沒辦法確定通脹目標何時能夠實現,實現成2%的通脹目標並不容易。春季工資談判目前為止進展順利,需要繼續關注工資增長是否持續。

日本央行可能會在長期內重新審視整體政策,或有必要從長遠角度對貨幣政策進行審視和審查。當前的貨幣寬鬆政策是非常有力的, 將密切關注潛在的價格趨勢。日本央行副行長內田真一表示,希望能在5年內能實現2%的通脹目標,我們面臨的挑戰是如何繼續寬鬆政策。

資料來源: TradingView

“美日利差”或繼續主導美元/日元 USDJPY 的走勢。從4月05日到4月11日,"美日利差" 從2.85% 漲至2.99% , 同時,USDJPY 從130.50 漲至133.50。隨著美聯儲利率加息接近尾聲的預期越來越強,美國十年期國債收益率傾向下跌的情況可能越加明顯,而短期內日本十年期國債收益率維持不變的可能性更高,再此影響下,USDJPY之後或傾向下跌。

技術上看,在過去一周左右的時間, “美元兌日元” 上漲,疊加非美貨幣兌美元的反彈的背景下,非美貨幣兌日元普遍上漲。 CHFPY,EURJPY和GBPJPY領漲,其中瑞郎兌日元漲幅最大,上漲400 點左右,以下是過去一周的漲跌記錄:

-

•USDJPY上漲330 點(130.5 -133.80),現報122.60

•GBPJPY上漲300點(163.00 – 166.00),現報166.10

•EURJPY上漲350點(142.50 – 146.00 ),現報145.95

•AUDJPY 上漲160 點(87.50 – 89.10 ),現報88.97

•NZDJPY 上漲110點(82.00 – 83.10 ),現報82.80

•CADJPY 上漲 230點(97.00 – 99.30 ),現報99.25

•CHFJPY 上漲 400點(144.00 – 148.00 ),現報148.10

•SGDJPY 上漲180 點(98.50 – 100.30 ),現報100.25

3. 原油有望打破近期橫盤整理格局,繼續上漲

本週二(4月11日)國際貨幣基金組織(IMF)發布4月份《世界經濟展望報告》,預計2023年全球經濟增長2.8%,中國經濟將增長5.2%。 2023年經濟增速放緩主要集中在發達經濟體,約90%的發達經濟體經濟增速或放緩,發達經濟體的經濟增速將降至1%以下, 而多個新興市場和發展中經濟體則經濟增長勢頭強勁,並表示中國將成為全球經濟增長的關鍵引擎。在大宗商品價格下跌的背景下,基線情景中的全球總體通脹率將從2022年的8.7%下降至2023年的7.0%,但潛在(核心)通脹率的下降速度可能較慢。在大多數情況下,通脹不太可能在2025年之前恢復至目標水平。中國國內經濟或快速“觸底復甦”, 或支撐油價的繼續上漲。 3 月份財新服務業 PMI 從2月55.00升至 至 57.8,為 2020 年 6 月以來的最高水平,與官方服務業指數的強勁讀數相呼應。在取消零 Covid 政策後,整體新訂單和經營狀況有所改善,同時在取消對入境游客的限制後,新出口訂單創下歷史新高。 3 月份強勁的信貸數據可能會加強政策制定者的觀望立場,也有增長證據表明房地產市場正在復蘇。 近期(4月11日)中國央行公佈最新3月份社融數據。 3月末社會融資規模存量為359.02萬億元,同比增長10%。其中,對實體經濟發放的人民幣貸款餘額為223.96萬億元,同比增長11.7%。

美國能源信息署EIA上調2023-24年布油價格預期。近期(4月11日)EIA公佈月度短期能源展望報告顯示,預計2023年布倫特原油價格為85.01美元/桶,高於此前預計82.95美元/桶;預計2023年WTI原油價格為79.24美元/桶,高於此前預期為77.1美元/桶。另外,EIA將2023年全球原油需求增速預期下調4萬桶/日至144萬桶/日;將2024年全球原油需求增速預期上調6萬桶/日至185萬桶/日。

國際原油市場或已轉向供應端“赤字”,疊加美元傾向貶值,未來油價繼續上漲可能性較大。 4月初以來,以沙特為首的OPEC組織的5個國家,伊拉克,阿聯酋,科威特,阿爾及利亞,以及非OPEC的三個國家俄羅斯,哈薩克斯坦和阿曼, 宣布集體自願減產,合計減產量接近165萬桶/日,並將從5月開始生效並持續至2023年底。其中,沙特和俄羅斯的減產幅度最大,分別減產50桶/日。也就是說,OPEC在去年10月宣布減產200萬桶/日情況下, 從今年5月起將再度減產160萬桶/日,合計減產高達360萬桶/日。

資料來源:TradingView

WTI 原油的日K線圖顯示,WTI原油已反彈收復80.00美元的重要心理價位,目前報價在81.50左右,再漲預計後市將有望進一步挑戰85.00水平,反之,則指向75.00左右。

原油上漲,已經收復80美元關口。技術上看,WTI原油或有望打破近一周以來的橫盤整理格局,目前WTI油價格在79.50 – 81.50美元區間震盪,Brent油價在84.00-86.00美元區間震盪。自3月20日以來油價已經或“觸底”,目前維持反彈上漲格局,目前自3月20日以來,德克薩斯油自低位64.50左右,大幅反彈至81.50,布倫特油自70.50的地位,大幅反彈至86.00。

-

• 德克薩斯油(WTI Oil) 漲1700點(64.50 – 81.50),目前報價81.50

• 布倫特油 (Brent Oil) 漲1550點 (70.50 – 86.00), 目前報價85.90

4.短期風險

“通貨膨脹的改善情況”始終是目前美聯儲制定政策的主要側重點。關注本週幾個通脹相關的經濟數據的公佈,對美元指數走勢或造成重大影響。一個是本週三(4月12日)晚上公佈的 3月美國消費者物價指數CPI相關數據,目前市場預期3月份通脹年率將從前值6.0%放緩至5.1%, 如果數據表明通脹進一步走低,或將進一步強化美聯儲政策來到拐點的預期,美聯儲政策預期轉向“鴿派”,從而打壓美元。如果數據表明通脹反彈,那麼美聯儲可能不得不繼續其鷹派立場,美聯儲5月利率會議繼續加息,以及市場終端利率的預期或上調,並有使市場對於今年下半年降息的期待落空,美元可能獲得再次反彈上漲的機會。另一個是本週五(4月14日)的美國3月零售銷售數據和美國密歇根大學消費者信心指數相關數據,該數據也對美國通脹預期有有一定的指引。

另外,也需要關注本週四(4月13日)“ 美聯儲公開市場委員會會議紀要 ” 以及下週四即將公佈的美聯儲褐皮書報告。市場將獲得更多美聯儲官員如何看待近期美國銀行業危機的細節,如果紀要顯示更多呼籲“暫停加息”,或不利美元。如果紀要顯示“淡化銀行業動盪“的影響,繼續強調加息對抗通脹,美元將獲得提振。

預計在5月美聯儲利率會議之前,美元貶值幅度仍是市場關注的焦點。預計5月 FOMC會議之前,市場震盪行情更多,以及“美元先貶值後小幅升值”,也需要警惕,當市場充分消化以及充分定價美聯儲今年年內的緊縮政策,則美元的下跌行情可能會更加堅定,美元指數在105.50左右,或成為今年美元的一個階段性最高點。

歐洲方面,關注下週三(4月19日)的歐元區3月核心消費者物價指數相關數據, 和下週四(4月20日)歐洲央行會議紀要。亞太方面,關注下週二(4月18日)中國第一季度實際GDP數據和下週四(4月20日)中國人民銀行公佈利率決議 ,以及下週五(4月21 日)日本3月消費者物價指數相關數據。

Sandy Wang 撰

11:50am SGT time, 12Apr 2023

Sandy Wang:

Sandy Wang:作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。