誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

“通貨膨脹”易漲難跌,“低利率時代”或很難再回去了

-

摘要:美國“通脹”易漲難跌,市場預期加息幅度增大; 澳洲央行和新西蘭央行維持“激進加息”立場,未能阻止澳元和紐元疲軟;美元/日元過去三週以來維持上漲格局,聚焦本週五到下周初的植田和男講話;中國央行維持貸款市場報價利率不變。

1.美國“通脹”易漲難跌,市場預期加息幅度增大

最近(2月16日)公佈的美國1月生產者物價指數PPI(月率)強勁上漲。 1月PPI環比增長0.7%,超出預期的0.4%增幅以及之前錄得的下降0.5%的表現。同時公佈的美國核心PPI(月率)也重拾上行動能,剔除食品和能源的核心PPI環比增長0.5%,超出預期的0.3%及前值0.1%增幅。在2月14日公佈的美國最新1月的消費者物價指數CPI也錄得小幅超預期的表現。美國1月的CPI和PPI都超過了預期,這使得市場對於“美國通脹水平會快速下跌以及最快今年年底或開啟降息”的美好預期落空,也凸顯出持續的通脹壓力,這可能促使美聯儲在未來幾個月進一步進行更大幅的加息。最近我們看到美國拜登政府又開始拋售石油的戰略儲備了,還是為了壓制通貨膨脹。看來,“通貨膨脹”是很容易死灰復燃的, 這也和之前本文作者文章討論過的“去全球化”正在發生,“全球商品供應鏈”正在從“最便宜” 轉向“最安全” 的商品製造模式,以及“石油能源危機”引發全球能源供給向”綠色清潔能源轉型”的大背景有關。

我們知道石油是目前使用的最便宜的能源,其它新的“綠色清潔能源”都比石油更昂貴,所以過程必然會帶來全球能源成本的上漲,“俄烏戰爭”又加劇了這種緊張的氣氛。即使如此,我們看到很多國家設立目標要在2050年左右達到“碳中和”的目標, 這都是需要投入上百萬億美元的資金來推動的。雖然美國總統拜登說,“至少在未來十年裡,美國依然還需要石油”, 但是這種向“綠色清潔能源”轉型已經不可避免的影響了全球經濟運行系統的“ 耗散結構 ”的能量輸入,導致社會分工精細化更加困難和導致商品供應不足。從這個角度來說,“通脹高企不下”或會成為一個中長期問題, 以及“低利率時代”或很難再回去了。

資料來源: 耗散結構Dissipative system

“耗散結構”是由一個名叫普利高津的科學家所提出的,他也因為這個理論而獲得了1977年的諾貝爾化學獎。耗散結構可以運用在化學,物理,經濟等等多個領域。當一個系統具備了“耗散結構”後,它就能夠有效對抗熵增(就是”混亂”),通過不斷地與外界交換物質和能量,在系統內部某個參量的變化達到一定的閾值時,由原來的“混沌無序狀態”轉變為一種在時間上,空間上或功能上的有序狀態。從經濟的角度,可以理解為“輸入”就是 “石油相關的能源”,輸出”就是“社會有序化精細化分工和商品供應”。 輸入(INPUT)的能量越大成本越低,輸出(OUTPUT)的社會內部分工精細化的能力就越強,這也是經濟不斷增長的動力來源。

市場預期美聯儲可能會在3月利率會議,“加息50基點而不是之前預期的25個基點”的觀點增強,這也對市場產生了壓力。克利夫蘭聯準主席Loretta Mester和聖路易斯聯準主席James Bullard最近都表示,將考慮在3月底的會議上將聯邦基金目標利率提高50個基點。

美元指數過去兩週以來的這波“反彈上漲”, 自100.50 漲至最高104. 50, 是自2月初“非農數據”和本年度第一次FOMC會議之後,開啟的, 目前報價在104.05左右。近期在“日K線圖”上 出現了一個” 射擊之星(Shooting Star) ”的技術形態,這是一種十分明顯的見頂信號的形態,凸顯這波反彈的上漲乏力。這可能是市場在等待本週四和周五,即將公佈的幾個重磅風險事件的衝擊,包括美聯儲1月會議紀要, 美國第四季度實際GDP修正值, 以及美國1月核心PCE物價指數等。這些事件或決定美元指數的進一步走向,大概率會向上測試105.00 ,反之,或跌至102.50尋找支撐,這都可能會在本週內給出答案。

資料來源:TradingView

美元指數,“日K線圖”上出現了一個” 射擊之星(Shooting Star) ”的技術形態,凸顯現階段美元的反彈的上漲乏力。本週四和五的某個時間大概率或會向上測試105.00 ,反之,或跌至102.50尋找支撐。

反映到金融市場上, 最近幾週市場風險厭惡情緒漸漲,美國十年期國債收益率逼近4%(注意,去年10-11月創下的高點在4.25%-4.35%附近,目前報價3.957%), 美國兩年期國債收益率逼近4.8% (注意,去年11月創下的高點在4.88%附近, 目前報價4.683%),美元指數反彈,非美貨幣紛紛下跌,黃金,原油低位震盪,美股三大指數均不同程度的下跌。以下是2月初截止目前的漲跌記錄:

-

•DXY美元指數震盪上漲100.50 – 104.30,現報104.05

•道瓊斯指數下跌1400點(34500 – 33100),現報33175

•標普500股票指數下跌150點(4150 – 4000),現報4003

•納斯達克指數下跌700點(12750 – 12050),現報12090

•黃金兌美元(XAUUSD)下跌135美元每盎司(1955-1820),現報1837.50

•USDJPY上漲700點(128.50 -135.00),現報134.50

•USDCNH 上漲1920點(6.7050 -6.8970),現報6.8885

•USDSGD上漲350點(1.3050 – 1.3400),現報1.3385

•EURUSD 下跌400點(1.1000– 1.0600), 現報1.0662

•GBPUSD下跌500點 (1.2400 – 1.1900) ,現報1.2130

•AUDUSD下跌300點(0.7150 – 0.6850),現報0.6950

•NZDUSD下跌330點(0.6530 – 0.6200),現報0.6235

•USDCHF上漲280點 (0.9050 – 0.9330),現報0.9260

•USDCAD上漲300點(1.3250 – 1.3550),現報1.3535

•比特幣Bitcoin 大漲3700點(21500 – 25200), 現報24280

2. 澳洲央行“激進加息”未能阻止澳元繼續下跌

本週二(2月7日)上午, 在本年度的第一個澳洲聯儲利率決議上,澳洲央行(RBA)市場升息25個基點,將現金利率從3.10%上調至3.35%, 符合市場預期。這也是RBA自2022年5月第一次加息以來的連續第九次升息, 目前已經累積加息325個基點。同時澳洲聯儲發表了較為鷹派的政策聲明和前瞻指引,未來幾個月需要進一步加息,加息的幅度取決於數據和全球經濟。上週四(2月16日)公佈的澳大利亞1月失業率錄得3.7%, 高於前值的3.5%和市場預期的3.5%,就業參與率錄得66.5%,也低於前值和預期的66.6%,就業人口下降1.15萬人,預期增加2.0萬人。就業疲軟,這可能對抑制澳洲高企不下的通脹水平來說,是個好消息。

本週二(2月21日)公佈的澳洲央行2月貨幣政策會議紀要: 委員會的通貨膨脹預測是基於現金利率在3.75%的技術性假設,通脹的廣度和持續性高於預期;通貨膨脹維持在高位的時間越長,物價-工資螺旋上升的風險就越大; 現金利率仍低於許多其他發達國家; 委員會同意在未來幾個月內進一步加息; 中期通脹預期保持良好; 現金利率低於許多經濟體;澳洲央行委員會同意在未來幾個月內進一步加息,在2月的會議上委員會討論了加息25個基點和50個基點兩種選項,但委員會認為加息25個基點的理由更充分。加息25個基點的決定反映了通脹見頂和收入下降。澳大利亞將比其他許多國家從中國重新開放中受益更多。

澳洲央行行長洛威發言要點:希望保持就業市場的增長,我將完成7年的任期。就利率而言,我們並沒有走在預先確定的道路上, 經濟中存在巨大的過剩儲蓄, 貨幣供應擴張和刺激性政策在推動通脹方面發揮了作用。如不控制住通脹,那隻會更加痛苦,如薪資-物價螺旋失控,成本將非常昂貴。加息需要18-24個月才能對經濟產生影響, 緊縮週期的影響將持續到2024年,利率還未達到峰值,還不確定利率需要去到多高。存在加息不夠和過多的雙面風險,我們試圖在狹窄的道路前景,無意讓經濟陷入衰退。如果需要放緩加息步伐,我們會這麼做的,將在幾週內重新評估經濟狀況。如果CPI預期得到控制,可以維持窄幅(加息)路徑,目前薪資增長受到控制。若通脹下降,明年或將降息。擔憂未來進一步出現地緣政治事件的可能性,擔憂全球化和世界貿易的倒退。

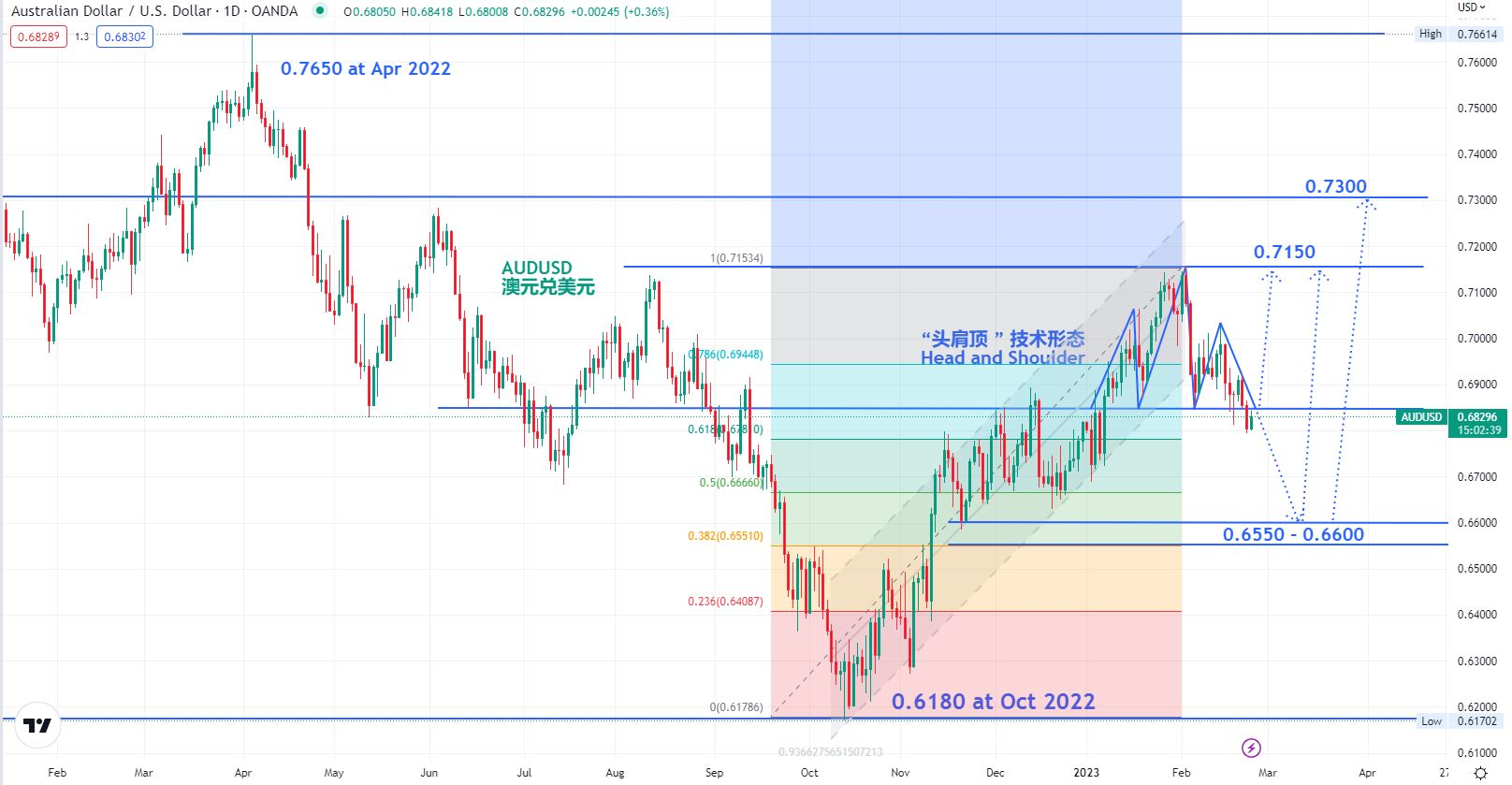

資料來源TradingView

澳元/美元, 從技術分析來看,顯示澳元/美元的“日K線圖”或有一個“頭肩頂”的形態已經形成,可能有面臨一波大跌風險。日線圖來看,AUDUSD 已經在近期2月初時,觸及了2022年8月中旬創出的 高點0.7150左右,但隨後匯價遇阻回落, 在0.6850左右的“頸線”形成了“頭肩頂”的形態,若跌破0.6850, 或看向0.6550-0.6000區間。反之,或指向0.7150, 然後是0.7300。需要注意的是0.6150-0.6200區間是AUDUSD“不太可能跌破”的底部(和美元指數的114.5-115.00區間對應)。

3.新西蘭央行升息50個基點至4.75%,紐元疲軟依舊

本週三(2月22日)新西蘭央行本年度的第一次利率決議會議和新西蘭儲備銀行新聞發布會。新西蘭央行符合市場預期的再次加息50個基點至4.75%。這是新西蘭央行開啟收緊週期以來連續第十次升息。 NZDUSD短線上漲,中長期走勢,還是要看美元。從二月初“美元開啟這波反彈上漲以來”,截至目前,NZDUSD已經下跌330點(0.6530 – 0.6200),現報0.6225。新西蘭央行利率決議要點: 預計官方現金利率將從2024年第三季度開始下降,預計現金利率峰值將在5.5%。預計經濟從2023年二季度開始出現衰退, 預計通脹率在2024年第三季度重返目標區間; 短期通脹預期仍然高企。需求繼續超過供應; 就業依舊超出最大可持續水平,就業短缺仍舊構成重大約束。預計2023年第一季度通脹率為7.3%;初步跡象表明物價壓力得到緩解,但核心通脹率仍然過高,貨幣條件仍需進一步收緊。預計2023年第二季度GDP環比萎縮0.5%,第三季度萎縮0.4%。新西蘭新任總理Hipkins近期也表示,政府需要採取更多行動來遏制通貨膨脹。新西蘭央行行長奧爾發言表示:需求必須大幅放緩, 更高的存款利率將提振儲蓄,更高的儲蓄率將降低通脹壓力。

雖然新西蘭央行發表了“鷹派繼續加息”的利率前景政策前瞻。但是潛在的今年第二季度的可能的經濟衰退,以及美元2月以來的持續上漲氛圍, 仍使紐元承壓。

4. 美元/日元過去三週以來維持上漲格局,聚焦植田和男眾議院聽證會講話

根據日本議員的消息∶日本參議院將於2月27日舉行確認日本央行行長提名的聽證會, 以及日本參議院將於2月28日舉行確認日本央行兩名副行長提名的聽證會。植田和男將出席國會(日本政府下議院)聽證會並發表言論,屆時或對USDJPY短線造成衝擊。日本央行新行長將於4月8日開始就職,再此之前,USDJPY暫時或還是緊跟美元,直到新任日本行長跟市場有效和充分溝通他的的政策思路框架。目前美國10年期公債殖利率重新回到3.80%以上,日本10年期公債殖利率仍YCC的框架下維持在0.50%附近。2月22日,日本10年期國債收益率連續第二天突破日本央行的上限, 日本央行宣布計劃外的債券購買操作。同時日本央行委員田村直樹表示:需要在某個時間點評估政策框架和通脹目標; 仍需要時間來評估去年12月收益率曲線調整對市場帶來的影響; 不能排除通脹率會高於預期的風險。未來某個時間點需要進行政策評估; 現階段繼續實施寬鬆貨幣政策是合適的。

“日元先生”榊原英資在近期(2月14日)接受媒體採訪時表示,“植田和男了解日央行的架構,且可能在上任之初將貨幣政策維持穩定。”“考慮到日本通脹加速的趨勢,新任日本央行行長植田和男可能被迫在今年第四季度前轉向,但這也將取決於日本經濟屆時的狀況以及通脹是否維持在預期的2%附近。 ”他表示,“如果日本經濟過熱,植田將會改變他的貨幣政策,日元可能會走強,預計日元兌美元將從目前的132左右升至120左右。” 在談到收益率曲線控制時,這位“日元先生”表示,“目前持有金融資產並不令人擔憂,且現階段不可能拋售這些資產。”

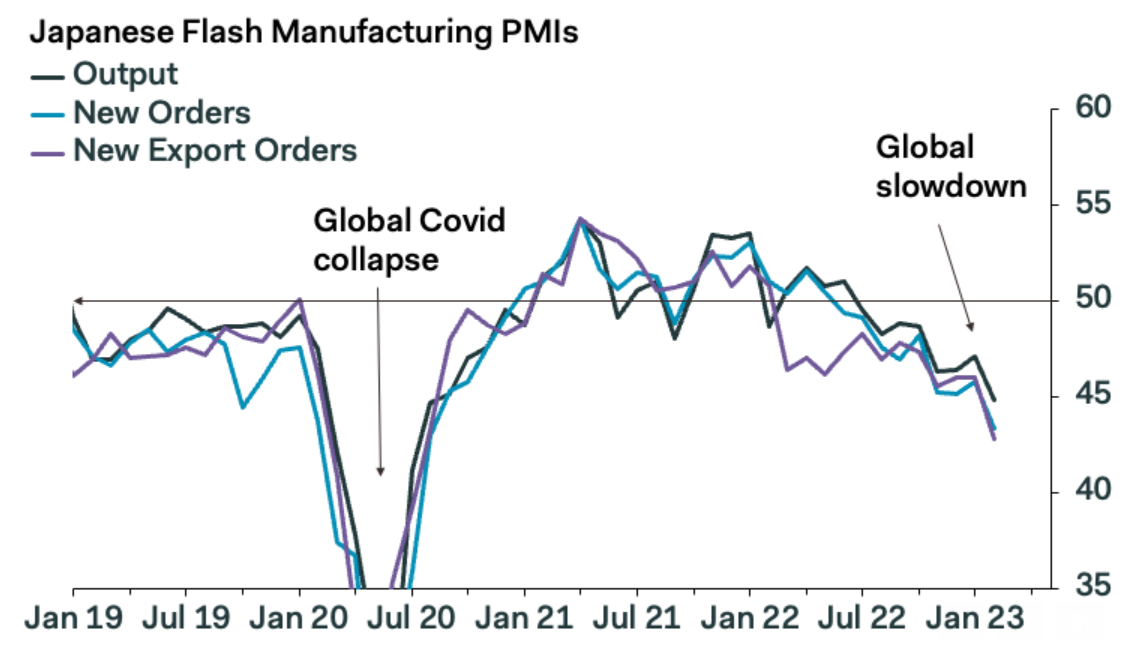

资料来源: Pantheon

日本製造業新出口訂單PMI已連續11個月低於50,1月份更是慘淡的錄得46.6。儘管中國的重新開放, 但是鑑於全球需求仍低迷, 預計日本出口在未來幾個月將舉步維艱。日本去年12月通膨年率達到1991年1月以來的最高水平4%, 第四季度年化增長率為0.6%,不及預期的2%。但日本出口有望在今年下半年改善,屆時全球需求可能會溫和回升。相對於其他發達經濟體而言,工資通脹較低應該會支持日本的出口競爭力,而全球工業回流趨勢或有利於日本。

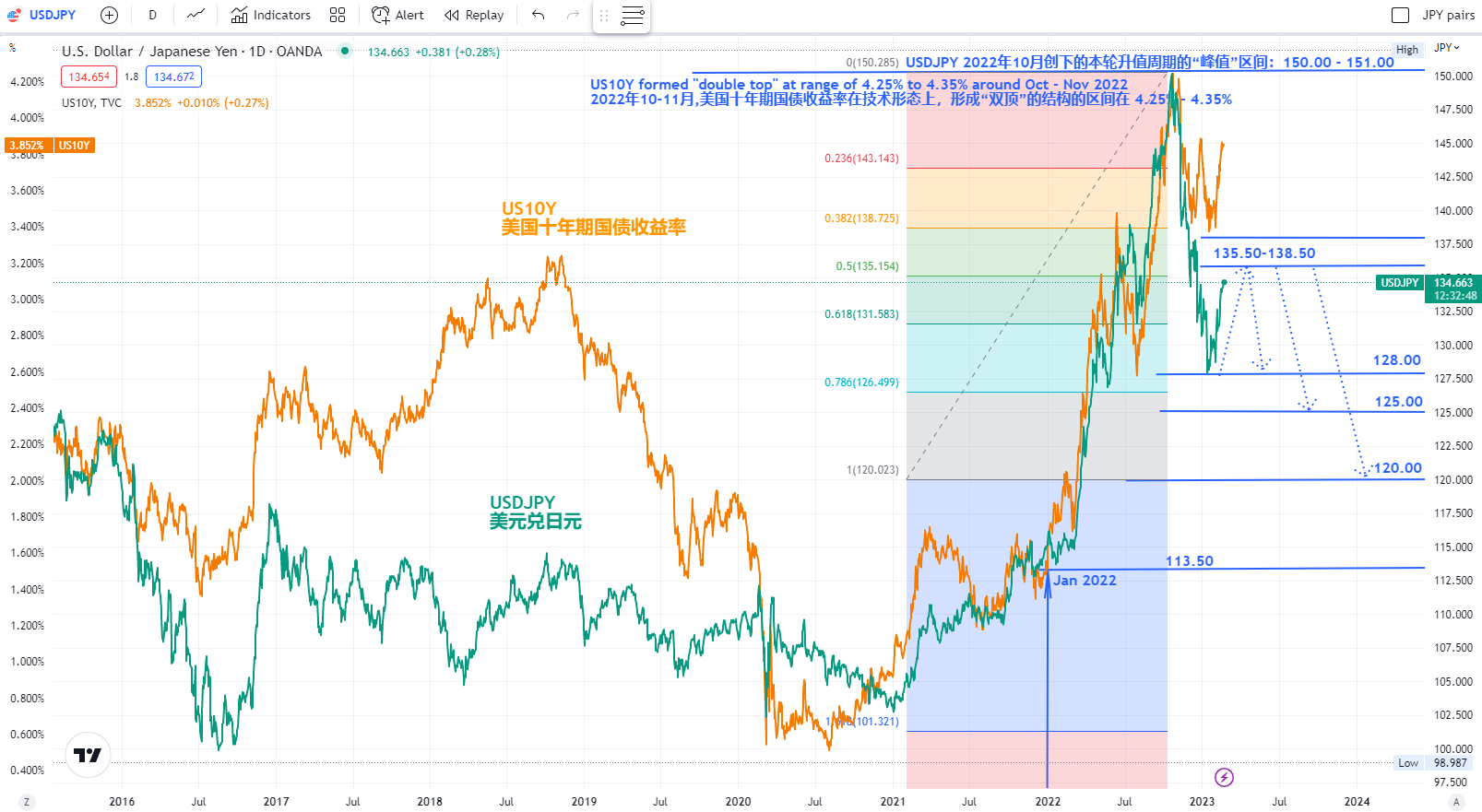

資料來源:TradingView, USDJPY

美元/日元自2月初以來震盪走高,從最低128.00左右,漲至135.10左右,還是緊跟美國十年期國債收益率最近走強的影響很大。 USDJPY的走向,還是要看美國國債收益率的走向( 同一時間段3.35%漲至3.95%)的態勢還是非常明顯的。

短期來說,日本央行可能會保留其當前寬鬆貨幣政策適合日本脆弱復甦的觀點。中長期來說,市場的推測新任日本央行行長,在未來有可能推動貨幣政策正常化,進一步縮小美國和日本的國債利差,推動日元走強。如果未來日央行真的開始收緊貨幣政策,將促使日本投資者的資金出現大幅回流。

5.中國央行維持貸款市場報價利率不變

本週一(2月20日), 中國央行宣布維持2月一年期和五年期貸款市場報價利率(LPR)分別為3.65%和4.3%,這也是中國2月LPR報價連續第六個月維持不變。民生銀行首席經濟學家溫彬認為,今年初以來經濟回升勢頭顯現,企業融資成本已處於持續下行通道,1月新增信貸數據“開門紅”顯示企業融資意願增強,當前降息的必要性不高。也有專家分析認為,“2月MLF超額續做體現了央行呵護流動性的決心,有助於補充銀行體系中長期流動性,增加銀行貸款投放能力。5年期以上LPR仍有下調空間。”招商證券表示,3月後,若經濟形勢與房地產市場改善情況不及預期,則有進一步調降5年期LPR的可能。也就是說, 中國央行可能會在 3 月或 4 月降低基準 LPR,以提振私營部門的信貸需求。基於 1 月份的大量長期企業貸款,政策驅動的基礎設施和工業投資可能仍然強勁,但鑑於出口下降和中小微企業的融資挑戰,私營部門投資可能仍然疲軟。消費支出已開始初步復甦,但仍處於早期階段,需要進一步的政策支持以確保其持續。

上週,黨刊《求是》刊登了習近平主席在 12 月中央經濟工作會議上的講話。他說,“鑑於中國三大出口市場需求疲軟,需要提振中國消費”, 同時也呼籲擴大消費信貸,增強消費傾向高、受疫情衝擊較大的中低收入人群消費能力。為外國投資者在中國開展貿易和投資談判提供“最大便利”,促進外國直接投資,擴大市場准入。

今年進入二月份以來的,美聯儲加息預期增強預期下,市場風險厭惡情緒升溫,中國股市和離岸人民幣雙雙不同程度的下跌,反應到金融市場上,以下是2月初以來的漲跌記錄:

-

•USDCNH 大幅上漲1950點(6.7050 - 6.9010),現報6.9015

•中國A50指數(CHINA50)下跌170點( 14420– 14250),現報20356

•中國恆生企業指數(CHINAH)下跌925點(7750 – 6825),現報6822

•香港恆生指數(HK50)下跌2350點(22700 – 20350 ), 現報20356

6.短期風險

本週前幾天市場相對平淡,特別是本週一,因為”美國華盛頓總統誕辰”公共假日,銀行閉市, 美股休市一天。不過,本週四和五有幾個重磅風險事件。關注本週四凌晨3點,美國即將公佈美聯儲會議紀要, 市場有望從中獲得有關未來升息路徑的進一步指引。本週四還有晚上9點30分即將公佈的美國第四季度實際GDP修正值的數據,以及本週五將迎來美聯儲官員偏好的通脹指標個人消費支出物價指數(PCE)和 密歇根大學消費者信心指數終值報告。由於近期公佈的美國1月消費者物價指數(CPI)和生產者物價指數(PPI)都錄得了超出市場預期的表現,如果PCE個人消費支出物價指數的數據也錄得類似表現, 進一步暗示“美國通脹回落”的速度放緩,這無疑將加強市場對於“美聯儲進一步收緊政策的決心”的預期,以及加大市場對美聯儲3月或開啟加息50基點的押注。屆時,美元或有機會再次走出一波上漲行情, 美元指數上破105關口, 或跌至103下方尋求支持,到時或會找到答案。

本週“關於日本方面”,除了需要關注本週五日本1月CPI數據之外,也需要重點關注日本眾議院將就日本央行行長,副行長提名人選舉舉行聽證會, 和聚焦日本央行行長提名人植田和男就日本央行貨幣政策相關的發言。偏向鴿派言論可能致使日元進一步走低,反之,可能或提振日元上漲。

歐美方面,關注下週二(2月27日)即將公佈的美國1月耐用品訂單月率,下週三(3月1日) 美國2月ISM製造業指數 和下週五(3月3日)美國2月ISM非製造業指數 ,下週三(3月1日)即將公佈的德國2月消費者物價調和指數數據和聚焦英國央行行長貝利發表講話 ,以及下週四(3月3日)歐元區2月消費者物價指數的數據。

亞太方面,關注下週三(3月1日)中國1月官方製造業採購經理人指數 和 中國1月官方非製造業採購經理人指數的數據。下週二(2月28日)日本1月零售銷售 和下週五(3月3日)日本2月東京地區核心消費者物價指數的相關數據。下週三(2月28日)澳大利亞1月零售銷售數據,和澳大利亞GDP季率 (Q4)數據, 以及下週一(2月27日)的新西蘭零售銷售Q4季率 的數據。

Sandy Wang 撰

11:30am SGT time, 22Feb 2023

Sandy Wang:

Sandy Wang:作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。