誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

美國就業報告向好,風險資產大幅上漲,中國股市上漲潛力初現

-

摘要:美國非農數據好於預期,美元卻加速下跌,非美貨幣和美股反彈;中國股市和離岸人民幣新年“開門紅” 上漲; 日元升值潛力仍在。

1.美國非農數據好於預期,美元卻加速下跌

上週五(1月6日)晚上9:30分,美國勞工部公佈的美國12月非農就業人口新增22.3萬人,好於預期的20萬人,但低於上個月的25.6萬人。同時公佈的失業率為3.5%,好於預期的3.7%,也好於上個月的3.6%。這暗示美國就業市場還是比較穩健的。同一天晚上11點公佈的美國12月ISM非製造業指數(也就是服務業PMI)為49.6,大幅低於前值的56.5和預期的55.0,也是自2020年5月以來的新低。同時公佈的美國非製造業新訂單指數和美國非製造業就業指數分別錄得45.2 和 49.8,均跌破50的榮枯線,也是分別大幅小於預期的56.0 和 51.5, 以及前值的58.5和50.2。這樣差的數據或是美國經濟或將要陷入衰退的前兆。

資料來源:TradingView, Dollar Index

美元指數自2022年10月以來的反轉下跌或已確定2023年美元“跌勢”或無法再回頭。

第一目標,斐波那契38.2%回調(Fibonacci 38.2% retracement)位置,大概在105.50左右已經達成。

第二目標,或看向斐波那契50%回調(fibonacci 50% retracement)位置,大概在102.50左右(也在近期接近達成,目前報價102.97)。

第三目標,或看向斐波那契61.8%回調(fibonacci 61.8% retracement)位置,大概在99.50-100.50左右。

反映到金融市場上,美元指數,先走高一小波並最高觸及105.30後,開啟大幅下跌至最低102.50,非美貨幣對應展開一波凌厲的上漲行情。接下來的幾天,美元指數一直在102.50 – 103.00之間震盪, 技術上看,美元指數有企穩開啟反彈的跡象。

-

以下是過去一週的漲跌的記錄:

• DXY美元指數下跌280點 (105.30 -102.50),或跌0.97%,現報102.95

• EURUSD 上漲270點(1.0480 – 1.0750), 或漲2.58%,現報1.0730

• GBPUSD 上漲350點 (1.1850 – 1.2200 ), 或漲2.95%,現報1.2150

• AUDUSD上漲260點(0.6690 – 0.6950),或漲3.89%,現報0.6890

• NZDUSD上漲210點(0.6190 – 0.6400),或漲3.93%,現報0.6370

• USDJPY下跌340點(134.70 -131.30)或跌2.52%,現報132.30

• USDCHF 下跌230點 (0.9400– 0.9170),或跌2.45%,現報0.9230

• USDCAD下跌300點(1.3650 – 1.3350),或跌2.20%,現報1.3430

• USDCNH 跌1800點(6.9370 – 6.7570),或CNH漲2.60%,目前報價6.7870

• USDSGD下跌200點(1.3480 – 1.3280),或跌1.48%,現報1.3320

• 道瓊斯指數大幅上漲1030點(32900 – 33930),或漲3.13%,現報33750

• 標普500股票指數上漲150點(3800 – 3950),或漲3.95%,現報3925

• 納斯達克指數上漲620點(10680 – 11300),或漲5.81%,現報11210

• 黃金兌美元上漲50 美元每盎司(1830.00– 1880.00),或漲2.66%,現報1872.00

• Bitcoin 大漲800點(16600 – 17400),或漲4.82%, 現報17435

週一(1月9日),亞特蘭大聯儲主席博斯蒂克在接受采訪時表示,“美聯儲致力於解決高通脹問題,因此有必要將利率上調至5%至5.25%的範圍,以擠出經濟中的過剩需求。利率將不得不在很長一段時間內維持在高位,直到2024年。”

同一天,舊金山聯儲主席戴利在接受《華爾街日報》採訪時表示:“5%-5.25%的利率峰值是合理的,但最終水平尚不明確,將取決於近期的數據。核心服務通脹下降速度還沒有達到美聯儲的預期,改變通脹目標根本不在討論範圍之內。”

中美兩國在去年11月中旬的領導人峰會中會晤後,全球最大的的兩個大國的關係日趨回歸穩定健康發展的軌道,也為金融市場的穩定及為各國經濟的複蘇注入新的動力。中國在疫情管控放全面開放後, 經濟復甦料會加快, 這些“利好”,或在短期內繼續得到延續,預計短期內原油價格可能存在一定上行空間。

但是,中長期來說,2023全球經濟陷入衰退,尤其是美國的經濟或陷入經濟衰退大增,已經或是“板上釘釘”,再疊加“電動車”取代“汽油車”已經成為一股無法阻擋的趨勢,油價或回落並看向65-70美元/桶。

-

以下是過去一週油價的漲跌記錄:

•德克薩斯油(WTI Oil)下跌11.04%(81.50 – 72.50), 目前報價74.50

•布倫特油(Brent Oil) 下跌10.92% (87.00 – 77.50),目前報價79.50。

2.中國股市和離岸人民幣新年“開門紅” 上漲

自1月8日以來,隨著中國疫情防控政策的全面開放,以及中國政府的政策重新聚焦經濟增長, 投資者對中國經濟增長前景和投資中國股市的信心大增。2023年開始的第一週以來,中國股市和離岸人民幣錄得“新年大漲”的行情,其中,中國A50股票指數,香港恆生指數和中國企業恆生科技指數分別上漲 6.25%,10.26%和11.21%,另外, 離岸人民幣兌美元上漲2.60% 。實際上,自去年第四季度以來,在美元“見頂”走弱的背景下,離岸人民幣在自2022年12月初以來,已經收復7.0000的重要心理關口,極大刺激了資金重新流入人民幣,香港股市,中國股市,並已經開始醞釀重啟上漲的行情。

本輪USDCNH上漲的頂部在去年10月底至11月初觸及的7.3500 – 7.3700區間。自去年11月以來的開啟的離岸人民幣上漲,或是由以下幾個因素的支撐:

1)美國通脹或見頂,同時美元也“見頂”,美聯儲本輪加息接近尾聲;

2) 以及中國逐漸退出疫情管控措施直至最近完全開放,重新聚焦經濟增長,投資者對於投資中國信心增強。

3)另外,下週六(1月21日)就是華人農曆年除夕,接下來的就是華人春節的新年氣氛一般或至少延續到至1月底,過年的歡樂氣氛或進一步刺激中國國內消費和投資。

-

反應到金融市場上,以下是過去一週的漲跌記錄:

•USDCNH 跌1800點(6.9370 – 6.7570),或CNH漲2.60%,目前報價6.7870

•中國A50股票指數(CHINA50)上漲800點(12800 – 13600) ,或漲6.25%

•中國恆生企業指數(CHINAH) 上漲740點(6600 – 7340) ,或漲11.21%

•香港恆生指數(HK50)上漲2000點(19500 – 21500) ,或漲10.26%

資料來源:TradingView, USDCNH

從技術分析上來看:USDCNH的週線圖,在2022年9月到11月之間,已經確認形成了“頭–肩–頂”的技術形態。而且已經跌破7.0000“右肩”一線,目前報價為6.7890,有再次回測7.0000或者6.8450-6.8500區間的可能,之後或開啟一波更大幅的下跌走勢,

第一目標為:斐波那契50%回調(Fibonacci 50% retracement)位置 6.8500左右(已經達到),

第二目標為:斐波那契61.8%回調(Fibonacci 61.8% retracement)位置 6.7150左右 ,

第三目標,或指向6.3050的2022年的年初低點。

同時也需要警惕,中國市場仍然面臨潛在的挑戰,例如,“群體免疫”的成效還有待確認,房地產行業仍未走出“困境”,全球衰退預期增強,外需減弱或拖累中國出口等等。這些因素或拖慢中國經濟復甦的步伐。 短期內,需要關注下週五(1月20日)的中國央行利率決議,中國12月零售數據, 和中國去年第四季度實際GDP數據的公佈。

中國央行目前的1年期貸款市場報價利率LPR為3.65%,5年期以上LPR為4.3%。美聯儲行長鮑威爾目前仍是偏“鷹派”的立場,2023年或至少加息至5.25% 的概率頗大,目前是在4.5%。中國央行政策在一定程度上,也受到美元的加息空間的製約,或不會進一步下調中國央行的利率。

3.USDJPY跌破130.00 或近在咫尺

日本央行2022年12月20日意外調整國債收益率計劃,引發日元飆升。 12月20日至1月3日,USDJPY下跌 800點 (137.50 – 129.50)。之後展開大幅回調至上週五(1月6日)最高觸及134.70左右。接下來,日本央行是否繼續保持寬鬆政策的能力料將受到高度的關注。日本央行過去面對目前已經越來越高企的通脹挑戰,堅持認為通脹的性質是外部驅動和成本推動而非需求拉動。日本央行認為貨幣趨穩以及國際能源和食品價格走軟是 2023 年通脹壓力逐漸緩解的前景的支撐,儘管下行趨勢可能比目前的展望更為緩慢。但是總體 CPI 上漲的時間越長,私營部門面臨的通脹上漲的預期風險就越大。

因此投資者需要密切留意下週三(1月18日)的日本央行貨幣政策聲明, 日本央行公佈利率決議, 日本央行新聞發布會 。看看日本央行是否會宣布“退出負利率”, 或維持其寬鬆政策不變。如果日本央行轉向“鷹派”退出負利率,或引發日元的又一波大漲。 USDJPY跌破130.00或近在咫尺,目前報價在132.20左右。

回顧2022年,全球主要發達國家央行紛紛開啟加息,收緊貨幣政策的大背景下,唯獨日本央行“獨立特行”的堅持寬鬆不變。尤其是日本央行和美聯儲基本政策的背離,支持USDJPY一路上漲,自2022年初一直上漲到10月下旬,驚人的上漲33.48%(113.50 – 151.50)之後開啟下跌,截止目前已經下跌13.86 %(151.50-130.50)。USDJPY在129.50 – 130.50 區間企穩後,目前展開小幅上漲回調。

-

以下是過去一週的非美貨幣兌日元的漲跌記錄,GBPJPY,CHFJPY,EURJPY領漲,其中,GBPJPY漲幅最大,高達點。

•USDJPY上漲530點(129.50 – 134.80),或漲4.09%, 現報132.35

•GBPJPY上漲 550點(155.50 -161.00),或漲3.54%, 現報160.75

•EURJPY上漲430 點(137.50 – 142.00),或漲3.27%, 現報142.05

•AUDJPY 上漲 430點(87.50 - 91.80),或漲4.91%, 現報91.18

•NZDJPY 上漲 350點(81.00 – 84.50),或漲4.32%, 現報84.30

•CADJPY 上漲 350點(95.50 – 99.00),或漲3.67%, 現報98.50

•CHFJPY 上漲 450點(139.00 – 143.50),或漲3.24%, 現報143.25

•SGDJPY 上漲150點(97.00 – 99.50),或漲2.58%, 現報99.35

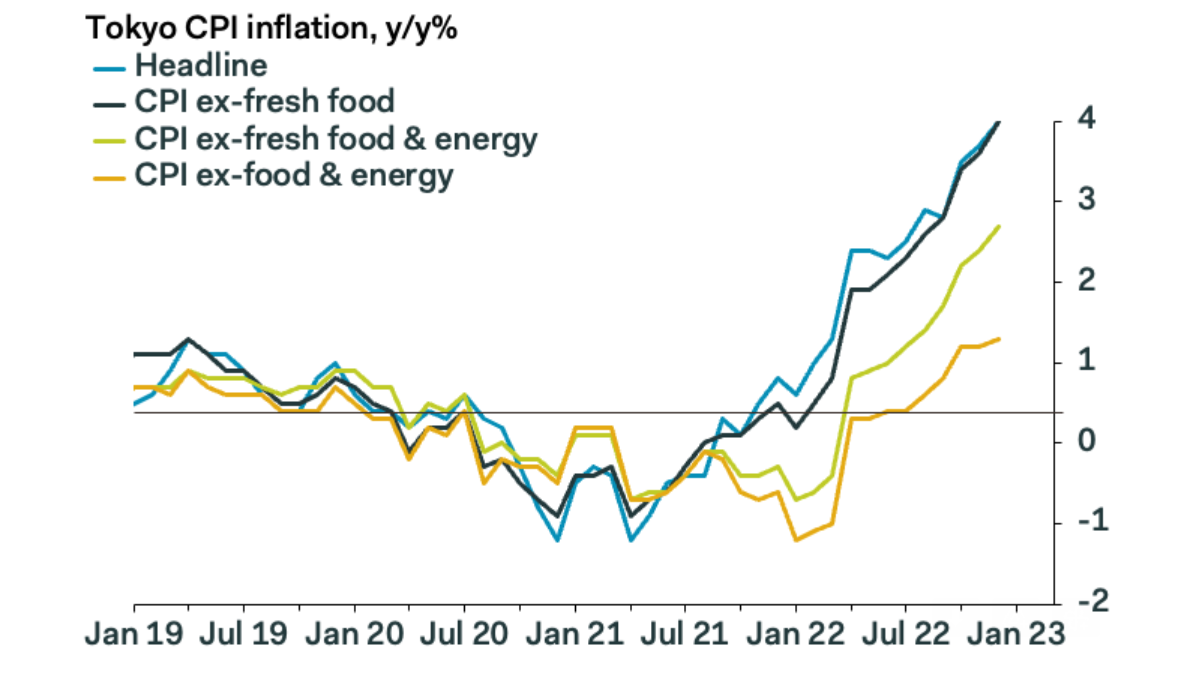

資料來源:Pantheon Macro, 日本通脹水平依然高企,而且沒有“見頂”的跡象。

最近(1月10日)公佈的東京12月CPI(消費者物價指數)年率為4.0%,這也是近40年來的該數據的最高水平。同時,東京12月整體CPI年率為2.7%,符合市場預期。日本12月核心CPI年率加速升至4.0%, 超出市場預期的3.8%以及前值的3.6%。這些數據,暗示日本的通脹似乎正在加速上行。

食品價格為日本央行目前認為通脹將很快見頂的觀點提供了不同程度的支持。 12 月份不易腐爛的食品價格同比上漲 4.3%,低於 11 月份的 7.7%。但這被生鮮食品價格從 6.7% 加速上漲至 7.5% 所抵消,並且在去年獲得了增長勢頭。關鍵問題是內需基礎顯得疲軟,黑田東彥指出,工資增長跟不上通貨膨脹,對家庭造成了傷害。

據勞動部估計,11 月份實際工資同比下降 3.8%,比 10 月份 2.6% 的降幅有所惡化。此外,必需品價格上漲鼓勵家庭抑制可自由支配的支出。 12 月家庭支出同比下降 1.2%,低於 11 月 1.2% 的增幅,低於預期的 0.5% 增幅。

4. 短期風險

關注本週四(1月12日)將公佈的CPI的表現,市場預期整體CPI和核心CPI將分別從此前的7.1%和6.0%, 降至6.5%和5.7%。彭博調查顯示,經濟學家預計美國12月CPI年率為6.7%。同時,2023年全球多國或陷入經濟衰退的風險增加,這迫使美聯儲不得不放緩加息。高盛近期也發表看法稱,“美國通脹正在迅速下降;過去兩個月,核心PCE年平均通脹率為2.6%,是前一年的一半。” 接下來可以預見的是,2023年美聯儲將繼續升息但放緩升息的步伐,並在一段較長的時間維持高利率,同時,市場預期的利率峰值和美聯儲的終端利率預期或存在差距,這將會繼續影響金融市場的波動。

美國勞工部公佈的美國2022年12月的消費者價格指數(CPI)數據,這對市場而言將是一個非常關鍵的數據,因為美聯儲官員表示這一數據對他們在今年2月的FOMC聯邦公開市場委員會會議上的決定非常關鍵。 CPI數據顯示通脹持續降溫,或令美聯儲在2月利率決議上作出溫和的決定。該數據對美元的短期走勢產生巨大的影響,或決定美元指數是否能接下來“逆襲”反彈上漲,或繼續下跌。

投資者也需要密切留意下週三(1月18日)的日本央行貨幣政策聲明, 日本央行公佈利率決議, 日本央行新聞發布會 。看看日本央行是否會宣布“退出負利率”, 或維持其寬鬆政策不變。如果日本央行宣布“鷹派”退出負利率,或引發日元的又一波大漲。

雖然中國已經全面開放“防疫政策”,力圖恢復疫情之前的經濟活動狀態,但是“群體免疫”的成效還有待確認,多個國家擔心大量的中國旅遊者入境,或可能會導致感染率再次激增。此外,俄烏戰爭已經演變成為“持久戰”,一直在加劇對全球經濟更深層次衰退的擔憂。

Sandy Wang 撰

11:20am SGT time, 11 Jan 2023

Sandy Wang:

Sandy Wang:作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。