誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

日圓和離岸人民幣最近強勢上漲,原油大跌,再跌或指向65.00

1.美國經濟基本面“穩健”,支撐美聯儲繼續加息“遏制通脹”

美國近期公佈的一系列數據,力證美國經濟基本面“穩健”。上週三(10月30日)公佈的美國第三季度的GDP年率 錄得2.9%, 好於預期的2.6%和前值的 2.6%。上週五公佈的美國11月非農就業增加26.3萬個,大幅好於預期的20萬個。美國11月失業率維持3.7%不變,預期及前值均為3.7%。美國11月平均每小時工資(年率)錄得5.1%,高於預期的4.6%,和10月的4.7%。平均時薪的上修和就業情況良好,預示了美國的“消費穩定增長”和“投資回報率的良性發展”是可以被期待的。

上週四(12月1日)公佈的美國10月核心PCE(Personal Consumption Expenditures )物價指數(年率)錄得5.0%,預期5.0%,前值5.2% ; 美國10月核心PCE物價指數(月率)錄得0.2%,為2022年7月以來最小增幅,預期0.3%,前值0.5%; 美國10月PCE數據進一步鞏固了美國通脹或已見頂的觀點。

但是美國11月ISM製造業PMI數據錄得49.0, 小於上個月的50.2 和預期的49.8,比預期更嚴重的下滑,增加了美國經濟比官方預期更嚴重衰退的風險。最近公佈的美國11月ISM非製造業指數錄得56.5,好於預期的53.3 和10月的54.4,其中商業活動分項指數的增幅創2021年3月以來最大,服務業就業的數據從10月49.1增至51.5,或表明美國經濟目前比較多是靠服務業(非製造業)支持。

總體來說,美國經濟基本面“穩健”,也是美聯儲敢於繼續加息的底氣。

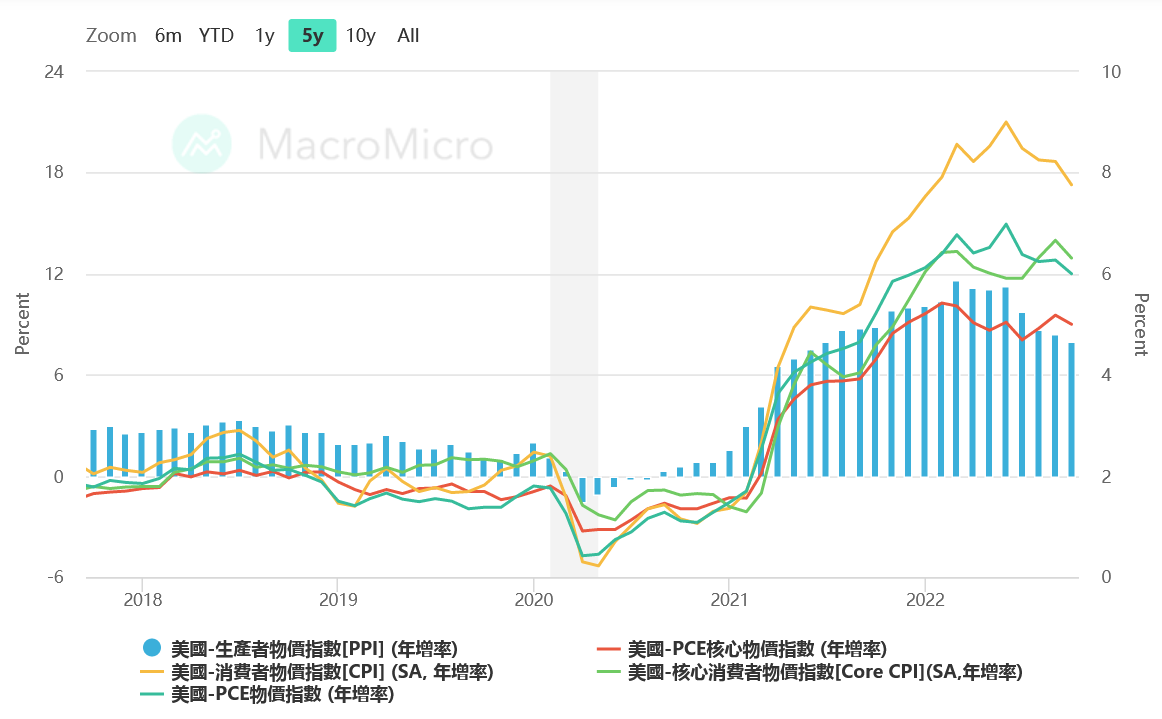

資料來源:財經M平方,美國通貨膨脹仍在“高位”, 美聯儲自2021年11月開始縮減購債,到2022年3月和6月先後開啟“加息”和 “縮表”,美聯儲的緊縮貨幣政策到今年10月,美國生產者價格指數(PPI), 美國個人消費支出(PCE),美國核心個人消費支出(PCE),美國居民消費者物價指數(CPI),美國核心居民消費者物價指數(CPI)等主要通脹指標,同比增速環比雖然同步回落,卻仍處於歷史高位。

資料來源:財經M平方,美國通貨膨脹仍在“高位”, 美聯儲自2021年11月開始縮減購債,到2022年3月和6月先後開啟“加息”和 “縮表”,美聯儲的緊縮貨幣政策到今年10月,美國生產者價格指數(PPI), 美國個人消費支出(PCE),美國核心個人消費支出(PCE),美國居民消費者物價指數(CPI),美國核心居民消費者物價指數(CPI)等主要通脹指標,同比增速環比雖然同步回落,卻仍處於歷史高位。生產者物價指數(PPI)通常以下三個生產領域進行調查: 工業、商品及加工階段的公司。當生產者向消費品和勞動力支出更多時,很可能將該部分增加的成本加給消費者,所以PPI被認為是消費者物價指數的領先指標。

上週三晚上美聯儲主席鮑威爾的講話,稱“放緩加息是合理的”,“現在放慢加息步伐是平衡風險的好方法 ”,並且“最快12月份就會放緩加息步伐”。不過他對美國經濟前景並不太悲觀,他表示“經濟軟著陸非常有可能實現,仍然認為不會出現嚴重衰退”。

總結近期美元基本面利空因素: 美國經濟或陷入衰退的預期,終端利率水平受限的預期增強, 市場或早已消化了美聯儲對於“美元利率終端或超過5%”的預期,目前投資者或已將美聯儲 “放緩加息節奏”看作是一定程度的利好“風險資產”,疊加過去近一年的“美元多頭“的獲利離場潮,這些因素都導致了近期美元指數的下跌。

反映到金融市場上,美元再次演繹短線上漲後又暴跌,美國三大股票指數小幅走高後又橫盤整理; 非農數據公佈後,風險偏好情緒攀升,美元指數自日內高點持續回落並重返105.00之下,並最低觸及103.80左右,主要非美貨幣兌美元不同程度的集體上漲,黃金大幅反彈兩次上攻1800關口。以下是過去一周的漲跌的記錄:

-

•美元指數下跌2.81%(106.80 -103.80), 現報104.80

•道瓊斯指數在33550 – 34600之間區間震盪,現報33900

•標普500股票指數在3900 – 4100之間區間震盪,現報3995

•納斯達克指數在11450 – 12100之間區間震盪,現報11800

•黃金兌美元(XAUUSD)在1738.50 -1808.00之間區間震盪,現報1775.50

•EURUSD 上漲300點,或漲2.92%(1.0290 – 1.0590),現報1.0510

•GBPUSD 上漲 450點,或漲3.78%(1.1900 -1.2350), 現報1.2195

•AUDUSD在0.6650 – 0.6850之間區間震盪,現報0.6730

•NZDUSD上漲300點,或漲4.88%(0.6150 – 0.6450),現報0.6340

•USDJPY下跌650點,或跌4.64%(140.00 -133.50), 現報137.00

•USDCHF 下跌220點,或跌 2.30%(0.9550 – 0.9330),現報0.9400

•USDCAD在1.3380 – 1.3650之間區間震盪

•USDCNH 下跌3250點,或跌4.35% (7.2550 – 6.9300), 現報6.9725

•USDSGD下跌350點,或跌 2.54%(1.3800 – 1.3450), 現報1.3575

資料來源: Tradingview, 自2021年以來,美元指數和SPX500的負相關的關係越發明顯。自今年10月初以來,標普500股票指數(SPX500)已經上漲了14.57 %(3500 - 4010),美元指數對應下跌了9.35%(114.50-103.80)。根據過往經濟衰退期間 ,SPX500平均跌幅和中位數跌幅分別為32.5% 和 27.1%, 並分別持續13.1個月和14.9個月的時間。也就是說如果2023年美國經濟陷入衰退,從2022年初的SPX500的最高點4800左右,或有再跌至最低3250左右的可能。

2.日圓強勢或延續,美元兌日圓或指向130

2022年, 日圓是表現最差的貨幣之一,但是在進入今年10月中旬以來,日圓開始走強,並且USDJPY已經下跌11.86%(151.80 – 133.80),目前報價在136.70。根據今年6月彭博社的發表的美國銀行的分析師給出的USDJPY的公允價在90.74左右。按照這個估算,USDJPY還有很大的下跌空間。同時,美聯儲的“鷹派”加息政策和日本央行的“鴿派”寬鬆政策明年或將逆轉。日本央行的低利率政策或持續到2023年4月黑田東彥行長任期結束。之後,市場押注日本央行政策轉變越來越多,日本央行目前已經一些聲音在討論政策轉向的可能性。

日本央行的頭號央行行長候選人,日本央行前副行長中曾宏,上週四(11月17日)在最近一次會議中表示”一旦金融危機結束,央行必須取消緊急支持措施,以避免在市場上造成道德風險。 儘管安倍經濟學的政策是適當的,但是這種貨幣政策也承擔了太多的負擔。” 他的發言被解讀為,如果他成為日本央行行長,他將不會支持轉向更為寬鬆的貨幣政策。也就是說明年4月,現任日本央行行長黑田東彥卸任後,日本央行或者重大政策轉向的可能。

日本央行政策制定者野口旭,近期表示:“為了提高工資,通膨預期必須提高,而如果要達到通膨目標,工資需要上漲3%左右。如果潛在通膨率高於預期,日本央行可能會先發製人地退出刺激措施。”他的發言,或暗示日本央行或正在做準備未來退出低利率環境。

日本央行行長黑田東彥最近也就日本轉向寬鬆貨幣政策立場的前景發表了“鴿派言論“”,黑田東彥表示:“日本央行正尋求在工資增長的同時,持續穩定地實現2%的通膨目標,這可能需要更多的時間。在公開討論政策轉變之前,希望看到工資增長超過通貨膨脹。 ”黑田東彥的言論加強了市場對於他在明年四月任期結束前不會調整政策預期。

從基本面角度而言,美聯儲與日本央行的貨幣政策的“背離”正在減弱,因為日本央行基本不可能再有更加鴿派政策,甚至明年日本央行有轉向“鷹派”的可能,而美聯儲的貨幣政策正在趨於放緩。美元兌日圓下跌,也就是日圓走強的概率較大。

資料來源:Tradingview, 美元/日圓在未來幾個月或維持在132.50-146.50之間內保持區間震盪, 回到130.50-132.50的可能性較大。 USDJPY若想要重回10月創下的150-151左右的高點,需要突破146.50-148.50區間,筆者預計這種可能性較小。

在過去一周,USDJPY,CADJPY, AUDJPY 和NZDJPY分別下跌250 - 650點左右,其中USDJPY的跌幅最大,也就是日圓兌美元的漲幅最大,上漲650 點左右, 同時,受到最近油價下跌的影響,加元大幅走弱,所以日圓兌加元大幅上漲400點左右。以下是過去一周的漲跌記錄:

-

•USDJPY下跌650點(140.00 – 133.50),或跌4.64%,目前報價136.95

•GBPJPY在164.00 – 167.00之間300點範圍內震盪,目前報價166.20

•EURJP在145.00 – 141.00之間400點範圍內震盪,目前報價143.30

•NZDJPY在86.00– 87.00之間100點範圍內震盪

•AUDJPY下跌280點(93.80 – 91.00),或跌2.99%,目前報價91.80

•CADJPY 下跌400點(103.5– 99.50 ),或跌3.87%, 目前報價100.50

•CHFJPY下跌380點(146.80 – 143.00),或跌2.59%, 目前報價145.30

•SGDJPY下跌300點(102.00 – 99.00),或跌2.94%,目前報價110.90

3.離岸人民幣強勢回歸,USDCNH重回7.0000以下

受到新冠疫情衝擊和一些地方政府過度實施封鎖,導致近期一些城市和工廠出現抗議。其中最廣為所知的是,全球最大的為蘋果手機代工的鄭州富士康工廠,11月23日以來,數百名工人因為擔憂在封閉的環境中染上肺炎冠病,和不滿工資問題 與警衛發生了衝突。這些因素,使得本來就已經低迷的中國經濟,或陷入萎縮,中國11月製造業 PMI 從 10 月份的 49.2 降至 48.0, 中國11 月非製造業 PMI 從 10 月的 48.7 降至 46.7。中國 11 月份總體製造業採購經理人指數下降至 48.0,低於市場預期。過去兩個月總體 PMI 低於 50,此前四個月的重新開放期的數據均超過50。總體新訂單從 48.1 降至 46.4,而新出口訂單從 47.6 降至 46.7,說明國內市場和海外市場的需求都在減弱,中國經濟正處於困境中。隨著未來全球經濟進入低迷期,製造業或不能再大幅依賴海外出口需求。

在新的冠病病例激增,房地產行業舉步維艱和居民家庭消費信心低迷的情況下,這些因素都影響了國內消費需求。

自上周中國多個城市爆發反對新冠清零措施的抗議後,近日,中國政府高層連續兩天召開疫情防控座談會,表示,奧密克戎病毒致病性減弱,將優化防控措施。中國官方媒體發言稱,奧密克戎致病力已大幅降低。中國多地相繼調整防控措施,並且減少大規模檢測, 將有序恢復正常生產生活秩序。

中國的嚴格的“動態清零“防疫措施,終於有望在歷經過去的“三年抗疫”後走向“劇終”。近期出台了 “優化防疫20條 ”和“ 10條冠病管理新措施”,為協調的鬆綁“covid清零政策”鋪平道路,還可能最早在明年一月結束持續近三年最嚴格的管控措施。

隨著中國政府逐漸退出 “清零防疫” 政策,最近出台的新的房地產政策和銀行寬鬆貨幣政策,可能需要幾個月的時間,才能看到中國“經濟復甦”取得有意義的進展。

市場對中國經濟復甦預期明顯大幅改善,中國股市,香港股市和人民幣過去一周全面上揚, 中國A50股票指數上漲9.89%,中國恆生企業指數上漲18.13 %,香港恆生指數上漲16.07%, 離岸人民幣兌美元漲破7.0000重要心理支撐,USDCNH最低觸及6.9300。以下是過去一周的漲跌記錄:

-

•USDCNH 在大幅下跌 3250點(7.2550 – 6.9300),或CNH漲4.48%,目前報價6.9725

•中國A50股票指數(CHINA50)跌至最低11850之後,大幅上漲1300點(11850 – 13150) , 或漲9.89%

•中國恆生企業指數(CHINAH) 跌至最低5680後,大幅上漲1030點(5680 – 6710) ,或漲18.13%

•香港恆生指數(HK50)跌至最低16800後,大幅上漲2700點(16800 – 19500) ,或漲16.07%

資料來源: Tradingview,從技術分析上來看:USDCNH的日線的K線圖和RSI震盪指標走出經典的“常規看跌背離”形態,預示美元兌離岸人民幣在價格刷新下一個高點後,RSI震盪指標如果未能超過前一個高點,反轉的機會或來臨。或者說,離岸人民幣兌美元或開啟一波上漲行情。

同時,USDCNH在過去的9月到11月之間,或形成了“頭–肩–頂”的技術形態。如果USDCNH未能突破7.2750 的近期高點,或繼續醞釀“頭–肩–頂”形態的“右肩”的形態成立,而且已經跌破7.0000一線,目前報價為6.9750 ,如果再次回測7.0000失敗,或開啟一波大幅的下跌回調的走勢,第一目標為:斐波那契50%回調(Fibonacci 50% retracement)位置 6.8500左右, 第二目標為:斐波那契61.8%回調(Fibonacci 61.8% retracement)位置 6.7150左右 。

4.澳大利亞央行12月利率決議加息25個基點

本週二(12月6日)澳大利亞央行加息25個基點至3.1%,符合市場預期,澳元反應較為平淡。根據最近的數據顯示,澳大利亞今年第三季度的通貨膨脹(年率)升至7.3%,而澳洲央行的通脹目標區間為2%-3%。澳大利亞央行預計到今年第四季度,通貨膨脹率將達到8%左右的峰值,預計2024年通脹率將略高於3%。預計2023年和2024年澳大利亞GDP將增長1.5%。澳大利亞第三季度GDP年率5.9%,低於預期6.2%,但高於前值的3.6%; 澳大利亞財政部長表示澳大利亞經濟仍將感受到加息的全面影響。由於利率上升,預計經濟將走軟,增長將放緩。

澳洲央行(RBA)在過去的10月,11月和12月開始減弱他們的鷹派立場,分別只加息25個基點,當前的官方現金利率為3.1%。而澳洲央行在今年6月、7月、8月和9月分別加息50個基點。澳洲央行的貨幣政策收緊幅度自5月以來已達到300個基點。

美元仍是主導澳元漲跌的關鍵驅動因素,需要重點關注美聯儲的下週12月利率會議和明年第一季度的的貨幣政策。儘管市場預期美聯儲對於美元利率終端預期或超過5%,但市場或早已消化了這一預期,目前投資者或已將美聯儲 “放緩加息節奏”看作是一定程度的利好,這也利好一些風險資產,所以近期,我們看到非美貨幣,英鎊,歐元,澳元,紐元,和離岸人民幣的普遍上漲。

同時,由於澳大利亞與中國的貿易密切關係, 中國政府相關部門正在尋求加快取消大規模的封鎖,“COVID-19清零政策”或正在解除當中,最近幾個月公佈的中國製造業PMI數據處於50榮枯線以下,顯示中國製造業或陷入萎縮,這不利於大宗商品整體走勢。但是,近期離岸人民幣大幅走強,和“清零政策”的解除,澳元兌美元10月中旬以來的逐漸走強,有望在未來幾個月獲得進一步獲得“中國經濟復甦” 和 “美聯儲放緩加息政策 ”的支撐。

5.原油大跌並創下2022年以來的新低, WIT原油或指向65.00

本週一(12月5日)G7對俄羅斯原油限價60美元的政策,正式實施後油價大跌,過去一周德克薩斯油(WTI Oil) 大幅下挫11.45%(83.00 – 73.50), 布倫特油大幅下挫11.11 %(90.00 - 80.00)。 油價的下跌其它因素是:OPEC供應充足,全球經濟衰退風險,全球各國主要央行繼續收緊政策,中國經濟增長低迷。EIA預計美國明年原油產量或創歷史新高。本週二(12月6日)美國能源信息署(EIA)發布短期能源前景展望報告顯示,EIA預計2023年美國原油產量達1234萬桶/日,較2022年增幅達150萬桶/日,超過2019年創下的歷史最高產量紀錄1231.5萬桶/日。

此外,據Baker Hughes的數據,今年迄今為止美國石油鑽井平台數量增加了約30%,這些都表明美國頁岩油處於快速復蘇階段。此外,EIA下調明年全球石油需求預期。 EIA預計2022年全球石油需求為9982萬桶/日,與此前的預期持平;預計2023年全球石油需求為1.0082億桶/日,低於此前預期的1.0098億桶/日。

俄羅斯或出台“價格下限”對抗G7石油價格上限。本週二(12月6日)俄羅斯副總理諾瓦克表示,“俄羅斯可能會減少石油產量,但不會太多。俄羅斯禁止銷售符合西方價格上限石油的機制應在今年年底前啟動。” 這意味俄羅斯減產幅度有限,不會向油價限價國家提供石油。更重要的是,俄羅斯目前正在考慮為其出口到國際市場的石油設定一個價格下限,以作為對七國集團(G7)價格上限的回應。

市場對於OPEC進一步“減產”的預期落空。上週日(12月4日)OPEC部長級會議宣布維持當前石油產量政策不變, 也就是延長當前石油產量政策,即10月5日部長級會議時宣布的減產200萬桶/日決定,直至2023年年底。

此外,OPEC聯合部長級監督委員會(JMMC)會議將於明年2月1日舉行,而OPEC部長級會議將於明年6月4日舉行。也就是說,“200萬桶/日的減產”可能將於未來半年內繼續延續。OPEC維持於10月初宣布的200萬桶/日減產規模(實際減產100萬桶/日),而俄羅斯對歐盟的海運供應量大約為50至100萬桶/日。

這也就是說俄羅斯即使減產100萬桶/日以上,OPEC加上俄羅斯共計200萬桶/日的減產規模或難以扭轉石油市場跌勢。OPEC的這個決定意味著此前市場預期OPEC進一步減產預期徹底“落空”,這也是油價近期大幅下跌的原因。

技術面來看,原油自12月初以來,原油總體維持下跌趨勢,德克薩斯油(WTI Oil) 大幅下挫11.45%(83.00 – 73.50), 布倫特油(Brent Oil)大幅下挫11.11 %(90.00 - 80.00)這都跌破了2022年一月以來的最低價位。短期內或繼續區間震盪,德克薩斯油(WTI Oil)短期內或繼續受限於93.50美元/桶左右, 布倫特油(Brent Oil)短期內或繼續受限於99.50美元/桶左右,如果未能有效突破該價位,WTI Oil和 Brent Oil, 或分別指向更低的65.00- 60.00區間 和 65.00-75.00區間。

短期風險

最近幾週市場上風險喜好情緒升溫, 利好因素或來自:1)美國通脹終於在10月份超預期回落,美聯儲主席鮑威爾也明確暗示將放緩加息步伐,市場普遍憧憬美聯儲12月份放緩加息步伐,明年年底有有望降息。過去一年來阻擋全球風險資產上漲的最大的不利因素或逐漸減弱。

2)中國近期的一系列房地產,銀行經濟政策 和疫情防控政策的調整,延續了三年的“清零政策”或走向終結,這有利於全球二大經濟體的未來增長前景。

3)接近年底,風險喜好情緒或伴隨“聖誕上漲行情”(Santa Claus Rally)一起來臨。

由於美元主導外匯市場,尤其是美元兌日圓的走勢,重點關注美國重磅數據的公佈,下週二(12月13日)美國11月通脹數據CPI月率(和年率),下週四(12月15日)美聯儲12月利率決議 和美國11月零售銷售(月率)的數據。這些數據將成為明年美聯儲政策或轉向的指引。預計會再次撬動整個外匯市場的大幅漲跌, 從而帶動非美幣的漲跌。

筆者認為美元接下來開啟小幅反彈上漲的概率偏大。一方面是因為美元近期已回調 10.13%(115.50-103.80),另一方面,美國通脹依然高企,美國10月CPI年率錄得7.7%,但這與美聯儲2.0%的通脹目標仍然有著較大的距離, 美聯儲的 “緊縮貨幣政策” 仍將繼續來 “打壓通貨膨脹”, 美聯儲當前不具備開啟大幅度“貨幣政策”轉向的條件,繼續維持“放緩加息但維持較長時間的高利率”的政策不變。如果下週“美元貶值”趨勢繼續發酵,或出現“極致貶值”的可能性偏大,下週二美國通脹數據或是重要指引。

Sandy Wang 撰

12:55pm SGT time, 07 Dec2022

Sandy Wang:

Sandy Wang:作為擁有十多年交易經驗的“頭寸交易者”,Sandy Wang 是OANDA 在亞太區域的其中一位市場分析師,專注於從宏觀經濟觀點和基本面分析的角度對外匯,債券,股票指數和大宗商品等多個金融工具領域的研究。其中,Sandy對“所有貨幣對之間的相互關聯性”,以及這些“貨幣對”與其它金融工具或者金融指標的相互關聯性的研究特別有興趣。Sandy 是一位有系統有條理的研究員,關注於設計和建立能夠使每一種所研究的金融工具實現盈利最大化的交易策略。她畢業於新加坡國立大學,持有新加坡金融管理局(MAS) 和澳大利亞證券投資委員會(ASIC)外匯相關執照。她常駐新加坡,於2016 年加入 OANDA,擔任外匯專家,自 2021 年以來一直為市場評論撰稿。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。