誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

2022年5月國際市場展望

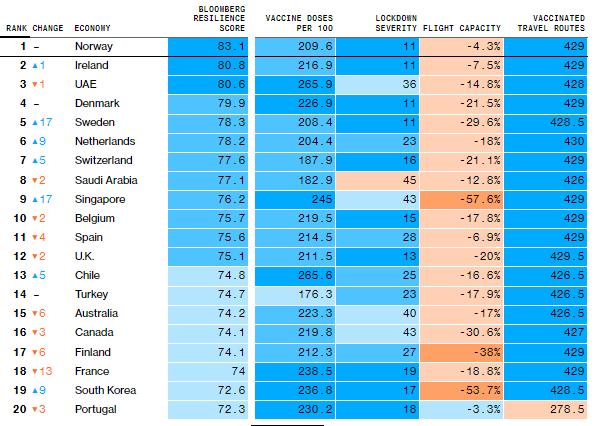

彭博社自2020年11月起針對全球新冠疫情爆發前經濟總量超過2000億美元的53個經濟體每個月發佈一次“全球防疫韌性排行榜”。過去的一個月, 一直堅持“清零政策”的中國,還是沒能阻擋疫情的蔓延,此次上海出現BA.2變種病毒,更具傳播力,爲了避免疫情的蔓延,上海已開啓封城3個多禮拜,嚴重影響了民衆的基本生活保障,出現食品短缺,商業活動放緩,經濟活動幾乎停滯;近日,北京疫情也有病例增加的趨勢。

IMF也對中國今年的經濟增長預期下調到4.4%,遠低於去年的8.1%的增長率。中国的封锁严重程度使得這個月排51名,倒數第三。 香港已經連續兩個月在53個主要經濟體中排名倒數第一。据有關報道,香港這次第五波疫情,估計可能已導致250萬人感染。儘管單日新增病例已經從3月的峰值7萬多起,下跌到目前的3位數左右,但是繼續出現有史以來最嚴重的新冠肺炎導致的死亡人數, 雖然社交距離限制已經放寬,但是很多隔離措施仍在繼續,香港仍與世隔絕。

挪威,在過去的兩個月都排名第一,愛爾蘭和阿拉伯聯合酋長囯則排第二和第三。英國排第12,美國排第30名,這兩個國家的疫情導致的死亡率在發達經濟體中是表現最差的。英國大約每13個人中就有1人確診,美國新冠死亡人數已經逼近一百萬。美國前總統奧巴馬,美國副總統哈里斯和美國農業部長也都分別在最近確診。瑞典和新加坡都重回前10名,得益於這兩個國家進一步取消旅行限制和放寬封鎖限制,在社會流動性指標上得分。俄羅斯排名倒數第二,主要是由於在其與烏克蘭的戰亂還未能平息的背景下,經濟增長前景黯淡。

資料來源:彭博(Bloombergde )去年起製作「全球防疫韌性排名」(Covid Resilience Ranking),每月底公布最新結果,評估哪個國家或地區能在盡量降低對社會與經濟的干擾下,最有效率地控制疫情。

股票市場

全球各國的主要央行,在自2019年底爆發的新冠疫情爆發以來,基本上都實施了更加寬鬆的疫情紓困協助經濟復蘇的基本國策,在2021年下半年后,各國央行陸續漸漸撤出疫情期間實施的極度寬鬆的貨幣政策,全球經濟增速也逐步恢復正常化增長。

疫情期間,全球各國長時間的寬鬆,叠加目前的“俄烏衝突”,使本已嚴重的通脹的問題“雪上加霜”,以美國爲首的歐美各國已經開始承認和出臺政策對抗通脹。其中,新西蘭,英國,加拿大,是走在最前面的三個發達國家。澳大利亞,美國,歐洲,日本,瑞士,中國略顯“鴿派”,其中尤其是日本和瑞士,就退出“寬鬆政策”非常謹慎。

俄羅斯和烏克蘭軍事衝突已經“陷入持久戰”,短時間内無法達成和平解決爭端,雖然投資者從戰亂爆發初期的恐慌情緒已經逐漸減弱,但實際上,這場戰爭所造成的能源危機,大宗商品價格飆漲,食品短缺,對全球供應鏈,對全球格局造成難以估量的深遠影響。

過去十幾年以來,股市,尤其是美股市場一直在不斷的創下新高,俄烏衝突間接導致的以美國爲首的歐美西方發達國家和以俄羅斯爲首的發展中國家之間的“冷戰2.0”或許已經正在進行中了,美聯儲更快更激進的加息預期,也導致美股市場已開啓了多年以來罕見的“熊市“。高盛也出報告,預計美國經濟在未來2年衰退的概率為35%。實際上2022年一月以來,美股三大指數,整體維持下跌趨勢,標普500和納斯達克指數的跌勢尤爲明顯。

美國股市四月普遍大幅下跌,尤其是美國三大股指,大幅下跌直到月尾。道瓊斯指數從本月高點35510跌至32920,或跌7.27%; 標普500指數從本月最高點4615跌至4120,或跌10.73%;納斯達克指數從本月高點15185跌至12810 ,或跌15.61%。目前美國股市已經幾乎抹去了去年3月以來的所有漲幅。

中國股市自今年年初以來,早已經深陷“熊市“,目前在13000和14000之間大幅波動,“橫盤整理”,有在尋求“築底”的跡象。歐洲各國股市也是深陷“熊市“,如果美國股市能在5-6月”止跌成功“, 預計才能帶動歐洲股市”觸底反彈“向上”。

外匯市場

俄羅斯和烏克蘭的軍事衝突使全球經濟進入了一個新的不確定的危險階段,不僅可能正在“重塑歐洲經濟”格局,也使全球各國央行的貨幣政策決策更加複雜難和難以預測。

美國十年期國債收益率, 繼上個月的大漲后,這個月仍維持單邊上漲,自月初的2.30% 漲至月尾的 2.99%。美元指數這個月也是延續上個月的漲勢,自月初的97.65,單邊上漲至最高103.80左右,或漲6.30%。俄烏衝突可能造成的能源和農產品等的大宗商品的價格飆升,黃金,原油和小麥,玉米等大宗農產品大漲。這可能有風險進一步傳導並推升歐洲各國本來就已經嚴重的”通脹“ 。叠加“俄烏衝突”持續時間越來越長,和平解決爭端越來越困難,原油和天然氣等能源價格的大幅上漲,加劇歐洲的通脹水平,可能給歐洲消費者的實際購買力以及企業盈利水平帶來衝擊,系統性經濟風險增加,歐元區經濟大幅衰退已成定局。

總體上,全球各大央行政策仍將繼續2021年下半年開始的政策轉向,之前高流動性汎濫的時代可能逐漸走向尾聲。雖然當前各國央行的實際收益率依然很低,可能給市場帶來一定的支撐,但長遠看來,高風險資產的樂觀程度可能對比之前有所下降,未來市場的波動性可能將維持高位。高風險貨幣在未來3-12個月可能會劇烈波動,其中新興市場貨幣可能會遭到抛售。

IMF言論:與俄烏衝突有關的供應短缺將放大現有的通貨膨脹壓力,導致食品,能源和金屬價格上漲,供應鏈短缺預計將持續到2023年;供需失衡肯可能導致的通脹持續上升,經濟增長放緩,通脹預期失控的風險越來越大,這將促使各國央行采取更積極的緊縮措施。

1.美元:中長期上漲

•美元在4月又迎來大幅單邊上漲的行情。 在以下因素支撐下,美元上漲預計仍將會維持强勁。

第一,根據CME“美聯儲觀察“統計,美聯儲在5月加息的概率已經超過97.5%。美聯儲在接下來的5月,6月,7月和9月的會議中,分別加息50個基點。

第二,隨著“俄烏衝突”有演變成為持久戰的可能,距離達成協議可能“遙遙無期“,俄羅斯和烏克蘭衝突導致的全球能源緊張和貿易關係緊張,全球金融市場整體仍然籠罩在避險情緒之下,這也有利於投資傾向於持有”美元“,也就是市場最大的避險貨幣。

•美元指數,從今年一月至今,已經從95.00左右持續上漲了四個多月的時間, 美元指數在4月初最低97.65上漲觸及最高接近103.80左右后,或漲6.30%。

•4月美聯儲利率紀要:很多美聯儲官員表示,需要多次加息50個基點,與會者一致同意,最早將在5月會議結束后,開始消減資產負債表;跟2017-2019年相比,縮表速度將更快。

•美聯儲主席鮑威爾就“俄烏局勢”表態,美國金融體系足夠穩健,足以應付烏克蘭局勢,美國正在經歷過去幾十年從未經歷過的通貨膨脹,需要一系列的加息,以縮窄資產負債表,可能需要3年時間才能達到想要的目標;對俄羅斯的制裁不會對美國經濟產生直接影響。

•技術面來看,2022年4月,美元指數,自月初最低點97.65左右,上漲至最高103.80 左右,或漲6.30 %。美元兌瑞朗,自月初最低點0.9210 左右,上漲至最高 0.9760左右,或漲5.97%。展望未來,美元有望繼續走高,並突破103.90,這是2020年3月創出的高點,如果,美元突破這一水平綫,也就是是回到20年前的高位。 •展望未來,美元漲勢或減緩 ,但是整體中長綫上漲趨勢不變。

2.歐元:下行壓力明顯

•隨著全球後疫情時代的來臨,全球各國央行都宣佈或者采取行動,準備逐漸退出極端寬鬆的政策立場。新西蘭央行,英國央行和加拿大央行,是發達國家央行裏面,首先采取行動,宣佈加息的國家。美聯儲也自去年年底以來,多次“鷹派”表態關於退出寬鬆和加快加大力度“加息”以遏制高企不下的“通脹”的決心。歐洲,是少有的一直保持極度寬鬆立場的地區之一。關於開啓“加息”,目前已經在很多歐洲央行的成員中的討論中,現在“俄烏衝突”的爆發以及局勢極度不明朗化,使得歐洲央行的決策更加鴿派和謹慎。

•4月歐洲央行利率決議:保持利率不變為0%,存款利率保持在-0.5%不變,出款機制利率也保持在-0.5%不變。 貨幣政策立場依然非常寬鬆,通脹高於目標的時間越長,越有可能導致通脹失控,歐洲央行管委會無法再承擔對通脹上升視而不見的後果。有許多成員認爲,當前的高通脹水平,應立即采取進一步措施使貨幣政策正常化。任何加息都是漸進的;歐洲央行表示利率的路徑將繼續由歐洲央行的前瞻性指引和其中期通貨膨脹穩定在2%的戰略承諾決定。 將在6月評估結束債券購買的確切時間。如果新冠疫情惡化,歐洲央行可以重啓緊急抗疫購債計劃(PEPP)。

•彭博調查:歐元區2022年出現衰退的可能性為30%

•高盛:預計歐洲央行將於9月和12月分別加息25個基點

•歐洲央行管委Kazaks: 市場定價的2-3次加息是相當合理的;傾向於在7月份首次加息

•歐元區4月ZEW經濟景氣指數:-43,為2020年3月以來的最低水平

•德國央行行長:歐洲央行肯可能在第三季度早期提高利率。貨幣市場,現在預期歐洲央行今年年底前將加息80個基點,此前預期為70個基點。 •歐元兌美元,自俄烏衝突伊以來的猛烈下跌,1.1200到目前的1.0500,已經下跌700多點,自今年年初的1.1500跌至今天的1.0500,已經下跌1千點。目前市場看向 2016年的低點是1.0340,甚至有跌至平價(1.0000)的聲音。如果歐元兌美元跌至平價,這絕對是今年最大的歷程碑事件。

•技術面來,自上個月的“橫盤整理“后,4月,隨著美元的强勢上漲,歐元兌美元,也展開了强勢單邊下跌行情,自本月最高點1.1080下跌至最低1.0500左右,或跌5.24%。 中長期來看,歐洲央行的鴿派態度,叠加能源價格飆漲將降低歐洲國家的實際購買力,而美聯儲預期更快收緊政策“即将加快加息”,兩國央行政策的基本面的背離,短期來説,歐元兌美元有可能再次下探和跌破1.050,並可能開始測試1.0500-1.0350區間。

3.英鎊:中長期至少比歐元要强勢

•英國經濟還未有恢復到疫情爆發之前的水平,英國央行相較於歐洲央行,面對通脹壓力和大宗商品價格的飆漲,制定政策時要鷹派的多。市場目前預計,英國央行5月和今年下半年會再加息至少2次。 之前3月英國央行已經宣佈本輪第三次加息,將英國央行宣佈將基準利率從0.50%提升至0.75%,符合市場預期,英國央行是後疫情時代第一個開始加息的主要央行,去年去年12月,英國央行宣佈將基準利率從0.1%提升至0.25%,今年2月英國央行開啓本輪第二次加息, 英國央行宣佈將基準利率從0.25%提升至0.50%,符合市場預期,並宣佈將計劃全面結束購買公司債券。疫情和全球供應鏈危機持續加劇了英國國内的通脹壓力,與此同時,英國經濟增長的下行壓力加大。決議公佈後,英鎊兌美元下跌了100多點。

•俄烏衝突的爆發,俄羅斯與西方各國關係進一步惡化,風險厭惡情緒短期内不容易化解,市場風險情緒將成爲主導英鎊兌美元走勢的主要因素。英國是石油和天然氣大型進口國,能源價格飆升,或導致民衆能源生活成本大幅上漲,加劇本來就已經高企的通脹。 如果俄烏衝突遲遲不能儘快達成和解,可能拖慢全球經濟在後疫情時代的復蘇,也可能會增加各國央行提高利率的壓力,包括英國。如果俄烏能順利通過和平談判解決爭端,風險喜好情緒擡頭,才能再次為英鎊兌美元上漲帶來支撐。ING的經濟學家表示“烏克蘭戰爭意味著英國通脹率維持高企的時間更長,市場已經認定,這代表英國央行將加大緊縮計劃的力度”。

•技術面來看:英鎊兌美元,自上個月的大跌后,這個月“大跌”繼續,自本月初最高點1.3175單邊下跌至本月中旬最低1.2410,或跌5.81%,自“俄烏衝突”爆發后,英鎊兌美元迅速下跌,自2月最高點1.3600左右跌至目前的1.2500左右,已經下跌1100點左右 。中長期來説,英國向來和歐洲經濟關係密切,在歐洲經濟被“俄烏衝突”拖慢,和美元“即將加大加息力度”的預期下,英鎊或存在中長期下行壓力,並有跌破1.2500的風險。如果中長綫歐元兌美元測試1.0000, 英鎊兌美元將可能測試1.2000。

4.日元:中長期溫和下跌

•四月日本央行利率決議: 維持基準利率在-0.1%不變,維持10年期國債收益率目標在0%附近不變,繼續極度寬鬆的貨幣政策,符合市場預期。並將無限量購買必要數量的日本國債,使其收益率接近於零。 日本央行行長黑田東彥發表講話: 日本不像西方經濟體那樣處於需要加息的境地,因爲日本還沒有恢復到疫情前的水平;經濟形勢還不允許政策正常化,不能退出貨幣刺激政策;日本央行將繼續尋求2%的通脹目標;如有必要,將毫不猶豫地進一步放松貨幣政策。總體來説,日元貶值對出口商有利。

•雖然日本央行承認物價有上行的壓力,但是主要政策仍維持不變,整體貨幣政策仍然是高度寬鬆。之前日本央行已經多次表態,不會改變其長期以來的高度寬鬆的立場,比歐洲央行還要來的堅定,這與其它主要發達國家央行表態收緊政策形成了鮮明的對比,日元對其它國家貨幣也持續弱勢。 •雖然短期來説,“俄乌冲突”目前仍然牽動整個“金融市場“的情緒,在歐美不斷對俄羅斯實施”金融制裁“,以及俄羅斯暗示“核戰爭”的背景下,仍需要密切關注接下來的“俄乌冲突”發展態勢。如果俄烏衝突進一步升級,或者爆發“核戰爭”,有可能再次引爆“避險情緒“升溫, 日元才有可能上漲。反之,清淡的市場情緒下,中長期來説,日本將堅定實施其大規模寬鬆政策,這和美聯儲,以及其它發達國家央行,開始縮減購債,甚至已經開始加息(例如:英國,紐新蘭和加拿大)的節奏,明顯背離,相對這些貨幣加速了日元貶值速度。尤其對於美元來説,日本央行行長本期任内,不大可能改變其負利率政策,和“長期寬鬆”的態度,加上美日十年期國債收益率的利差,仍或繼續推動美元兌日元中長綫上漲。

•日本作爲全球第四大原油進口國,俄烏衝突導致的油價飆升也不利於日元,如果今年剩下的大部分時間,油價都維持在每桶100美元以上,或將耗盡日本經常賬戶盈餘,而導致損害日元的避險屬性。

•技術面看,2022年4月,從最低122.50,單邊上漲至最高131.20,或漲9.98%。目前報價130.10, 自“俄烏衝突”以來,已經從衝突之前的114.50左右, 飆漲 1600多點,或漲14.59%。

•基本面看,日本和美國的基本面政策的差異,可能致使美元兌日元中長期6-12個月仍然看漲,並看向130-135區間。如果俄烏衝突進一步升級,或者爆發“核戰爭”,有可能再次引爆“避險情緒“升溫, 日元才有可能上漲

5.澳元:溫和下跌

•“俄烏衝突”爆發以來, 澳元兌美元在3月维持强势,澳洲股指(AUS200)也表現堅挺,尤其在全球大多數國家的股指都普遍下跌的情況下, 格外顯眼。這與澳大利亞歷來有“坐在礦山上的國家”和“騎在羊背上的國家”有關,該國擁有豐富的礦產資源和農產品資源。黃金,鐵礦石,鉛等礦產儲量世界第一,石油,天然氣,銅,鑽石,鈾,鎳等其它天然能源也都有很大規模,小麥,羊毛,肉類也在出口方面有不小的份額。俄烏衝突導致的能源價格飆升,變相助長了澳洲的出口商的獲利能力。

•這個月,隨著美聯儲預期“加快加大加息”,市場的基本預測是接下來的每次FOMC會議都會加息50個基點。對風險情緒敏感的澳元兌美元開啓大幅單邊下跌模式,幾乎抹去過去3月份的全部漲幅。

•2022年4月,澳洲央行利率決議:維持0.1%利率水平不變,刪除了“準備好耐心等待”的説法。 强調了通脹上行的壓力。澳洲通脹預期將因能源和食品價格上漲為繼續走高,預計第一季度核心CPI將超過3%。CPI和工資的上漲將推動首次加息的日期提前。目前市場預期5月份加息的可能性進一步增加,之前世預期今年年底之前才會開啓加息。

•技術面看,澳元兌美元,自上個月的向上反彈失敗后,這個月開啓“單邊下跌”的狂瀉模式。自4月初的0.7650下跌0.7050左右,或跌7.84%。短期來説,隨著本輪大宗商品價格的繼續飆升,澳元兌美元,可能向上測試0.7000到0.7500區間。中長綫來説,隨著未來商品價格的可能回落和美聯儲收緊政策的加快,或限制澳元的上行。

6.紐元:溫和下跌

•四月新西蘭央行利率決議,宣佈加息50個基點,將官方利率從0.50%上調至1.50%,這是新西蘭央行本輪的第四次加息。與其它發達經濟體相比,新西蘭央行更積極控制急劇上漲的通脹。2月23日,新西蘭央行,宣佈加息25個基點,至1.00%,前值0.75%,這是自去年新西蘭央行首次加息以來的第三次加息,並預計在2023年初,現金利率至少上升至2.5%,2023年第四季度的現金利率將上升到3.25%。總體CPI通脹率遠高於紐聯儲的目標區間,但將在未來幾年回到2%的中間值,預計將進一步取消刺激措施。

•新西蘭也是能源净進口國,俄烏衝突導致的能源價格飆升或惡化新西蘭的貿易條件,最近中國上海疫情惡化導致的封城,也一定程度上損害了對依賴中國市場的新西蘭的外部貿易條件。

•技術面看:紐元兌美元,四月開啓“單邊下跌”模式,已經抹去“俄烏衝突”以來的所有漲幅。自本月高點0.7030跌至0.6450左右,或跌8.25%. •基本面看:短期来说,紐元還是有可能跟隨大宗商品價格的上漲而繼續上漲。中長期來説,隨著未來商品價格的可能回落,或限制澳元的上行。

7.加元:或隨著油價的回落而走軟

•加拿大四月利率決議,宣佈將利率上調50個基點至1%,並同時提高銀行利率和存款利率50個基點至1.25%和1%。俄烏衝突造成的經濟不確定性。大宗商品價格的飆漲加劇了通貨膨脹,美聯儲也預期加大加快“收緊政策”,這些因素都驅動加拿大央行大幅上調利率。

•加拿大在三月份的利率決議中,如預期的宣佈開啓第一次加息,將基準利率上調25個基點至0.5%,並且預計未來需要進一步提高利率,來應對更高的通脹和强勁經濟復蘇的判斷。俄羅斯和烏克蘭的區域衝突,導致石油等大宗商品的價格大幅上漲,加拿大作爲全全世界排名前五名以内的石油的出口大國,也是能源出口大國,俄烏衝突引發的能源價格飆升,明顯有利于加拿大的貿易條件,三月份時有明顯提振加元。

•油價預計在今年年底之前會慢慢回落,這或者會限制加元的上漲

•預計今年接下來的幾次加拿大央行利率決議,將會持續開始加息和縮表進程,加拿大央行可能在6,7,9,10,12月的再分別加息25-50個基點。 •技術層面看,美元兌加元(USDCAD), 四月以來,隨著油價的衝高回落,上半個月美元兌加元走了個先上漲后下跌的“過山車”模式,四月的最後一周,開啓强勢“單邊上漲”的模式,自本月低點1.2450左右,迅速上漲1.2880左右,或漲3.45%

•加元將繼續受到大宗商品價格,貿易條件和全球風險偏好的影響,短期來説,“俄烏衝突”目前局勢還不明朗,美元兌加元仍有在1.25至1.29之間反復震蕩測試的可能,中長期來説,如果油價在今年下半年明顯回落,有向上測試1.3000的可能性。

商品市場

過去兩個多月發生的“俄烏衝突”,吸引了全球各國政府和人民的高度關注,也在金融市場上演了“大宗商品的暴漲狂潮”。俄羅斯和烏克蘭,分別是全球第一大和第四大小麥出口國,兩國加起來的小麥出口量佔全球小麥出口量的三分之一以上。這兩個國家也都是天然氣和石油出口囯,尤其俄羅斯還是石油第三大生產國 。兩國也是玉米,大麥,葵花籽的主要出口國。俄烏危機爆發後,大宗商品價格飆升,從能源,到貴金屬,再到農產品統統被這場區域戰爭所顛覆。彭博大宗商品指數已接近1960年以來的最大單周漲幅。 標准高盛商品指數(S&P GSCI) ,僅從戰亂開始的一周的漲幅就高達20.46%,今年年内漲幅已經高達39.82%。

原油:中长期存在下行空间

•由於“俄烏局勢”的不確定性,叠加目前正處於全球通脹嚴重的時期,天然資源本身可以視爲對抗通脹的“硬通貨”。短期内, 油價仍有一定的維持漲勢的心理支撐。俄羅斯被歐美等國踢出SWIFT國支付系統,對於俄羅斯的金融系統來説,就是受到核彈級的傷害。俄羅斯作爲原油和天然氣的出口大國,這種制裁措施,不僅僅傷害的是俄羅斯,對歐洲經濟和全世界的經濟都是一種變相傷害的政策。美國和日本等國已經釋放了戰略儲備,試圖穩住國際油價,目前看來作用不大。

•技術層面來看: 原油在四月份,德克薩斯油在 109.85和93.50之間大幅上下波動,形成技術上的“三角形”,目前貌似在尋求向下(或者向上)的突破。布倫特油在116.10 和99.50 之間大幅上下波動,形成技術上的“三角形”,目前貌似在尋求向下(或者向上)的突破。 •2月23日戰爭開始以後,原油開啓的大幅飆升模式已經在四月告一段落,德克薩斯油曾在三月最高曾觸及131.50右,布倫特油曾最高觸及135.50左右,這也可能是今年的最高點。預計在今年接下來的時間,都會向下回落。

•JPMorgan的經濟學家最近表示,國際油價可能在第一季度飆升至每桶150美元。中長期來説,隨著美國,歐洲和中國三大經濟體致力于推動碳中和技術的進程,“清潔能源”的慢慢普及,例如電動車市場的興起,石化燃料的需求或在各國GDP中的比例大幅下降,能源轉型的速度可能快於預期,原油中長綫看向50-60美元左右。俄羅斯能源部長Shulginov曾表示,油價在美桶55-70美元之間,對於俄羅斯來説是最佳的。

黃金:中长期存在下行空间

•随着”俄烏戰爭“影響的減弱,以及美聯儲”加大加快加息“背景下的美元指數的瘋狂飆升,黃金終於撐不住了,4月19日以後,開啓大幅單邊下跌行情,不僅抹去2月底以來的全部漲幅,而且跌破戰爭爆發之前的每盎司1885美元左右的一綫,目前報價在每盎司1850美元左右。

•上個月(3月)俄烏局勢緊張的背景下,由於金融市場的波動性增加,全球避險資產普遍受到追捧,從歷史上看,戰爭爆發尤其是利好黃金。黃金3月大漲9.21%,2月大漲10.18%,曾最高觸及每盎司2060美元左右。

•去年美國通脹率創下三十年來的新高,黃金在這一年裏面的大部分時間裏都在掙扎,黃金在從年初的最高触及每盎司1959美元到8月的最低每盎司1670美元之間大幅波動。12月31日闭市停在每盎司1828.80美元尋找方向,自年初高点下跌6.65%。总体来说,2021年金价下跌约4%。

•技術層面看, 四月黃金上旬,小幅上漲3.89%,四月下旬開啓單邊大幅下跌。 自每盎司1988.50美元跌至1870.50美元左右,或跌7.27%。 目前已經抹去“俄烏衝突”以來的全部漲幅。三月曾創下每盎司2060美元左右的歷史高點。

•展望未來:短期來説,“俄烏地区地缘戰爭紧张局势”的不確定性,美國高通脹壓力,部分國家的央行在“俄烏局勢”不明朗的背景下可能推動增持黃金的儲備,這些因素都繼續支持黃金;也利好避险资产黄金的走势。長遠來看,黃金也存在一定的下行風險,如果“俄烏衝突”很快能夠得到和平解決爭端,隨著美國逐步加息的開啓,美元實際利率走高,黃金也難以大幅走高,有再次下探并跌破每盎司1750美元的可能。

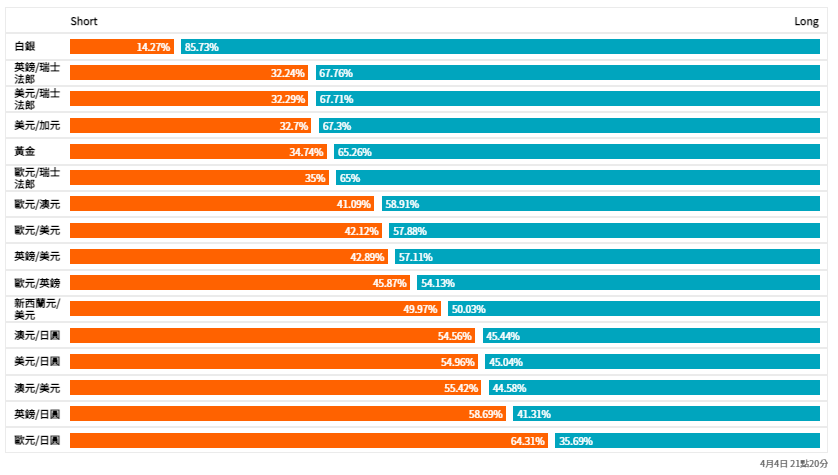

资料来源: OANDA多空持倉/挂單比率圖,利用OANDA客戶情緒報告交易外匯和貴金屬市場,交易員的市場情緒可以用於決定一系列資產的倉位情況,我們的OANDA外匯持倉數據(也可以稱作情緒指數),提供了有關散戶所持有的多頭和空頭的倉位大小,散戶情緒的轉變以及整個指標所釋放出來的信號,即看漲,看跌或者中性等相關信息。

•分析2022年4月4日晚上21点20分,黃金的OANDA多空持倉比率圖(也可以叫做散戶情緒指數),安达客戶的“持倉”情況是“多头:”65.26 %,“空头”:34.74%,“多頭”明顯大於“空頭”, OANDA散戶情緒指數通常作爲反向指標,暗示黃金在目前价位每盎司1927.80美元企穩之後,還可能有下跌的可能。 2022年4月28日, 黃金下跌至每盎司1875美元左右。

本月關注

俄羅斯和烏克蘭地區緊張局勢的進展

各國疫苗接種接種普及的進程

新冠變種病毒和其它變異病毒的傳播和控制情況

美聯儲在2022年的利率決議會議紀要

美國和其它各國就業市場改善情況

其它各國的央行利率會議紀要

OPEC石油输出国组织會議紀要(OPEC and non-OPEC Ministerial Meeting)

Sandy Wang 撰

外匯交易策略

在外匯交易中沒有100%勝率,即便專業操盤手也會出現虧損。如果想在外匯交易上長期穩定獲利的話,制定策略進行交易非常重要。在制定交易策略時需要記住的是如何根據市場行情進行交易。在震盪行情和趨勢行情中使用不同策略,是長期穩定獲利非常關鍵的一點。同樣,制定一種適合自己的交易風格也非常重要。在OANDA進行外匯交易時,除了可以在MT4與MT5兩個平台上交易以外,還可以使用獨有指標。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。