誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

黃金價格走勢分析「黃金雙週報2023年5月_2期」

<本期亮點>

1.美國公布 4 月 CPI 年增率再次低於市場預期,且連續第 10 個月呈現下降,顯示美國通膨仍走在穩定降溫的趨勢之上,支持聯準會升息觸頂,但由於核心 CPI 年增率仍在 5.0% 附近徘徊,故相信聯準會仍不會很快啟動降息,未來 3-4 個月左右時間,聯準會貨幣政策更高機率傾向維持高利率一段時間。

2.美國公布 4 月 CPI 年增 4.9%,低於市場預期與前值的 5%,連續第 10 個月下降;扣除食品和能源成本的核心 CPI 年增 5.5% 符合市場預期,略低於前值 5.6%,CPI 與核心 CPI 數據皆顯示美國通膨穩步下降,惟核心 CPI 項目仍具有黏性,但房租已經首次見到下滑之趨勢。

3.展望黃金後市,金價在實質利率大幅攀升時期將容易承壓,故金價有望在此時期內出現一波下跌、並在技術面上打「第二支腳」,而 4Q23 核心 CPI 有望進一步降溫,這才是真正支持聯準會可能轉向降息的主因,故相信 4Q23 初的降息預期才是真正的降息時點,金價在打完第二支腳後,多頭轉折點就相信不遠。

美債實質利率將擴大,金價有望打第二支腳

美國公布最新 4 月消費者物價指數 (CPI) 年增率再次低於市場預期,且連續第 10 個月呈現下降,顯示美國通膨仍走在穩定降溫的趨勢之上,支持聯準會 (Fed) 升息觸頂,但由於核心 CPI 年增率仍在 5.0% 附近徘徊,故相信聯準會仍不會很快啟動降息,未來 3-4 個月左右時間,聯準會貨幣政策更高機率傾向維持高利率一段時間,而這段期間內,美債實質利率預計將出現快速擴大,金價有望打「第二支腳」後再向上攻高。美國公布 4 月 CPI 年增 4.9%,低於市場預期與前值的 5%,連續第 10 個月下降,並且創下 2021 年 4 月以來最小增幅;扣除食品和能源成本的核心 CPI 年增 5.5% 符合市場預期,略低於前值 5.6%,CPI 與核心 CPI 數據皆顯示美國通膨穩步下降,惟核心 CPI 項目仍具有黏性,但房租已經首次見到下滑之趨勢,預計 5 月 CPI 仍將會看到房租通膨繼續降溫。

芝商所 (CME) 利率期貨市場亦顯示,在 4 月 CPI 報告公布之後,利率期貨交易員進一步定價聯準會 6 月利率將「不會升息」,意即聯準會 6 月將繼續維持基準利率在當前的 5.00-5.25% 區間不變,以持續抑制通膨率繼續走低;但 CME 利率期貨在 4 月 CPI 公布後仍是高度預期 9 月降息,這樣的降息預期很可能仍是過度樂觀,9 月降息預期有可能遭聯準會擊退、並導致定價重置 (re-pricing)。

雖然美國通膨持續降溫,但由於核心 CPI 受制於勞動力市場強勁,這使得通膨黏性仍具有僵固性,故短期 3-4 個月內若要期待聯準會轉向降息,這樣的預期很可能並不現實,聯準會更可能的政策方向仍是「維持高利率一段更長時間」,而在當前通膨持續降溫的場景裡,聯準會仍維持高利率不動,那麼這將有可能使得美債實質利率進一步擴大,實質利率有可能自當前約 1.0% 水平向上飆升至 1.5% 以上,重回 2010 年以來高點。

展望黃金後市,金價在實質利率大幅攀升時期將高度承壓,故金價有望在此時期內出現一波下跌、並在技術面上「第二支腳」,而 4Q23 核心 CPI 有望進一步降溫,這才是真正支持聯準會可能轉向降息的主因,故相信 4Q23 初的降息預期才是真正的降息時機,故金價在打完第二支腳後,將有望開啟一波向上的多頭牛市,金價的多頭轉折點,相信不遠。

黃金日線走勢圖 資料來源:Tradingview 資料日期:2023/5/12

總經分析:

一.美國 4 月 CPI 低於預期,並連續 10 個月下降:

美國於 5 月 10 日公布 4 月份 CPI 報告,其中 CPI 年增率低於市場預期、核心 CPI 年增率則合於市場預期,數據雙雙顯示美國通膨仍在穩步降溫,但核心通膨率仍具有黏性,故並無法支持聯準會過早進入降息循環、重啟寬鬆。美國 4 月 CPI 報告:

- 4 月 CPI 年增率 4.9%,市場預期 5.0%,前值 5.0%。

- 4 月 CPI 月增率 0.4%,市場預期 0.4%,前值 0.1%。

- 4 月核心 CPI 年增率 5.5%,市場預期 5.5%,前值 5.6%。

- 4 月核心 CPI 月增率 0.4%,市場預期 0.4%,前值 0.4%。

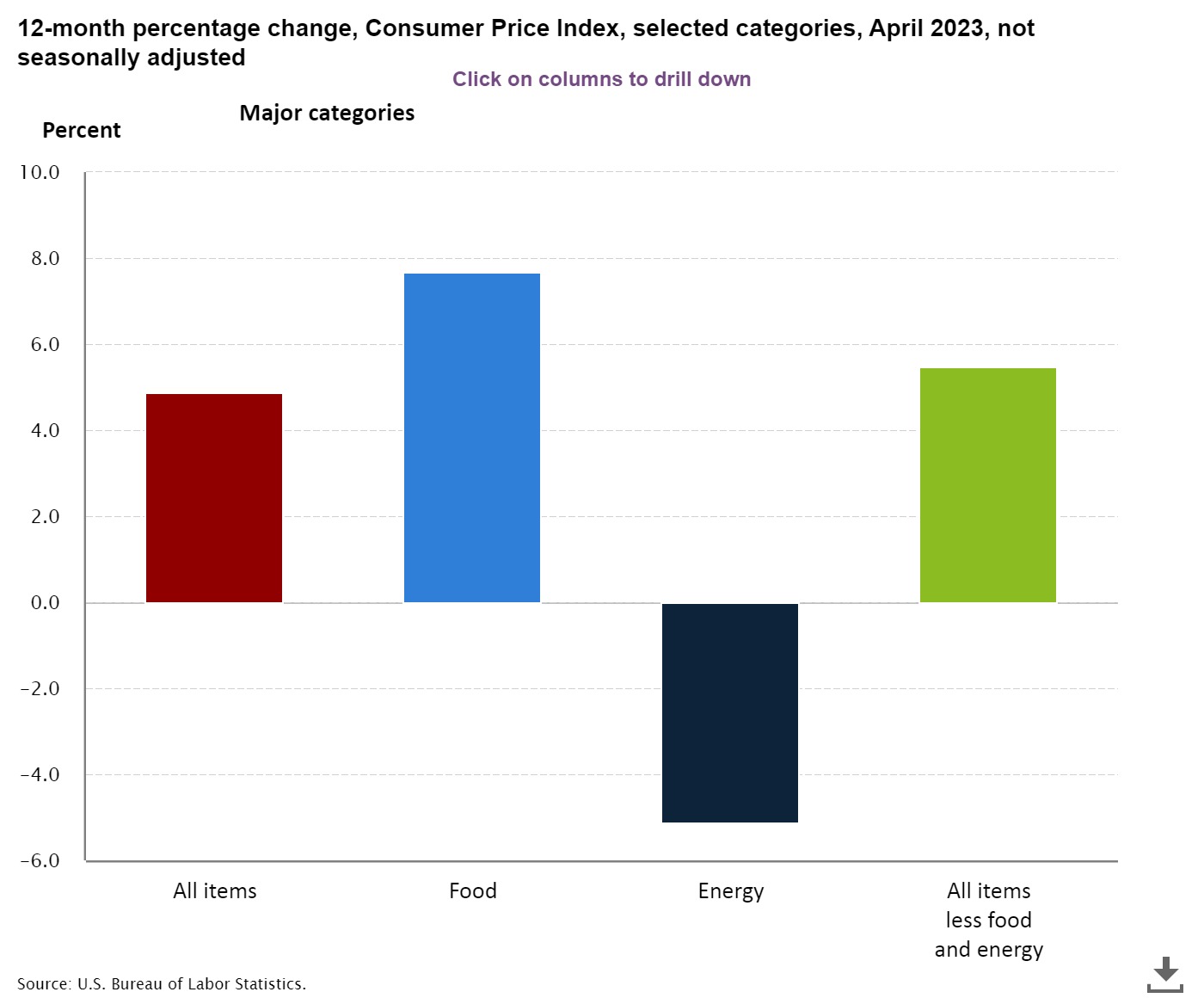

美國 4 月 CPI 報告 資料來源:U.S. Bureau of Labor Statistics 資料日期:2023/4/12

4 月 CPI 報告顯示,當前美國能源價格下跌仍是通膨下滑的主要動力,4 月能源指數年增率下降 5.1%,而食品指數在過去一年中成長 7.7%,4 月扣除食品和能源所有項目的指數月增率上升 0.4%,與 3 月相同。

而 4 月 CPI 中,房租亦見到觸頂下滑之現象,房租 4 月月增率為 0.4%,自 3 月的 0.6% 進一步下降,而房租通膨滯後整體 CPI 通膨下降約 6 個月,這是因為美國統計局在統計房租 CPI 上,是每 6 個月後才會回到同一地點進行統計,例如統計局 5 月在 A 地進行房租的 CPI 統計,那麼統計局會在 11 月才會重新回到 A 地統計房租。

由於房租 CPI 在統計上具有相當大的滯後效應,故房租 CPI 指數一旦出現觸頂現象,那麼就會是連續性的下跌趨勢,故美國 4 月 CPI 房租指數月增率 0.4%,已經顯著低於過去一季的平均水平 0.7%,可以合理認為美國房租 CPI 已經觸頂。

當前美國 CPI 的黏性仍是彰顯在核心 CPI 項目上,而這些項目是與勞動力市場的強勁有著緊密關係,例如 4 月二手車和卡車 CPI 指數年增率為 4.4%,車輛保險 CPI 年增 1.4%,娛樂、家庭設備和操作、個人護理、服裝和教育的指數也有所上升,故在勞動力市場強勁支撐核心 CPI 項目的壓力下,聯準會短期內不具備條件啟動降息。

二.美國勞動力市場強勁,經濟衰退不會很快發生:

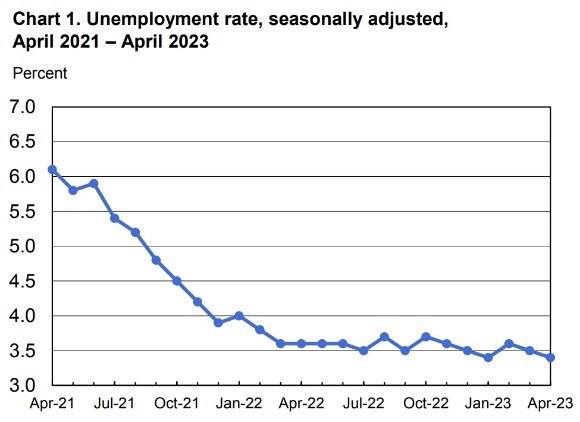

美國公布 4 月新增非農就業人數大幅高於市場預期 7 萬多人,超越市場預期之幅度高達 40.55%,這顯示市場預期與實體經濟之間的差距極大,市場並未充份理解當前美國經濟的強韌程度正在推遲經濟衰退的時間點,市場過度定價美國經濟在 2023 下半年就將進入經濟衰退,並倒逼聯準會降息。美國勞工部公布 4 月非農報告,新增就業人數報 25.3 萬,遠高於市場預期的 18 萬人和修正後前值 16.5 萬人;4 月失業率也是大幅低於市場預期,並創下 53 年新低,再次證實美國勞動力市場十分強勁,尚未受到聯準會的高壓升息所打擊,相信勞動力市場的強勁韌性,這將推遲美國經濟墜入衰退的時間點。

美國 4 月非農報告細項:

-

•非農新增就業報 25.3 萬人,預期 18 萬人,修正後前值 16.5 萬人

•失業率報 3.4%,預期 3.6%,前值 3.5%

•平均每週工時報 34.4 小時,預期 34.4 小時,前值 34.4 小時

•平均每小時薪資年增率報 4.4%,預期 4.2%,修正後前值 4.3%

•平均每小時薪資月增率報 0.5%,預期 0.3%,前值 0.3%

•勞動參與率報 62.6%,預期 62.5%,前值 62.6%

美國失業率表現 資料來源:U.S. Department of Labor 資料日期:2023/5/5

對比美國勞動力市場的強勁,根據 Bloomberg 最新對市場經濟學家的調查顯示,預計美國於 2023 下半年進入衰退的可能性已上升至 65.0%,因市場預期在聯準會的高利率政策下,區域銀行對於放貸的緊縮壓力將可能更大程度地蔓延。

投資機構凱投宏觀也在最新一季的美國經濟展望報告中警告稱,美國嚴重的銀行業壓力將導致信貸條件進一步收緊,這使得 2023 下半年年美國經濟將陷入衰退的預期更加可信。

確實,美國區域性銀行正因為聯準會的高利率政策而在收緊放貸,因區域性銀行的客戶普遍信評 FICO 分數,沒有大型銀行來得高,故區域性銀行的客戶對比大銀行來說是更有違約風險,這導致區域性銀行正對放貸條件大幅收緊,而區域性銀行的客戶主要來自於中、小型企業,故中、小型企業有可能出現進一步的營運放緩。

但值得注意的是,市場定價中、小型企業的營運放緩,甚至中、小企業出現破產潮、進而倒逼聯準會降息,這樣的預期很可能言之過早,因當前美國勞動力市場仍舊非常強勁、失業率再創 53 年新低,故聯準會並不具備充份理由重啟降息,甚至在勞動力市場火爆的狀況下,美國經濟只會放緩、並不太可能迅速跌入衰退,中、小企業的業績也會相對有撐,不致短期內出現大量破產潮。

估值分析:

黃金主要以實質利率作為定錨,過去 20 餘年間,金價是與實質負利率呈現絕對負相關,故市場常見的金價估值方式,即是以實質利率進行估值,據費雪方程式 (Fisher Equation) 公式描述,實質利率即等於名目利率減通膨預期。截至 5 月 12 日最新數據,美債實質利率報 1.23%,自先前的高峰 1.5% 下跌,這主要是因為市場預期聯準會將於 9 月份啟動降息。

但在維持高利率一段更長時間 (higher for longer) 的政策前景下、且通膨率穩定下滑,故一來一往間,預計美債實質利率將有望重新回到 1.5% 上方水平,重回 2010 年以來新高水平。

美債實質利率 資料來源:Tradingview 資料日期:2023/5/12

籌碼分析:

美國商品期貨交易委員會 (CFTC) 5 月 12 日公布之最新數據顯示,截至 5 月 9 日當週,黃金非商業性持倉 (投機性部位) 多單量對比上週是增加 4059 口至多單 266472 口,而空單也同步增加 3812 口至 70658 口,單週淨多單在多單、空單皆上升的市況下,淨多單小幅增加至 195814 口。黃金籌碼面觀察,黃金多單擁擠交易 (Crowded trade) 的現象全然沒有改變,多單甚至突破 26 萬口大關,充份顯示作多的共識預期已過於擁擠,多殺多的風險不容小覷。

| Gold (As of May 12) | |

|---|---|

| Long | 266472 |

| Change | +4059 |

| Short | 70658 |

| Change | +3812 |

| Net Position | 195814 |

| Change from last week | +247 |

黃金後市:

美國 4 月份 CPI 數據顯示,通膨率仍走在穩定下降的趨勢當中,但鑒於勞動力市場仍舊十分強勁,這支撐了整體核心 CPI 項目仍舊居高不下,通膨黏性仍未見到緩步移除的現象,故相信 CPI 的連續下降仍不足以令聯準會於未來 3-4 個月內啟動降息,聯準會貨幣政策估計仍將維持高利率一段更長時間,而在這段期間內,美債實質利率有可能再次重回 1.5% 的歷史高檔區,這也將對金價構成修正壓力。目前美國通膨降溫趨勢明確,只是核心 CPI 通膨黏性未解,但相信在「聯準會高利率維持更長時間」、「房租通膨因統計而產生的滯後下跌」這 2 大因素下,核心 CPI 項目也將有望呈現持續降低的趨勢,但目前尚未出現這樣的現校,故聯準會並無法很快轉向寬鬆,市場對於聯準會快速降息的樂觀預期,很可能再次被擊退。

展望黃金後市,在未來 3-4 個月的期間裡,美國總體經濟趨勢將走向高利率、通膨緩降的格局,這將導致美債實質利率將可能重新擴大,當前美債實質利率約落在 1.0% 水平,預計美債實質利率將有可能上升至 1.5% 上方,從而對金價構成修正壓力,而此時就是金價在技術面上打進「第二支腳」的契機,因聯準會更可能的降息預期發酵時點,預計是落在 4Q23 初,這將有望開啟一波金價向上的多頭牛市。

Published by

OANDA Lab

透過CFD差價合約來進行黃金投資

黃金是市場上相當熱門的商品之一,除了本身具備商品性、貨幣性和保值性外,同時也是資產的一種,對投資者而言,目前可以選擇黃金投資的標的包括黃金CFD、黃金期貨、ETF黃金、實體黃金等。 其中OANDA提供的黃金交易管道為“黃金差價合約(CFD)”。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

全面升級——更多功能、更大靈活性!

優化了“固定最大虧損”,“每日虧損限制”等。查看詳情全新「Boost」計劃

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。