誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。

黃金價格走勢分析「黃金雙週報2023年7月_1期」

<本期亮點>

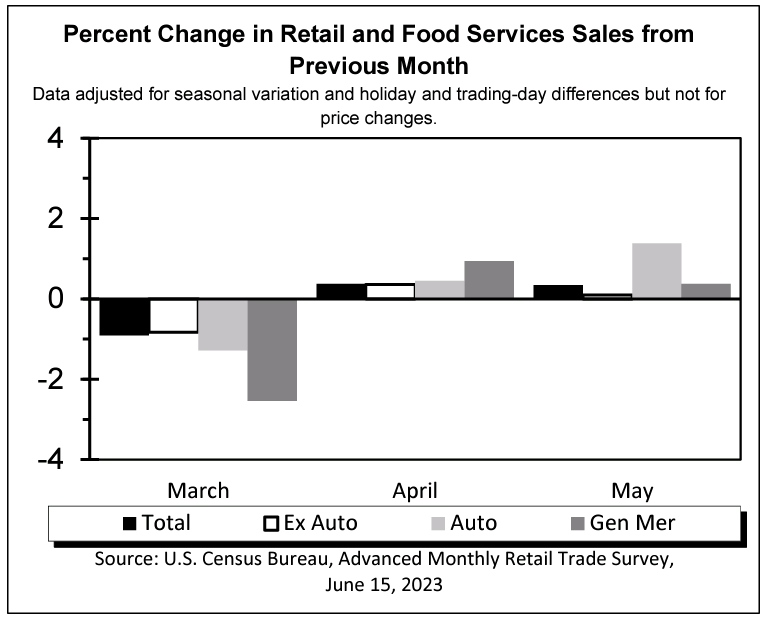

1.美國 5 月零售銷售溫和反彈,略高於市場預期,在繼 2 月、3 月月增率連續轉負後,美國 5 月零售數據延續了 4 月的反彈趨勢,5 月較強的消費動能也令聯準會於 2023 下半年開啟降息的可能性進一步縮減,一旦市場預期朝向聯準會「更多升息」靠攏,那麼金價即相當可能進一步出現修正。

2.美國零售銷售月增率溫和回升,指向美國民眾消費力並未受到聯準會的高壓升息而壓制太多,強勢的零售銷售將對勞動力市場的需求、非農薪資增速帶來支撐,並將對核心通膨率起到關鍵性的支撐作用,聯準會除了更難於 2023 下半年降息之外,甚至不排除下半年有再度調升終點利率的可能性。

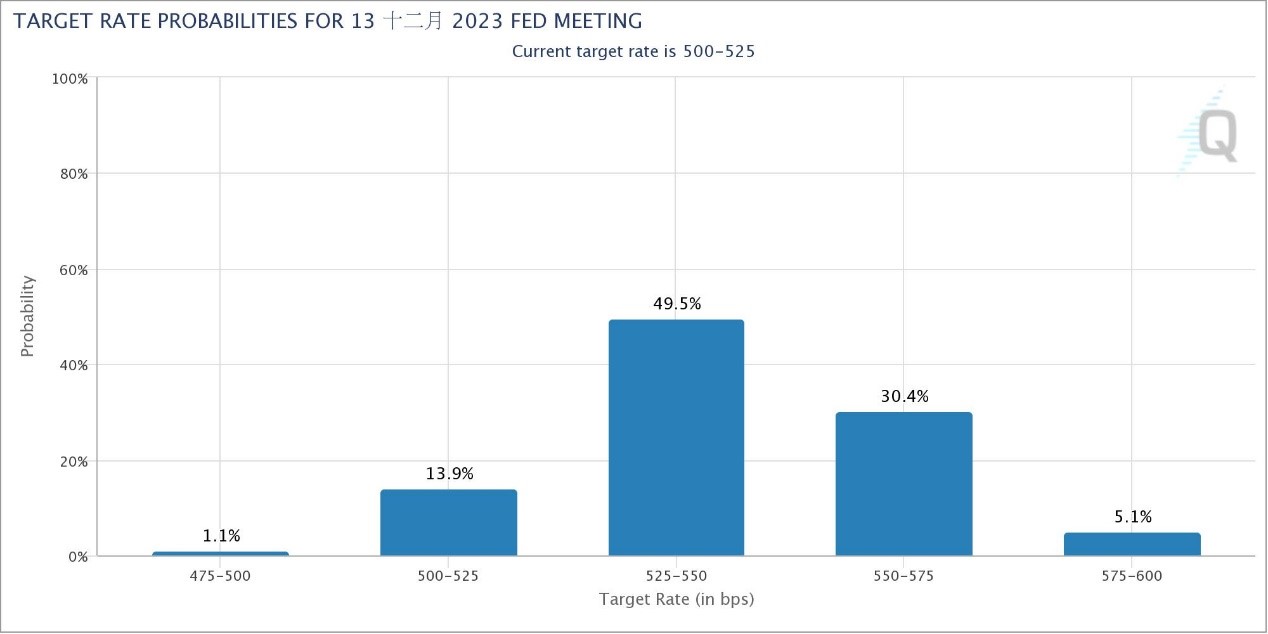

3.展望黃金後市,聯準會即將於 7 月 26 日召開利率會議,市場已定價聯準會將於 7 月升息一碼 (25BP) 至 5.25-5.50% 區間,但並未定價聯準會可能升息二碼 (50BP)、或甚至進一步調升終點利率,而考慮到美國勞動力市場強勁,帶動消費動能在美國暑期期間大幅回溫,這將可能進一步加深服務性通膨的黏性。

零售銷售連 2 月回溫,黃金慎防聯準會擴大升息

美國 5 月零售銷售溫和反彈,略高於市場預期,在繼 2 月、3 月月增率連續轉負後,美國 5 月零售數據延續了 4 月的反彈趨勢,其中,汽車、建材消費是主要支撐,餐廳和酒吧消費也出現回溫,5 月零售銷售顯示當前美國消費依然具有較強韌性,較強的消費動能也令聯準會於 2023 下半年開啟降息的可能性進一步縮減,一旦市場預期朝向聯準會「更多升息」靠攏,那麼金價即相當可能進一步出現修正。美國零售銷售月增率溫和回升,指向美國民眾消費力並未受到聯準會的高壓升息而壓制太多,強勢的零售銷售將對勞動力市場的需求、非農薪資增速帶來支撐,並將對核心通膨率 (Core PCE) 起到關鍵性的支撐作用,聯準會除了更難於 2023 下半年降息之外,甚至不排除下半年有再度調升終點利率 (Terminal rate) 的可能性。

聯準會於 6 月利率會議上一如市場預期暫停升息,維持基準利率在 5.00-5.25% 不變,但調升終點利率預期至 5.50-5.75%,也是反映出美國經濟的強勁韌性,使得聯準會難以降息,目前整體美國經濟正不斷向軟著陸方向前進,美國 2 月、3 月份零售月增率轉負後,4 月和 5 月即迅速轉正,雖然反彈力度並不強勁,尚未恢復到 1 月的月增率水平,但消費動能也著實不弱。

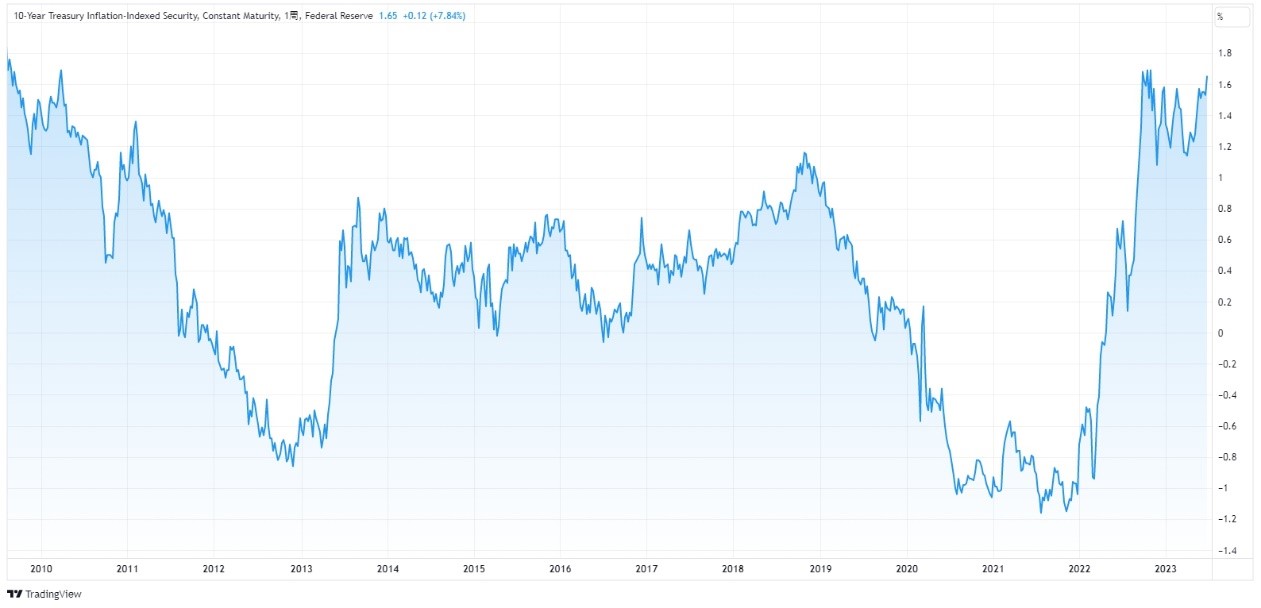

展望黃金後市,聯準會即將於 7 月 26 日召開利率會議,市場已定價聯準會將於 7 月升息一碼 (25BP) 至 5.25-5.50% 區間,但並未定價聯準會可能升息二碼 (50BP)、或甚至進一步調升終點利率,而考慮到美國勞動力市場強勁,帶動消費動能在美國暑期期間大幅回溫,這將可能進一步加深服務性通膨的黏性,故合理預計,聯準會下半年仍將出手至少升息二碼,市場正低估聯準會的升息斜率,而一旦市場預期開始認錯,那麼美國實質利率就將再進一步攀升,給予金價修正壓力。

黃金日線走勢圖 資料來源:TradingView 資料日期:2023/6/30

總經分析:

一.美國 5 月零售銷售高於市場預期,持續支撐核心通膨率:

美國 5 月零售銷售月增率報 0.3%,小幅高於市場預期的 0.1%,而值得注意的是,5 月零售銷售是在 2 月、3 月的月增率連續轉負後,繼續延續 4 月的反彈趨勢,連續 2 個月的月增率增幅高於市場預期。其中,汽車零組件、家具、建築材料等項目,是 5 月零售銷售的重要支撐;另外,飲料、日用品、餐館、酒吧、消費也出現月增率的溫和復甦。

美國 5 月零售銷售月增率表現 資料來源:U.S. Census 資料日期:2023/6/15

分項來看,5 月零售銷售有以下二大重點:

1.汽車消費動能回升,是 5 月美國零售延續反彈的重要原因:伴隨國際原油價格持續下降,美國汽車及零組件銷售月增率自 3 月 -1.4% 低點持續回升至 5 月的 1.4%,也高於 4 月前值 0.4%,成為零售銷售當前最主要的推升動能之一。

相應的,5 月汽油銷售月增率則大幅下滑至 -2.6%,低於 4 月前值 -0.9%,是 5 月零售數據的主要拖累項目,原因是受到近期油價波動的影響。

2.受房地產市場回暖影響,家具以及建材等耐久財消費明顯反彈:

美國 5 月零售銷售顯著增加了家具、建築材料等耐久財消費,其中,家具和家用裝飾品消費月增率成長 0.4%,比 4 月前值 -2.2% 明顯上升,建築材料月增率成長 2.2%,4 月前值為 0.5%,也是 5 月美國零售數據的主要貢獻項。

2023 上半年美國房貸利率自去年高位小幅回落,美國房地產市場供、需兩端均有所回暖,例如全美 4 月新建住房銷量年增率也是大幅增長 11.9%,創近一年來首次轉正,帶動家具、建材等耐久財增長回溫。

此外,衡量建商對未來房產市場看法的全美住宅建築商協會 (NAHB) 住房市場指數,也正在持續抬升,5 月 NAHB 住房市場指數報 50.0,亦是創下近一年以來的高點。

住房價格一直是美國核心通膨率的最大組成項目,權重高達約 30%,故房市的回暖帶動了住房價格回升、家具與建材消費大幅反彈,這將對核心通膨率直接地造成強勁支撐,2023 下半年美國服務性通膨黏性的移除速度,很可能將是非常緩慢。

總經分析:

二.市場對升息定價不足,有可能出現快速反轉:

據芝商所 (CME) 最新數據指出,市場已充份定價聯準會將於 7 月升息一碼 (25BP),將基準利率拉升至 5.25-5.50%,但市場也同時定價年底 12 月的終點利率為 5.25-5.50% 不變,這意味著市場認為,聯準會本輪升息循環的高點就將落在 5.25-5.50%,下半年僅會升息一碼、而非 6 月點陣圖 (Dot Plot) 所暗示的二碼 (50BP)。截至 6 月 30 日之 CME 數據顯示,利率期貨市場預計聯準會 2023 下半年僅會升息一碼,12 月底基準利率為 5.25-5.50% 之機率高達 49.5%;預計升息二碼、12 月底基準利率為 5.50-5.75% 之機率為 30.4%;預計升息三碼 (75BP) 的則是寥寥可數,僅只有 5.1%。

CME 市場定價 12 月終點利率為 5.25-5.50% 資料來源:CME 資料日期:2023/6/30

聯準會於先前的 6 月會議上,已在點陣圖終將 2023 年底終點利率自 3 月預期的 5.1% 提高至 5.6%,暗示 2023 下半年,還將有二碼 (50BP) 的升息幅度,但對比最新的 CME 市場預期觀察,顯然市場並不認同聯準會的升息斜率。

美國 5 月零售數據顯示當前美國的消費動能具有韌性,而零售銷售的溫和回溫,也將對勞動力市場的需求及薪資成長帶來支撐,核心通膨率要出現鬆動,估計仍舊需要一段不短的時間,而較強的消費數據也進一步制約 2023 下半年聯準會開啟降息,預計年內降息空間相對狹小,甚至不排除下半年有再度調升終點利率的可能性,CME 的利率定價很可能過度樂觀。

籌碼分析:

美國商品期貨交易委員會 (CFTC) 6 月 30 日公布之最新數據顯示,截至 6 月 27 日當週,黃金非商業性持倉 (投機性部位) 多單量對比上週是減少 8427 口至多單 220881 口,而空單則是增加 2638 口至 68971 口,單週淨多單在多單減少、空單增加的市況下,淨多單減少 11065 口至總口數 160732 口。黃金籌碼面觀察,黃金多單擁擠交易 (Crowded trade) 的現象已大幅趨緩,但空單倉位 68971 口則有過低的狀況,顯示黃金空單在前一波金價上漲遭到軋空之後,市場還未重新回補空單部位,這意味著黃金近期要大幅上漲可能並不容易,因為市場並沒有足夠的空單量可以逼空。

| Gold (As of June 27) | |

|---|---|

| Long | 220,881 |

| Change | -8,427 |

| Short | 68,971 |

| Change | +2,638 |

| Net Position | 151,910 |

| Change from last week | -11,065 |

黃金非商業性持倉部位 資料來源:CFTC 資料日期:2023/6/30

估值分析:

黃金主要以實質利率作為定錨,過去 20 餘年間,金價是與實質負利率呈現絕對負相關,故市場常見的金價估值方式,即是以實質利率進行估值,據費雪方程式 (Fisher Equation) 公式描述,實質利率即等於名目利率減通膨預期。截至 6 月 30 日最新數據,美債實質利率報 1.65%,實質利率已經重新回到 2022 年 10 月水平。

在零售銷售強勁的支持下,聯準會不僅需要維持高利率一段更長時間 (higher for longer),甚至還可能再次擴大拉升終點利率目標,以抑制通膨預期穩定下滑,預計美債實質利率在本輪升息循環有望重回 2.0% 的 2010 年以來新高。

美債實質利率 資料來源:Tradingview 資料日期:2023/6/30

黃金後市:

聯準會在經歷了超過一年的高壓升息之後,二大通膨率指標無論是消費者支出 (CPI)、或是個人消費支出 (PCE),皆已溫和下降,但核心通膨率的下降速度則是一直低於聯準會的官方預期,而鑒於美國失業率持續低於 4.0% 的自然失業率水準,現在又再加上零售銷售連續 2 個月溫和反彈,這意味著美國 2023 下半年的核心通膨率下降速度,可能將會更為緩慢,從而令聯準會有可能再次上調終點利率。從 CME 數據觀察,當前市場對於聯準會的升息定價明顯不足,因市場認為,美國 CPI、PCE 已在高利率的壓制下持續滑落,故核心通膨率 Core CPI 和 Core PCE 跟隨下滑也只是時間的問題,市場並未考慮到消費動能的反彈上升,將可能令聯準會移除通膨黏性的道路更為艱難,從而加大聯準會上調終點利率的意願。

聯準會主席鮑爾在 6 月 28 日的歐洲央行 (ECB) 年度論壇上,又再次重申對抗通膨的鷹派立場,暗示不僅可能在 7 月、9 月連續升息,並且不排除上調終點利率的可能性,這顯示聯準會目前的核心想法是,5.00-5.25% 的基準利率還沒有對核心通膨發揮引導下跌的作用,因此聯準會無法確定政策是否已達到「足夠限制性」的標準,能夠將通膨引導回 2% 的通膨目標。

展望黃金後市,由於聯準會在服務性通膨上,一直沒有獲得太大進展,而當前美國勞動力市場仍舊緊俏、零售銷售又連續 2 個月溫和回升,這顯示當前美國經濟是足以承受高利率水平,這將相當可能給予聯準會信心在下半年繼續擴大升息的信心,相信聯準會在下半年將能夠「至少完成升息二碼」,甚至不排除可能升息三碼,而這樣的緊縮路徑,是與市場預期的下半年升息一碼大相逕庭,一旦市場預期朝向聯準會「更多升息」靠攏,那麼金價即相當可能進一步出現修正。

Published by

OANDA Lab

透過CFD差價合約來進行黃金投資

黃金是市場上相當熱門的商品之一,除了本身具備商品性、貨幣性和保值性外,同時也是資產的一種,對投資者而言,目前可以選擇黃金投資的標的包括黃金CFD、黃金期貨、ETF黃金、實體黃金等。 其中OANDA提供的黃金交易管道為“黃金差價合約(CFD)”。

誠邀您參加全球知名外匯經紀商OANDA的自營交易(Prop Trader)

報名OANDA自營交易(Prop Trader),並通過我們的考核,您就可以使用OANDA提供的資金進行交易,獲得高達90%的交易利潤分成。

優化了挑戰塞交易規則

無最低交易天數限制等優化了挑戰賽的交易規則。

500,000美元交易資金

您可以使用最高500,000美元的資金進行交易。

豐富的交易商品

您可以交易包括外匯、黃金、原油、股票指數等多種商品。